文|讀懂財經

文|讀懂財經

洋河稱得上中國白酒產業發展史上最大的黑馬。20年前,洋河通過混改激活了市場機制;推出洋河藍色經典,作爲產品升級的抓手;並改革經銷體系,提高渠道效率,最終強勢突圍,從一個並不突出的地方酒廠,一度成爲中國白酒老三。

但現在這匹黑馬正在褪色。今年白酒板塊出現了大反彈,2月至今,中證白酒漲超20%。不過在這波板塊上漲中,洋河卻掉了隊。洋河股價漲超6%,不僅遠遠落後中證白酒的漲幅(20%),更是在A股營收百億規模以上的白酒公司中位列股價漲幅倒數第一。

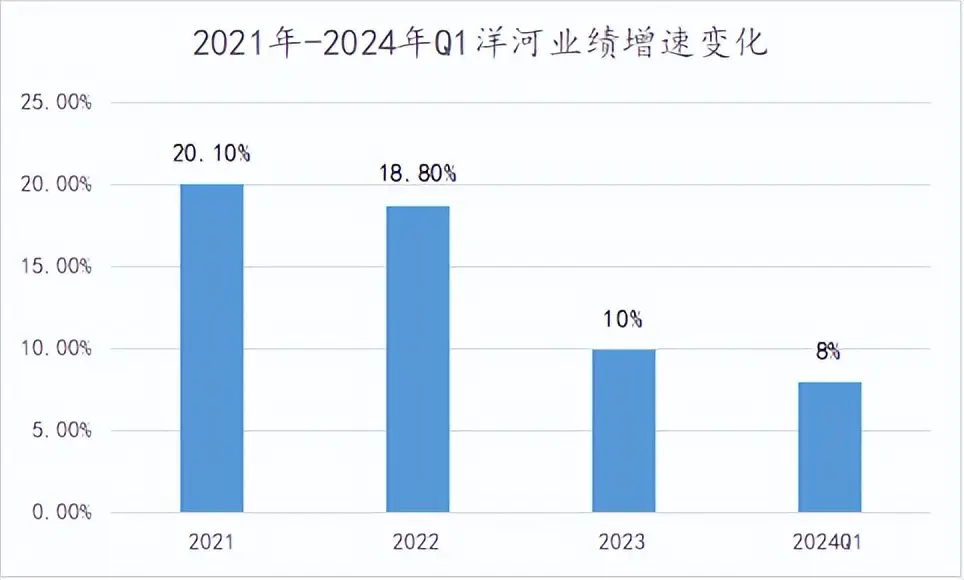

洋河掉隊的原因很簡單,就是失去了成長性。今年一季度,白酒行業業績復蘇明顯,而洋河依舊沒有挽回頹勢,在白酒板塊營收同比增長15.6%,而洋河營收同比只增長8%,在20家白酒上市公司中均只排在第15位。和其體量接近的瀘州老窖營收同比增速則高達20.7%。

作爲頭部酒企,洋河爲什么开始跑輸行業了?本文持有以下觀點:

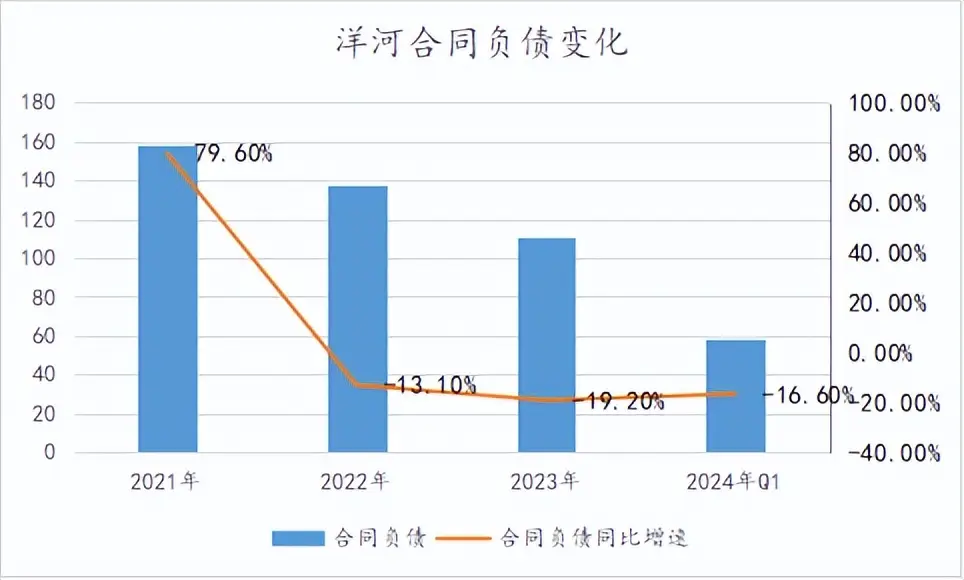

1、高投入沒有換來高增長。2023年洋河銷售費用同比增長28.9%,高於板塊10個百分點。但遠高於行業的投入卻換來了跑輸行業的業績,23年洋河營收同比增速低於行業6個百分點。同時,合同負債規模遞減的趨勢,意味着洋河未來業績仍將降速。

2、大本營被今世緣偷家。洋河省外跑贏了行業,但省內增速下滑明顯。原因在於,今世緣在省內綁定了有實力的大經銷商進行市場拓展,又恰逢洋河深度分銷模式遇到瓶頸,造成了經銷商動蕩,今世緣趁機搶了很多洋河的省內市場。

3、洋河的目標市場越來越小。洋河的助力產品海之藍、天之藍系列均主要定位中端,本來就是消費下行後,受影響最大的白酒市場。近幾年,超高端品牌價格下沉後進一步極大擠壓了洋河所在的中端市場。

/ 01 / 激進投入沒換來營收增長

板塊估值回調、業績超預期、大盤回暖等邏輯疊加下,白酒行業出現大反彈。2月至今,中證白酒漲超20%。不過在這波板塊上漲中,白酒老三的有力競爭者洋河掉了隊。

從2月到現在,洋河股價漲超6%,不僅遠遠落後中證白酒的漲幅(20%),更是在A股營收百億規模以上的白酒公司中位列股價漲幅倒數第一。放到整個白酒板塊,在A股20家白酒公司中,洋河的股價漲幅也只能排在第14位。

頭部白酒中,洋河爲什么掉隊?看一下業績就知道了。今年一季度,白酒行業業績復蘇趨勢明顯,而洋河依舊沒有挽回頹勢。並且墊底的業績已是大量花投放費用的結果。

具體來看,今年一季度白酒板塊營收同比增長15.6%,而洋河營收同比只增長8%,在20家白酒上市公司中均只排在第15位。和其體量接近的瀘州老窖營收同比增速則高達20.7%。

和自己比,洋河也降速明顯,一季度,洋河營收增速要比去年同期下滑了7個百分點,淨利潤增速則是下滑了10個百分點。

雖然洋河營收增速下滑的很厲害,但這已經是洋河花費巨額投放才換來的結果。2023年,洋河銷售費用同比增長28.9%,高於整個白酒板塊營銷費用增速10個百分點。消費費用增長遙遙領先,主要是因爲洋河大力投放廣告,2023年洋河廣告促銷費爲34.6億元,同比增長43.34%。

大力投入後,不僅沒有換來當期業績的增長,往後看洋河未來幾個季度的營收增長也不樂觀。白酒企業的合同負債是指已收到客戶貨款但還沒給客戶發貨的金額。一定程度上,合同負債可以看做酒企未來營收趨勢的前瞻性指標。

洋河近幾個季度,合同負債規模遞減,已經從2021年158.1億下降到2023年的111億,說明經銷商拿貨意愿並不樂觀,不利於洋河未來營收增速的增長。

那么,問題來了,爲什么洋河的高投入換不來高增長呢?

/ 02 / 省內市場被今世緣“偷家”

洋河成長性不足主要是省內市場不給力。2019-2023年,洋河省外市場營收復合增長率爲10.5%,跑贏了同期白酒板塊的復合增速(8.8%)。給洋河拖後腿的還是省內市場,同期,洋河省內市場營收復合增長率僅爲6.9%。

省內市場成長性不佳的核心原因是被今世緣偷家。在2018年洋河省內營收相當於3.5個今世緣,但到了2023年,洋河省內營收只相當於1.5個今世緣,兩者省內營收差距也縮小到了50億。在雙方省內營收差距不斷接近時,今世緣2023年省內營收同比增長27%,增速領先同期洋河省內市場的一大截(8.1%)。

今世緣能在省內持續蠶食洋河的核心是白酒增長邏輯變化後,出現了渠道優勢的易主。

先簡單介紹一下兩者的兩者的渠道體系,洋河起家靠的是深度經銷模式,即經銷商體系+廠家自有銷售人員,其中廠商自有人員負責渠道开拓與市場推廣工作,經銷商負責配送、資金周轉等服務。

而今世緣採用的是深度協銷模式,既在某個區域內,讓單一經銷商成爲唯一代理商,今世緣與唯一代理商合作开拓市場。簡而言之,就是今世緣綁定有實力的大商進行市場拓展。

通過兩種模式不難發現,洋河的深度經銷模式對廠家要求高,對渠道能力要求小。而今世緣對渠道商要求能力更高。這也造成了兩者截然相反的渠道特徵:今世緣省內經銷商數量雖然只有洋河的六分之一,但單個經銷商平均創收是洋河的4倍多。

而洋河的深度分銷模式,更適合白酒量價齊升的大流通時代,企業靠更強的渠道掌控力,在市場开拓中更高效。而今世緣依賴大商的深度協銷,更適合價升量降的高端化時代。邏輯在於,白酒高端化後,大衆市場消費受到影響,銷量更依賴政商渠道,而政商渠道又要求極強的商務關系。據市場傳言,如今江蘇省的公務接待用酒基本都是今世緣,而這正是今世緣大商模式下,商務關系和客戶資源優勢的體現。

本就是今世緣的優勢局,洋河省內又自亂了陣腳。由於在深度經銷模式下,洋河經銷商不負責市場开拓,做的事更少,其利潤也更低,因此渠道竄貨現象嚴重。洋河順勢調整了經銷模式過渡至“一商爲主、多商爲輔”。但這也造成了經銷體系巨震,其經銷商數量從2018年的1萬家下降至如今的8000家出頭;近幾年,公司的經銷商更換比例達到20%-30%。洋河渠道巨震,又給今世緣提供了擴大份額的機會。

總的來說,白酒市場高速發展,競爭更依賴企業執行力時,今世緣打不過洋河。而在白酒高端化,競爭更依賴商務關系和客戶資源時,今世緣的優勢就很明顯了。

/ 03 / 越來越小的目標市場

如果說省內市場,洋河因爲渠道劣勢不斷被今世緣蠶食市場。那么在全國市場,洋河中端白酒的品牌定位,也使它在全國战場中處於劣勢。

洋河主力產品是以海之藍、天之藍爲代表的中端產品,其品牌露出和重點單品也是定位於600元的夢6+。而放眼整個白酒市場,中端白酒品牌的營收增速也大多跑輸大盤。如今年一季度,洋河、舍得、水井坊營收同比增速爲8%、4.1%、9.4%。而白酒板塊營收同比增長15.6%,高端白酒茅台、瀘州老窖營收同比增長20.7、18.1%。

以洋河爲代表的中端白酒品牌遇到瓶頸,是因爲中端白酒的市場正越來越小。中端白酒的定位決定了其主要消費群體並非高淨值人群而是中產或者大衆用戶,在經濟下行周期中,這部分人群受到的影響也最大,導致中端白酒消費受到率先擠壓。

與此同時,經濟下行中,高端品牌也在推出新產品做價格下沉進一步擠壓了中端白酒的空間。如茅台推出的茅台1935,定價1188元/瓶,標志着茅台千元價格帶的空白被填補,這也給中端品牌衝擊千元帶產生了負面影響。

雖然洋河所在的中端市場被擠壓,但它卻很難反攻高端市場。實際上,洋河早就推出夢之藍手工版、M6+等高端產品布局。但效果並不明顯,雖然洋河加大了中高端產品宣傳,但反而普遍酒增速更快。2023年洋河中高檔酒同比增長8.82%;普通酒同比增長20.7%。就連洋河董事長張聯東也坦言,“洋河股份的業績中包攬大頭的依然是中端產品,真正的高端线沒有市場話語權。”

洋河很難進軍高端也不難理解。在軟實力上白酒需要歷史底蕴,如瀘州老窖的國窖1573可以追溯到明朝萬歷元年。而洋河畢竟是在2003年創造出的全新品牌,缺少高端白酒所必須的底蕴。

而在硬實力上,洋河也在歷史上缺少優質基酒儲備,公司甚至一度因爲基酒短缺向其他頭部白酒品牌購买基酒。也正是因爲基酒短缺,制約了洋河主推高端,導致其中端品牌形象根深蒂固。如今雖然公司基酒產能好轉,但也很難扭轉產品定位和用戶心智,制約了其高端轉型。

省內有今世緣靠渠道優勢抄後路,而省外中端白酒的份額也越來越少,嚴重擠壓了洋河的成長空間。如果洋河無法解決這兩大棘手問題,其很有可能徹底告別季軍爭奪战。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。