中國白酒行業發展歷史悠久,中國人的飲酒史最早可以追溯到八九千年前,白酒行業所承載的不單單只是資本的匯聚,更是中華文化的沉澱。

一、白酒產業綜述:行業整體從產業鏈集中向產區集中方向發展

白酒是一種以高粱、玉米、小麥、大米、紅薯等爲主要原料,經過多次蒸餾、發酵而成的酒類。根據原料、工藝、香型等因素,白酒可以分爲多個子類,如醬香型、濃香型、清香型、兼香型等。

白酒產業的發展始於酒廠國營制改革下工業化生產的推進。1947年12月,人民政府對釀酒行業進行公營改造。1948年1月,新中國第一家公營釀酒廠——石家莊公營釀酒廠在石家莊永安街上誕生。1949-1953年(新中國成立之初),區域國營酒廠成立,步入工業化初期;1954-1978年(改革开放之前),白酒產業加快技術革新;1979-1989年(改革开放至20世紀末),白酒產業步入快速發展階段;1990-2002年(20世紀末-21世紀初):危機之下,白酒企業轉型發展與上市潮;2002-2011年,白酒產業發展進入黃金時代;2012-2016年,白酒產業回歸理性,步入調整期;2017年至今,白酒產業逐漸復蘇,進入利稅千億時代。

從產銷數據來看,中國白酒銷量和產量逐年下降,到2022年,中國白酒銷量僅爲657.8萬千升,產量爲671.2萬千升,白酒銷量變化比率爲-6.5%;同時白酒整體的產銷比基本維持在98%左右。目前,我國白酒行業形成了以遵義、宜賓、宿遷、瀘州、呂梁、亳州六大產區爲主的產業結構,六大產區白酒產銷量佔白酒產業的一半,利潤達八成以上,名酒企業時常成爲所在地區財政的主要貢獻者之一。在政策激勵情況下,中國白酒行業整體從產業鏈集中向產區集中方向發展。

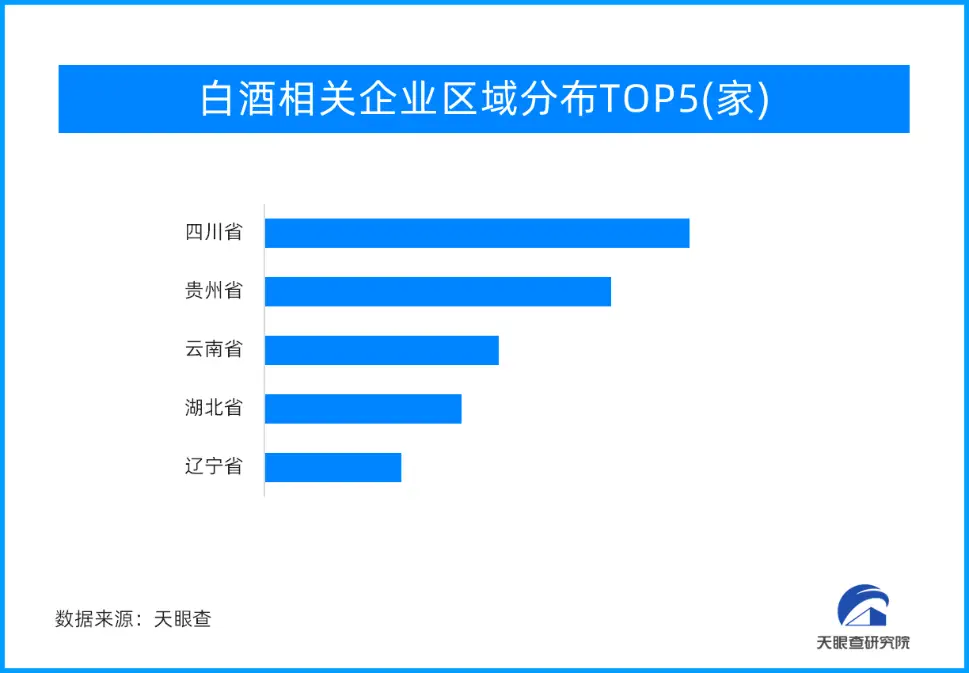

天眼查數據顯示,截至目前,現存白酒相關企業19.5萬余家;其中,2023年1-12月,新增注冊相關企業7450余家;

從地域分布來看,四川以3.3萬余家位列區域首位;貴州、雲南,分別擁有2.7萬余家、1.8萬余家,位居二、三位;

從成立時間來看,35%的相關企業成立於1-5年內,成立於5-10年以內的相關企業佔42.2%。

二、競爭格局:供給端與需求端各具發展特色

白酒行業的競爭態勢,是由白酒行業的市場集中度、品牌影響力、產品差異化、創新能力等多方面因素決定的。白酒行業的市場格局和競爭態勢,相互影響、相互制約,共同塑造了白酒行業的發展趨勢和未來方向。

供需關系:供給端呈現出規模化、集約化、專業化的趨勢

白酒行業的供給端呈現出結構性優化、品質性提升、效率性提高的特點。根據中國酒類流通協會數據,2023年上半年,全國白酒產量爲1.2億升,同比增長8.6%;全國白酒銷量爲1.1億升,同比增長9.2%;全國白酒庫存爲1.5億升,同比下降3.4%。白酒行業的供需平衡狀況得到改善,供給端的產能利用率和庫存周轉率有所提高。同時,根據中國食品工業協會數據,2023年上半年,全國白酒生產企業數量爲2370家,同比減少5.6%;其中規模以上企業數量爲1040家,同比增加4.4%。從數據變化來看,白酒行業的供給端呈現出規模化、集約化、專業化的趨勢,供給端的結構調整和質量提升有所加快。

消費者偏好:需求端消費升級和細分市場有所擴大

白酒行業的需求端呈現出多樣化、個性化、高端化、健康化的特點。根據中國商務部數據,2023年上半年,全國白酒零售額爲1760億元,同比增長10.8%;其中高檔白酒零售額爲860億元,同比增長12.6%;中檔白酒零售額爲620億元,同比增長9.8%;低檔白酒零售額爲280億元,同比增長7.2%。白酒消費者對於品質、品牌、口感、風格等方面有着更高的要求和更強的選擇性,需求端的消費升級和細分市場有所擴大。同時,根據中國社會科學院數據,2023年上半年,全國白酒消費者群體達到4.2億人次,同比增長6.4%;其中年輕消費者(25-40歲)佔比達到38%,同比增長8.2%;女性消費者佔比達到28%。

三、投融資:北京、貴州以及上海,三地融資事件位居前列

逐利是資本的天性,逐利性驅使着滋養經濟最重要的養分(之一)——投資,流向最有可能釋放更巨大經濟價值的地方,因此從投融資這條大河觀察“錢”的流量、流向等變化,更能直觀且准確地探尋到行業多層次變化的細節。

2023年是酒業持續調整之年,在此背景下,白酒投融資也發生了較大的變化,無論是從數量還是規模都出現了一定程度的下降。

從融資事件總體數量來看,近5年(2018-2022)融資事件數量總體較爲平穩,但在2023年出現了較大幅度下降,2023年截止到本文寫作時,僅有3起融資事件,融資金額僅有3600萬元,而上一年度融資事件合計18起,融資金額超過63億元。

從融資事件地域分布來看,北京、貴州以及上海,三地融資事件位居前列,分別有13起(北京、貴州並列)以及10起;除上述城市外,重慶以8起緊隨其後。從融資事件分布可以看到,相對傳統的白酒制造重鎮,更多的融資事件出現在了北京,上海,這樣的非主流白酒地區,究其原因還是在於,目前的創投領域集中在渠道,電商銷售等輕資產領域,制造相關的融資數量較少。

從融資輪次分布來看,天使輪、战略投資以及A輪,分別擁有20起、17起以及15起。特別是战略投資數量增加也代表機構更加注重成熟型企業的投資。

而從投資機構來看,經緯創投、日初資本以及高瓴資本,活躍在白酒投融資的市場,分別有4起、3起以及2起的出手記錄。

業內專家對於酒業投融資數量與金額減少的現象,認爲有三方面的原因,一是消費類投資機構募資壓力,對消費類的項目投資更加謹慎;二是酒企上市有政策限制,只能通過港股上市等其他方式實現融資目的,資本退出通道過窄加劇了謹慎的態度;三是酒業馬太效應加劇,頭部品牌規模進一步擴張缺少優質標的。

四、專利分析:白酒行業相關的專利數量已超萬項

白酒,需要科技嗎?答案是肯定的,無論是清香、濃香還是醬香,這個講究“古法傳承”的行業正在不斷打破自身邊界。從濃香到醬香,從微生物到智能制造,“科技創新”一詞开始在酒企战略中屢屢被提及。

據天眼查專利數據顯示,與“白酒”相關的專利數量已超萬項,其中發明專利佔比46.1%,未來第一;實用新型、外觀設計分別以32.8%以及21.1%,位列二、三位。

從專利時間年度申請數量來看,自2021年以來,年度申請均超千余項,其中,2023年迄今,相關專利申請已有1100余項。

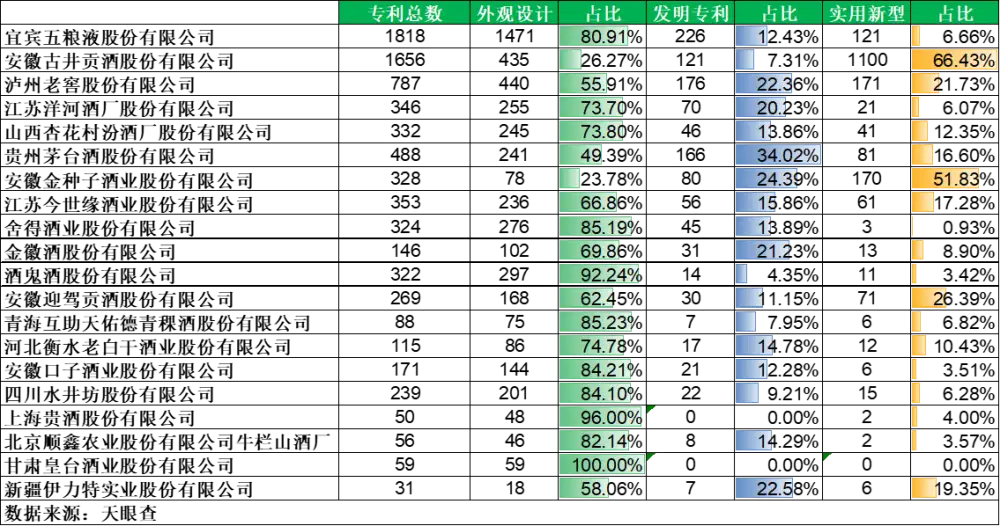

另外,從A股20家上市白酒企業授權專利數量以及外觀設計、實用新型、發明專利三種類型專利的數量和佔比來看,截至2023年12月,A股20家白酒企業授權專利總數排名前五的企業分別是五糧液、古井貢酒、瀘州老窖位列前列。20家酒企專利數量總共爲7970余件。從具體來看,外觀設計是多數企業的主要申請類型,其次爲發明專利以及實用新型。

表1 A股20家上市白酒企業專利數量及類型分布

五、未來趨勢:需求持續增加 市場競爭加劇

隨着國民經濟的快速發展和人們生活水平的提高,白酒作爲中國傳統的飲品,在消費市場中扮演着重要的角色。預計隨着消費者對高品質白酒需求的增加和市場競爭的加劇,中國白酒市場將繼續保持良好的增長態勢。

產品創新:品質消費成爲大勢所趨 商品屬性與情緒價值疊加

當今的消費者呈現出更加個性化與多元化的消費觀,品質消費成爲大勢所趨,消費者的需求也從“有酒喝”朝着“喝好酒、喝名酒、喝老酒”的趨勢轉變。白酒品牌也开啓了白酒消費體感的研究。選酒喝的時代,消費者對風味的追求是香感、味感、體感和神感的四感合一。進一步延伸至消費行爲,好的白酒風味應當滿足飲酒者感知、情緒、行爲與情景需求。

人群聚焦:聚焦核心人群,重視客戶忠誠度培養

品牌忠誠度已然成爲品牌持續增長的重要推動力,對於白酒這一關系型產品而言更是如此,白酒的增長更依賴於消費者與品牌之間的長期關系。因此,對於希望尋求穩定增長的白酒品牌來說,需要聚焦於核心人群,重視客戶的忠誠度培養。

渠道布局:傳統渠道與新开發渠道並重

傳統核心經銷商是白酒品牌取得成功的關鍵要素,他們不僅是銷售網絡的核心,更是市場拓展、品牌傳播、產品推廣與升級、提高消費者滿意度及降低銷售風險的重要合作夥伴。酒品牌想在市場上取得突破並實現持續增長,必須積極开拓新的經銷渠道。全方位的线上渠道營銷策略助力加持品牌對白酒消費者的影響。善用线上曝光類資源,幫助迅速建立品牌認知,提高品牌知名度,營造流行的氛圍。

市場开拓:着力提升對於消費場景趨勢的挖掘

白酒作爲中國獨特的傳統酒類市場,一直以商務消費爲主要消費場景。隨着消費者需求不斷變化,家庭消費和朋友消費逐漸成爲新的消費趨勢,日常消費場景成爲白酒消費的關鍵潮流。品牌不僅要關注傳統節假日,搶佔高關注,也要從體育和娛樂經濟方面輻射到初飲圈層。

天眼查數據研究院認爲,隨着中國消費市場的不斷擴大和消費者對品質和品牌的追求,白酒企業有機會獲得更多市場份額和利潤。市場競爭激烈,白酒企業需要不斷創新和提升產品品質,以滿足消費者需求並保持競爭優勢。

更多內容請下載21財經APP

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。