文|雲酒頭條

文|雲酒頭條

剛剛告別的2023年,酒業前行的腳步不斷,點滴如昨;剛剛开啓的2024年,一切又皆有可能。

雲酒頭條推出《跨越2023-2024》跨年專題策劃,追問2023,前瞻2024。(專題內容詳見文末)

本期內容,從百潤股份20年“冒險”,洞察行業變化脈絡。

故事的开始,百潤與酒並沒什么關系。

1997年,卷煙廠出身的劉曉東籌集20萬元,成立了上海百潤香精香料有限公司(以下簡稱:公司),這是百潤股份的前身。

那會兒公司有100多個客戶,但是年營收額加起來,竟不敵上海13家夜場雞尾酒一個月的銷售額,劉曉東一拍腦門,覺得自己也能幹。

從此以後,他的人生曲线开始與國產雞尾酒市場的起伏重合。

2003年12月,上海百潤香精香料成立子公司巴克斯酒業。

20年間,百潤雖坐穩了頭把交椅,但卻並沒有如業界預想般將預調酒賽道推至大衆品類,反而又开始把目光投至威士忌。

看似搖擺的選擇,使得關於百潤股份的質疑從未消解,不過,或許是時候重新認識它了。

從“冒險”开始

巴克斯酒業成立後,劉曉東專門從國外請來調酒師,按照亞洲人口味,將伏特加酒和果汁組合在一起,大衆熟知的銳澳預調雞尾酒就此出現。

2004年,銳澳正式上市,首先在夜場渠道試水。

彼時在夜場,啤白洋三分天下,銳澳定價先是看齊可樂等軟飲,但卻沒能成功激發工作人員的推銷欲望;價格提升到三十元,不巧撞上啤酒檔位,又遭頻頻施壓。

同時,百加得酒業又推出了同類型產品——冰銳雞尾酒,銳澳可謂腹背受敵,僅幾年時間,負債超2500萬元。

銳澳被逼入絕境,讓正籌備上市的百潤集團慌了,快速處理掉預調酒這個“麻煩”成了第一選擇。

2009年,百潤上市前夕,巴克斯酒業被緊急剝離,遭到了劉曉東堅決拒絕。最終,董事會象徵性地收了100元,將巴克斯酒業轉讓給了劉曉東在內的17名自然人。

另一邊,老對手冰銳風生水起,停止了夜店促銷,又降低價格,將產品搬到網上售賣,不到一年時間,銷量突破3000萬。

劉曉東喫了教訓,突然頓悟,預調雞尾酒的消費場景不在夜場,在於年輕人、在廣袤的電商世界。於是他开始改變打法,靠親民低價和重金贊助宣傳,逐漸起勢。

銳澳與冰銳的勢均力敵,結束於一場關於廣告植入的豪賭。

2014年,綜藝《奔跑吧,兄弟》剛從韓國引進,冰銳與銳澳競爭激烈,都想拿下這筆綜藝植入,使得本就高達1.5億的植入費用直接飆升至2億。

謹慎的冰銳還在猶豫,劉曉東率先落下險棋,把巴克斯酒業的股權以近50億元的交易價格賣給百潤股份,最終拿下廣告。

劉曉東賭贏了。爆火的節目換來的不止9.8億元銷售額,也把銳澳送上了預調酒賽道的頭把交椅。

後來,銳澳又把這種植入模式復制到大衆熟悉的《何以笙簫默》《脫口秀》等電視劇、綜藝節目中,營收一路高歌猛進。

回過頭看,劉曉東這一操作堪稱“點石成金”。巴克斯酒業的回歸,也讓百潤的股價一路飆升。2015年5月,百潤股價最高達88.92元/股,市值攀上700億元,要知道,那一年貴州茅台最高股價,也不過184.85元/股。

如今,百潤早已高居預調酒第一股寶座,其中銳澳市佔率高達80%。56歲的劉曉東,也憑借170億元身家,位列《2023胡潤全球富豪榜》第1346名。

國產預調酒20年

百潤的20年,也是國產預調酒發展的20年。

將百潤的營收拐點一一串聯,恰好勾勒出中國預調酒市場的發展曲线。

從預調酒誕生之初到爆發前夜,冰銳和銳澳兩大龍頭廠商,便一直廝殺於夜場。2012年,白酒步入深度調整期,渠道信心急轉直下,白酒目光开始瞄向預調酒賽道。

二者的硝煙也隨即從夜場蔓延至經銷商甚至KA和流通渠道。

另一邊,在預調酒品類的相對低門檻特徵下,不僅“盜版”雞尾酒悄悄盛行,也吸引了諸如茅台、古井貢、洋河、五糧液、水井坊等白酒龍頭入局,帶來了更爲激烈的價格战和營銷战。

正是在這種環境下,銳澳迎來它的高光時刻:2014年,銳澳銷量猛增8倍。

連帶着次年的春季糖酒交易會,預調酒都成了一個熱門賽道,這一年,只是亮相的預調酒企業就不少於30家。

也是這一年,百潤股份在年報中引用中國酒業協會的《中國酒業研究報告2013》,大膽預測“2020年的預調酒銷量將達到1.5億箱”。

但短暫巔峰之後,預調酒市場很快迎來第一場雪崩。

最先從渠道初現端倪。有經銷商透露,當時部分渠道積壓的預調酒貨齡達到7-14個月,預調酒的保質期就只有18個月,而同期的軟飲貨齡保持在1-2個月的健康水平。

這不難總結,對於行業而言,預調酒的快速增長來自酒業各界的多方參與,但廠商們忽略了產品成長有其客觀周期,市場需求與供給能力失衡,最終導致市場飽和、銷售受阻,庫存積壓。

不過兩三年時間,這些快速入場的預調酒玩家,決絕離开。

2015年,黑牛食品拍賣預調酒業務生產线、總裁離職;2016年,百加得旗下冰銳被爆停產、裁員。至於那些小品牌,還沒等冒出聲量,便已銷聲匿跡。

百潤股份也未能獨善其身,營收規模在2015年達到23.51億峰值後,次年便迅速跌落回9.25億,同比減少60.64%。而早前與冰銳的廣告战,也讓百潤股份損失慘重,足足三年時間,才消化掉其滯銷產能。

故事好像又回到了开頭。

沒有謝幕的銳澳,开始一系列“自我救贖”——自建工廠、不發貨調整庫存、花億元向經銷商回購老品換新品、維護經銷商利益,逐漸坐回預調酒頭把交椅。

最近五年時間裏,從營收端來看,百潤基本實現了持續且加速的增長。

2018年至2023年年度營業收入分別爲12.30億、14.68億、19.27億、25.94億、25.93億、19.15億(2023H3)。2023年季報呈現的營收增長率均在40%以上,歸母淨利潤增幅分別達118.19%、98.85%、與104.73%。

如今,國產預調酒已走過20余年,據Euromonitor統計,當前中國預調酒行業出廠口徑規模約71.56億元,恢復至2015年歷史高峰水平。

變與守

始於2015年的預調酒龍頭保衛战,百潤靠“變化”守住。

自誕生之初,百潤就不斷擴充品類,佔領細分市場。像提到“餓了困了”便聯想到東鵬特飲”,提到預調雞尾酒,人們腦海中第一個冒出來的,大概率也是銳澳。

當前,百潤已實現除高端價格帶以外的全布局,並持續推陳出新,適應消費需求變化。而這種在酒精度和價格帶上的持續布局,也成功讓銳澳切入細分市場。

2017年百潤推出8度“強爽”、同年年底推出3度“微醺”系列,其中“微醺”針對低度飲酒習慣的人群,“強爽”針對高度飲酒習慣的人群。“一個人的小酒”與“RIO強爽8度不信邪”,在廣告投放與營銷活動加持下,成爲百潤的新代名詞,也成功讓其在電商平台上的供不應求成爲常態。

2021年,百潤推出5度“清爽”覆蓋中間群體以及對產品性價比更敏感的下沉市場;老產品方面,則對炫彩瓶更換包裝,推出低糖、0糖等產品,順應當代年輕群體健康消費需求。

核心產品3、5、8度數,這是早已被日本市場驗證過能抗過周期的預調酒產品矩陣。

產品力厚積薄發,公司的營收增長,也伴隨着淨利潤、經營性現金流的穩步上揚。

2018年後,百潤淨利潤增速超過了同期營業收入增速,且淨現比(經營現金流量淨額與淨利潤的比率)每年均保持在1.3,足見其淨利潤含金量。

2020年,低度潮飲風興起,相比於高度酒,低度酒沒有明顯的技術壁壘,資本加持下,各類果酒、氣泡酒、西打酒品牌不斷湧現,巔峰時甚至超過2000家。

但這對於龍頭銳澳而言,並沒構成多少威脅。因爲相比較新興品牌主打线上的布局思路,銳澳則有穩固的线下渠道優勢。

其2022年報顯示,百潤线下零售渠道佔比超73%,經銷商對於銷售目標反饋也積極樂觀。這與銳澳精細的渠道化管理分不开。

其线下渠道進行扁平化改革,取消大區層級,本部直接對接省區管理,因地制宜制定策略,推動清爽、強爽等重點潛力產品渠道滲透和終端覆蓋率提升;即飲渠道雖處於弱勢,但近年來設立專業的大客戶部門,針對系統大客戶推出定制化服務,或有助力。

其线上部門合並爲品銷一體的網絡原生組織,全面面向消費者,針對不同“場”的特點,使用恰當的營銷定位,構建從消費者洞察到體驗的閉環。

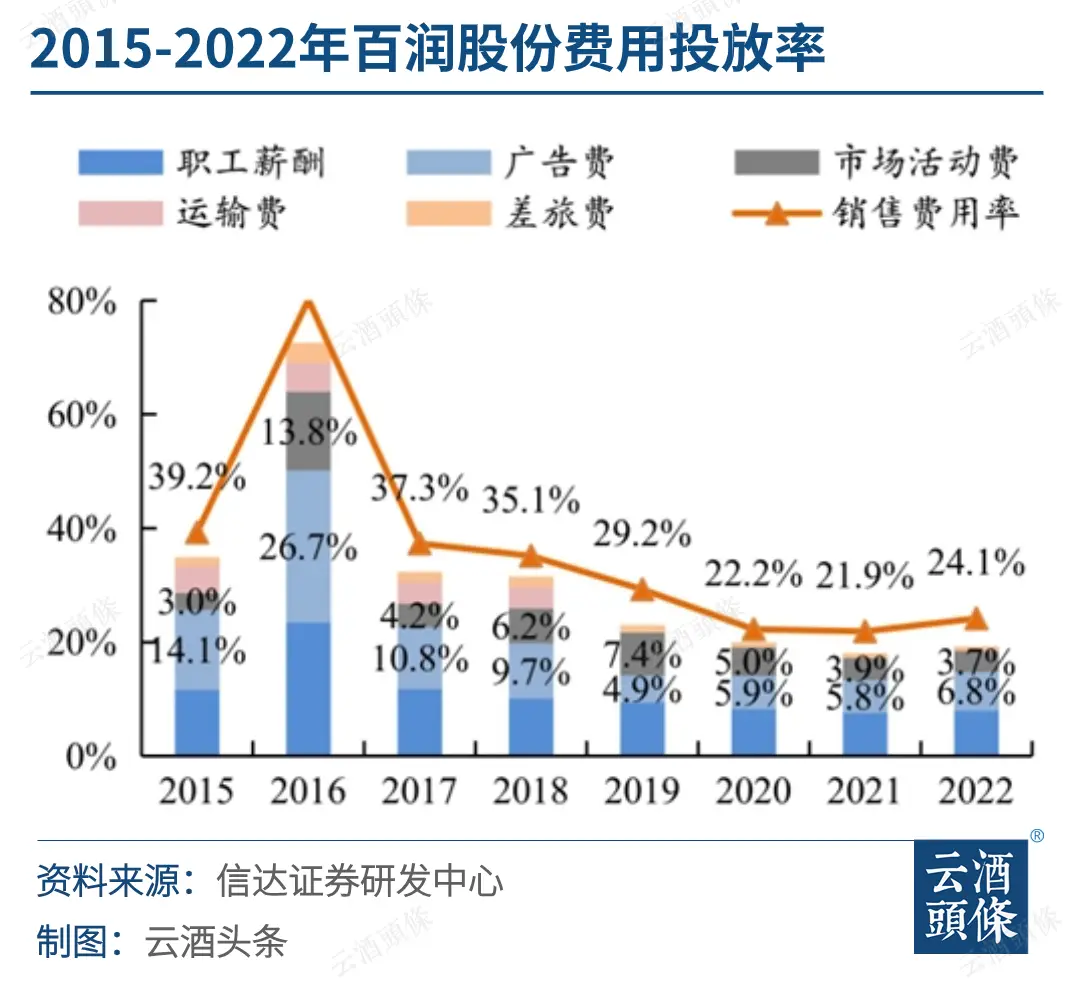

與此同時,百潤也將費用投放,調整至收放有度的健康區間。據信達證券統計,其廣告費用絕對額從2015年的3.30億元下降至2022年的1.76億元,廣告費用率也從2016年的26.7%逐年下降到6.8%。

如此幾年,百潤“守”出了80%的市佔率,但並不意味着安全。

至今,中國預調酒已走過20余年,但整體市場規模仍不敵腰部白酒企業一年的營收。重返增長後,預調酒發展也僅是趕超2015年時的峰值。

預想中的高增長,依然遙不可見。

再看百潤,還在擴張。

薛定諤的威士忌?

威士忌是百潤开闢的新賽道。

2017年,一則與成都邛崍市人民政府籤署《伏特加及威士忌生產建設項目投資協議書》,落下了百潤布局威士忌的第一棋,此後,便是不停的募資投入。

先是在邛崍斥資5億在邛崍市臨邛工業園區建設伏特加及威士忌工廠,隨後的兩年時間裏,分別投入10.06億、15.6億、3億元到“烈酒(威士忌)陳釀熟成項目”“麥芽威士忌陳釀熟成項目”及“巴克斯烈酒品牌文化體驗中心”的建設中。

2022年,百潤明確“在威士忌的世界地圖上點亮中國產區”“與時間爲友,做中國自己的威士忌”战略目標,扎實推進以威士忌爲核心的烈酒業務,年內順利灌桶包括黃酒桶、雪莉桶、葡萄酒桶、波本桶、朗姆桶等各種風味的麥芽威士忌及谷物威士忌。

2023年7月5-6日,崍州蒸餾廠於四川邛崍舉辦全新產品發布會,旗下首款伏特加品牌“嶺瀏”、首款金酒品牌“椒語”雙雙面世。

縱覽研報,券商們普遍給出的觀點是“烈酒未來可期”。

的確,烈酒與預調酒兩大板塊可協同共進,在基礎技術研究、新產品开發、供應鏈管理等方面共享資源、協同增效。

但這些努力,都暫時無法在百潤的財務報表上體現,而能出現的,往往成爲質疑的焦點。

2023年8月,百潤股份披露了募資擴產計劃,稱此次募投項目達產後將增加9000萬箱雞尾酒產能。很快“數千萬箱預調酒不知賣給誰,還要繼續擴產?”的困惑,便見諸媒體筆端。

旁觀者很急,但劉曉東則不然。

“外界覺得百潤的投資和規模都挺大,但實際上我們已經走到這兒了,如果不去搶本土第一的位置,未來就會有其他一些不確定性,所以在強爽等預調雞尾酒板塊持續增長的預期之下,我們會投資威士忌。”

還是在2022年股東交流會上,劉曉東言辭懇切,“如果有變化,也會適度調整生產量,我們不擔心烈酒產品變成死庫存,未來也可以作爲高端預調雞尾酒產品线的基酒消化掉。”

據不完全統計,近年來百潤在烈酒業務上的投資已經超過了35億元,超過這些年預調酒淨利潤的總和。

2023年半年報來看,百潤股份的募資建設項目都還處於尚未完工投產的階段。在此之外,還有五個項目尚在建設中。

而百潤股份的公告明確提及,烈酒項目含建設期的靜態投資回收期(稅後)爲10.48年。

要知道,烈酒需陳釀2至3年,按照慣例,美國酒廠的庫存是6年轉一圈,蘇格蘭酒廠的庫存是8到10年轉一圈。對此,劉曉東坦然,投資者未來可能看到烈酒在制品庫存還會持續增加。

百潤“家底”增厚的同時,競爭對手也在增加。

據歐睿國際Passport行業數據,按零售統計,保樂力加、帝亞吉歐、三得利、愛丁頓、百富門佔據中國威士忌市場公司份額前五,份額佔比分別爲26.45%、17.52%、9.46%、6.49%、7.09%,換言之,國外品牌佔據國內威士忌市場份額超過95%。

更“要命”的是,巨頭們還紛紛落子中國。

與此同時,國產威士忌也來勢洶洶,勁牌、洋河股份、瀘州老窖、郎酒、燕京啤酒、青島啤酒等均已涉足威士忌領域,中國酒協也在今年成立了威士忌專委會。

在媒體定期更新的“中國威士忌地圖”裏,最新數量已超40家。

這一幕,是不是又像極了預調酒的2015年?

帶着衆人的不解一路冒險,劉曉東在預調酒的世界裏高低起伏20年,如今在競爭激烈的威士忌版圖,百潤能否再次迎來新的突破,仍需時間給出答案。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。