出品/巨潮WAVE

作者/老魚兒

編輯/楊

旭然

在幾天前的茅台股東大會上,面對茅台何時漲價的問題,貴州茅台董事長丁雄軍這樣說:

“提不提價格,什么時候提、怎么提,確實要有智慧。”

丁雄軍的這個回答,落在別的酒企耳中,難免會有一些凡爾賽式的味道。畢竟在2023年,其他的高端酒想漲價並不容易。

日前,有多家媒體報道,在618年中大促之際,白酒價格出現普遍的倒掛現象:

出廠價已經破千的青花郎20,在某網店的售價則爲948元。(筆者在某東查詢,發現最低價有894);

出廠價在910元左右的國窖1573,在此次618“補貼”後,有網店都打出了兩瓶1738元的價格,折合單瓶869元;

習酒窖藏1988的在某網店預計的成交價跌破了500元/瓶,而其出廠價則爲568元;君品習酒跌破1000元,在某東有8开頭價格;

水井坊井台出廠價爲808元,但是在某東普遍售價爲500多元,也有4开頭的價格。

以茅台爲代表的高端酒的火熱,曾經刺激了一大批白酒企業紛紛漲價,走高端路线,往自己身上貼金。但如今不少品牌高高在上的價格已經开始崩不住。

行業繁榮的潮水正在退去,曾經茅台大爺還是大爺,但很多“高端酒”已經沒法濤聲依舊了。

01 價格在上漲

白酒大盤子的總量沒有減少。

中國的白酒市場的走勢頗有一些趣味性。

根據國家統計局數據顯示,2016—2022年,白酒產量分別爲1358.4萬千升、1198.1萬千升、871.2萬千升、785.9萬千升、740.7萬千升、715.6萬千升和671.2萬千升,出現了連續6年的“6連降”。

此外,根據中國酒業協會數據顯示,2022年,全國規上白酒企業數量963家,低於2017—2021年的1593/1445/1176/1040/965家。換言之,全國規模以上白酒企業的數量已經“五連降”。

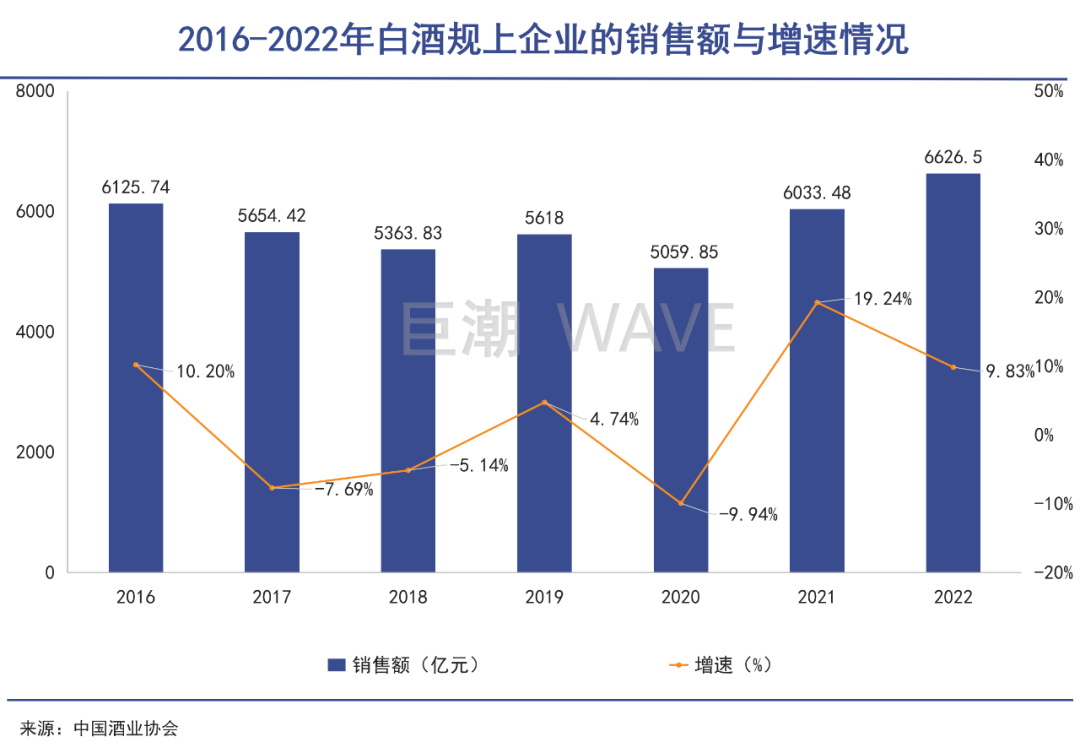

但在總產量腰斬、玩家數量大減的情況下,白酒大盤子的總量沒有減少。

縱觀近些年數據,白酒規上企業的銷售額與產量的連跌背道而馳。比如在2022年,根據中國酒業協會數據顯示其中,2022年規上白酒企業963家,產量671.2萬千升,同比下降5.6%,但完成銷售收入6626.5億元,同比增長9.83%。

越跌錢越多的背後,是白酒企業洶湧而至的高端化進程。可以看到,這個從2017年左右开啓的高端化狂潮,緣起於茅台老大哥的“狂飆”:

2017年4月10日,茅台市值超越國際烈酒巨頭帝亞吉歐酒業集團,以4949億元的總市值成爲全球市值最高的烈酒公司。兩天後,茅台市值突破5000億元;

2018年元月,茅台市值超過萬億,成爲白酒資本市場第一支市值破萬億元的股票;

2019年,茅台市值超過兩萬億,而那年貴州省的GDP僅爲1.8萬億;

2020年6月,茅台超越工行成爲A股“榜首大哥”。

茅台的指點下,酒企們協同一致,如同打开了“任督二脈”,有高端產品的使勁漲價,沒高端產品的,趕緊搗鼓出來再漲價:

2016年,國窖1573漲價9次,到2017年,漲至千元區間;

五糧液的出廠價自2016年以來的679元,五次上調至969元;

2020年,山西汾酒發布新战略產品青花白酒,售價1099元/瓶;

2021年9月,水井坊推出新典藏作爲水井坊高端大單品,並將提升200元至1399元。

……

尤其是醬香類白酒,在茅台的帶動下一路上漲,儼然成爲中國民間接受度最高的奢侈品。

高端白酒不僅僅是消費品,還被賦予了更多的商務和金融意義。胡潤研究院發布的據胡潤研究院發布的《2019至尚優品—中國千萬富豪品牌傾向報告》顯示,在最受青睞的男士禮品類型中,高端白酒以11.5%的選擇率遙遙領先,其中茅台和夢之藍分別佔據了第六和第八的位置。

高端化儼然成了一劑猛藥,好用但也有副作用。

02 庫存在增加

庫存高企成了許多白酒企業的通病。

2023年對致力於高端化的白酒企業來說是至關重要的一年。是貴族還是暴發戶,或許在這一年就能見分曉。

2023年第一季度,A股19家上市白酒企業公布的2023一季度業績報告,其營收總和已超1268億元,同比增長15.28%。

貌似整個行業欣欣向榮,但其實高度分化——其中茅台、五糧液、洋河、汾酒和瀘州老窖等前五大白酒上市公司佔比分別高達82.9%和89.4%。

一线老大哥們繼續高歌猛進,有的二三线小老弟們則跟不上隊了。

比如酒鬼酒、水井坊、天佑德酒等公司的營收、淨利潤均出現不同程度的下滑趨勢:水井坊營收、淨利潤分別爲8.533億元、1.595億元,同比下降達到39.69%及56.02%,出現了近五年來的最大降幅;酒鬼酒營收9.654億元,同比下滑42.87%,淨利潤3.00億元,同比下滑均超過42.38%。

老白幹酒營收10.03億,同比增長10.43%,淨利潤1.02億元,同比減少61.51%。其中,高檔酒營收和毛利都紛紛下滑。

值得注意的是,這幾家當初都是急於高端化轉型的典型代表。

2020年到2021年之間,水井坊不斷推出高端產品以及對旗下不同產品多次進行提價。井台、典藏、菁翠四大核心單品的價格帶主要爲800元至1700元。2022年4月,水井坊還將52°新一代井台建議零售價爲808元、38°建議零售價768元,均上漲70元。

酒鬼酒也同樣一直對高端化念念不忘。內參酒從2004年推出,打出了“中國高端白酒四大獨立品牌之一”的口號,產品直接對標“茅五瀘”。十多年過去了,10億左右的銷售數字顯然無法匹配自己的理想,而其收入佔比也僅爲30%左右。

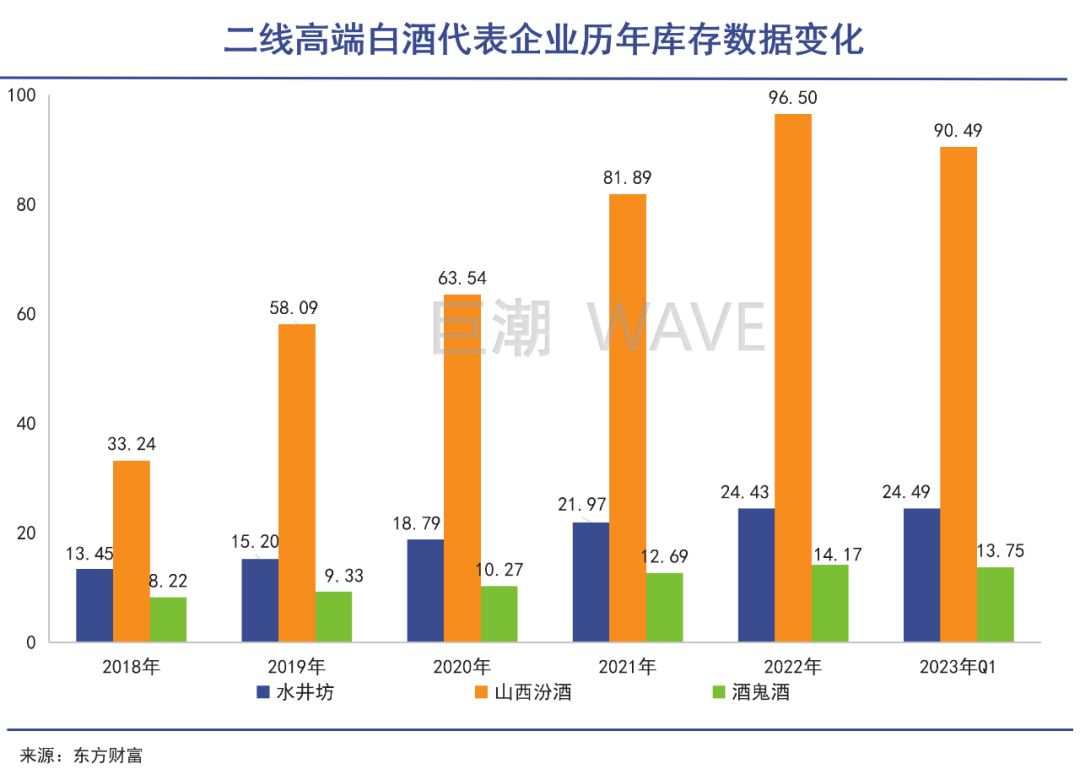

甚至有許多人質疑,酒鬼酒這些年高增長的業績背後,其實都是與經銷商以及存貨的大幅增加有關。根據公司年報顯示,酒鬼酒的經銷商在2019年有528家,到2022年激增至1586家,增加了200%。根據財報顯示,2019年至2022年,酒鬼酒公司庫存量由3460噸飆升至7375噸,增加了一倍有余。

而實際上,庫存逐漸高企,也成了許多白酒企業的一個通病。2023年一季度19家上市公司公司白酒企業,只有三家白酒公司存貨同比減少,存貨增長的白酒企業達到了17家。

在流通環節,去庫存同樣也成了經銷商們的艱巨任務。據《2022年度酒商現狀及發展報告》顯示,2022年1至6月,80%的白酒經銷商庫存嚴重。其中,約39.7%酒商庫存在5個月以上,33.6%酒商庫存在3至5個月。

諸多廠家紛紛追逐的高端酒,怎么突然就不香了呢?

03 需求在萎縮

飲酒人群在逐漸萎縮。

隨着宏觀經濟環境的變化,高端酒上升空間已經不大了,這意味着即便是幾家頭部企業,也將被迫進入到更緩慢的發展增速中。

從市場趨勢來看,中國白酒產量繼續減少,而且降幅在持續擴大。根據國家統計局數據,截至今年4月份,我國規上白酒企業累計產量爲158.1萬千升,累計同比下降29.6%。創下了多年以來的最大降幅。

從人口的角度看,2022年开始,我國人口進入負增長時期,同時進入老年人口高速增長時期,根據國家統計局發布的數據,2022年,65歲以上的老年人口達到2.1億,增加了922萬。遠超過新生人口312萬,並且有進一步增加的趨勢;同時,1962年—1975年期間的人口爲3.67億,這些人都將在未來十余年變老。

從生活方式的角度看,更多人开始追求更加健康的生活方式,年輕人對酒精的依賴度迅速下降,也更少選擇通過一起买醉建立情感。

種種因素通向的結果,都是飲酒人群在逐漸萎縮。

另外,還有最現實的因素也在左右着人們的購买決策:中國的高端酒的市場購买力正在萎靡。

高端酒最重要的使用場景莫過於商務宴請,企業團購是高端白酒重要的銷售途徑之一。但2023年企業客戶們面臨着利潤承壓、預算收縮的局面。

以工業企業爲例,4月27日,國家統計局發布數據顯示,1-3月,全國規模以上工業企業實現利潤總額15167.4億元,同比下降21.4%。其中國有控股企業實現利潤總額5892.4億元,同比下降16.9%;股份制企業實現利潤總額11290.3億元,下降20.6%;外商及港澳台商投資企業實現利潤總額3318.1億元,下降24.9%;私營企業實現利潤總額3894.1億元,下降23.0%。各種類型企業的利潤都在全面下降。

高端白酒的另一個重要消費場景——婚宴,也一片悲觀,中國正面臨前所未有的“結婚荒”。2021年,中國婚姻登記人數爲764.3萬對,低於20年前水平。

整體上看高端酒供給越來越多,用武之地卻越來越少。

與此同時,普通大衆對於低端酒的需求卻呈現出一定程度的剛性。這從光瓶酒的表現上可以一見端倪。

中國酒業協會市場調查報告顯示,光瓶酒行業自2013年駛入快車道,市場規模自352億元增長至2021年的988億元,年均復合增速高達13.8%,預計2022年至2024年保持16%的年增長速度,2024年市場規模將超過1500億元。

2013年至2021年,光瓶酒的年復合增長率爲13.8%,而同期白酒行業銷售收入的年復合增速爲4.9%。也就是說光瓶酒的增速接近白酒行業整體增速的三倍。這一時期,光瓶酒的市場份額佔比從7%提升到了16%。

白瓶酒就像是高端酒的一面鏡子,照出了白酒市場的另一面。

04 寫在最後

酒,本身就是一個高毛利行業。

即便是低端白酒,都有着比很多行業都強得多的利潤表現。

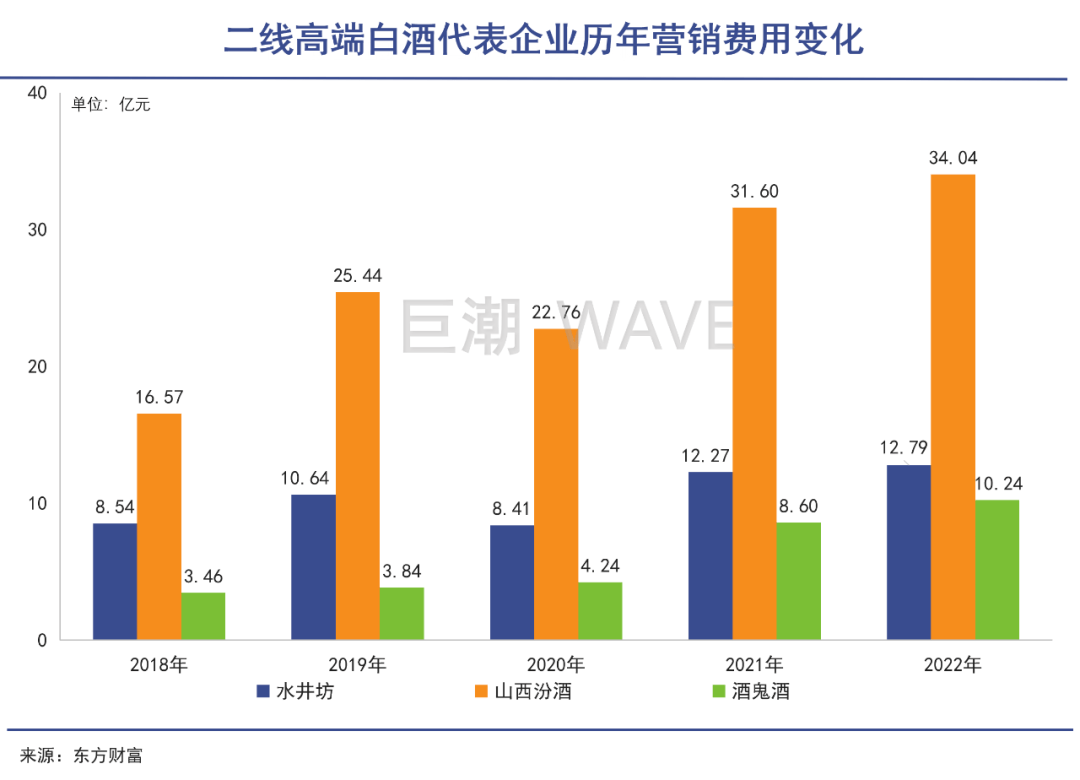

企業再給這些低成本的白酒漲漲價,就更容易把毛利率做得越來越高。而相當高的毛利率,意味着在理想狀態下,企業可以通過增加營銷投入的方式,去擴大銷售,回收現金流。

茅台五糧液們的示範作用下,越來越多的資本進入到這個行業裏,更多的中小品牌、地方性品牌被發掘和制造了出來,一時間到處都是高端白酒品牌,以至於高端消費者都不夠用了。

各懷心思的資本和創業者們都覺得自己能搭上茅五瀘的便車,肆意增加着高端白酒的供給總量,卻絲毫沒有察覺到,宏觀環境、需求端的情況已經悄然生變。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。