摘要:

· 美國債務上限問題由來已久,此次再次觸達上限;

· 橫向對比下,美國槓杆率不是最高,但絕對數額第一;

· 本次市場波動較小,解決本次上限問題可能繼續提高上限,之前也可能暫停上限一段時間並採用非常規手段,雖然可動用的金額和時間比較小,但仍留有空間可供騰挪;

· 建議逢低配置美債,看好中長期的上漲趨勢,低配美元;

· 風險提示:市場存在波動性因素

一、美國債務上限問題由來已久

1. 美國債務上限問題的由來

1.1 什么是債務上限?

債務上限,指美國財政部可以承擔的國家債務數額。美國現處於“三權分立”的政治體制下,國會擁有財政審批權,政府的財政支出或債務發行需要國會批准。債務上限是國會對聯邦政府的債務施加的限制。當債務達到上限後,美國財政部將不再發行美國國債。

美國國會於1917年首次引入這個概念,以方便爲第一次世界大战中的動員工作提供資金。這項措施意味着政府不再需要國會批准每筆債務的發行。公共債務法案隨後於1939年和1941年獲得通過。當時的債務上限爲119億美元。

自18世紀以來,美國政府在絕大部分時期都處於財政赤字狀態。因此,美國政府舉債成了慣例,而政府債務規模也一直隨着政府赤字的規模而增長。最近由於新冠疫情、战爭、人口老齡化導致的醫療支出、拜登政府的大規模基建政策等方面的支出提升以及小布什、特朗普通過的減稅政策,在這樣的雙重壓力下,美國債務規模大幅增長且頻繁逼近上限不足爲奇。所以,美國一次次地觸及到了債務上限。

1.2 什么是 X-DATE?

目前,美國最新債務上限爲31.4萬億美元,且該上限在2023年1月被觸及。一旦債務上限被觸及,財政部只能通過消耗財政存款(TGA 账戶)和採取“非常規措施”去滿足資金支出需求。如果以上存款和措施被耗盡卻還不能及時提高或者暫停債務上限,美國國債將面臨違約風險,這個時間也被稱爲 X-date。美國財政部長耶倫表示如果不提高債務上限,美國最早於6 月1 日面臨資金耗盡的困境。

1.3 到了債務上後政府怎么辦?

按照規定,美國債務上限的提高需要國會兩院的通過,在以往兩黨並未對此進行激烈博弈,提高政府債務上限是兩黨共識。

但近年來,債務上限問題越來越淪爲兩黨的政治武器,目前共和黨佔據衆議院多數席位,民主黨則掌握了參議院。拜登想要提高債務上限,必須和國會共和黨人達成一致,然而共和黨嘗試以債務上限爲“要挾”,試圖在法案中夾帶削減財政开支等條款,拜登政府則拒不讓步,這才導致了當下的僵局。

2. 歷史上的債務突破上限

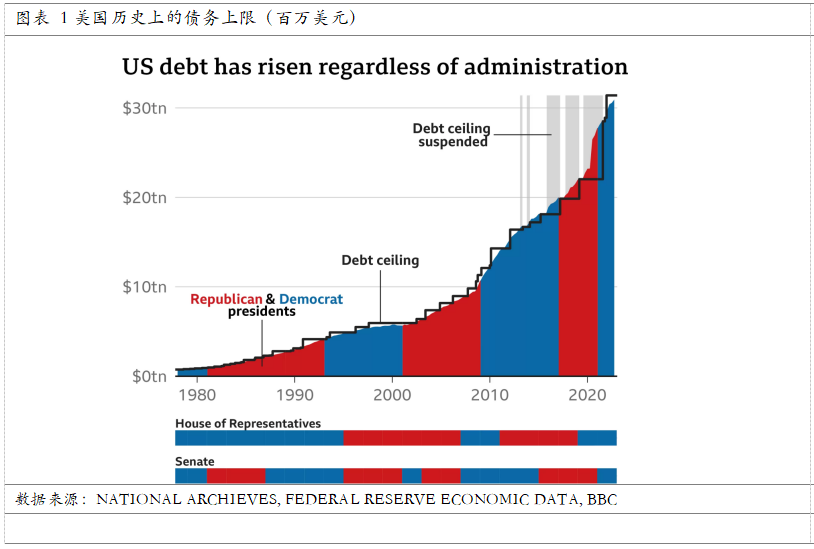

在歷史上,美國債務上限總共提高了100多次。尤其是自1960年以來,美國兩黨已經提高了78次債務上限,平均每9個月就會提高一次——其中共和黨總統執政期間曾提高49次,民主黨總統執政期間共提高29次。其中包括2011年,當時美國未能就新的上限達成一致,導致標普下調美國主權信用評級,引發借貸成本上升。

進入21世紀以來,美國債務上限的上調幅度進一步加大,在最近幾屆總統任期內更是如此:在奧巴馬任期內,美國最新債務上限爲18萬億美元(2015年),到了特朗普任內,這個數字提高至22萬億美元(2019年3月)。此後在新冠疫情期間,美國國會暫停了債務上限,以暫時取消美國政府的支出限制,這導致美國政府債務瘋狂飆升至27萬億美元。

歷史來看,2011年和2013年的美國債務上限危機較爲嚴重。

2011年隨着債務上限的期限的臨近,中期選舉後奪回衆議院的共和黨要求奧巴馬削減預算赤字,僅提高債務上限1萬億美元;而民主黨要求一次性提高債務上限2.4萬億美元,談判隨之陷入僵局,雖然最終就債務上限和削減赤字達成一致,但整個過程令市場對美國政府能否合力解決財政問題產生懷疑,標普因此在8月5日歷史上第一次下調美國主權信用評級。

2013年的債務上限危機導致美國政府關門半個月,在拖累經濟增長的同時亦使得美聯儲推遲 Taper。2013年共和黨要求奧巴馬政府大幅削減社會福利並停止爲奧巴馬醫改撥款,否則拒絕提高債務上限。由於債務上限談判陷入僵局,美國政府在2013年10月關門長達半個月。這期間由於共和黨支持率下跌,國會最終同意繼續爲政府撥款並暫緩實施債務上限。奧巴馬政府首席經濟顧問表示,政府停擺拖累美國四季度 GDP 增速 0.25%,並減少10月就業人數12萬。

美國近幾屆政府大幅上調債務上限直到2021年,美國國會最新一次提高債務上限,美國債務上限已經提高至現在的31.4萬億美元,相較於1917年最初的債務上限115億美元,已經足足增長了超過2700倍。

今年1月份美國政府遭遇了31.4萬億美元的當前債務上限,下一個關鍵期限是即將到來的6月1日,屆時國會必須再次提高上限,否則美國政府可能會开始耗盡資金並拖欠債務。

如果政府再無非常規措施可用並耗盡現金,就不能再發行新債。這意味着政府的錢將不足以支付账單,包括利息和應付給債券持有者的其他款項、軍人薪水、以及退休福利。

3. 各主要國家債務率的橫向對比

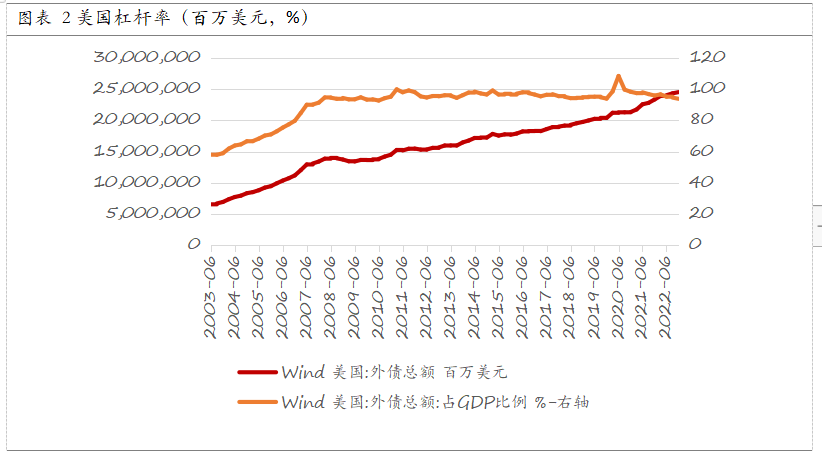

從本世紀以來,美國的槓杆率逐年攀升,從58%一直上升至2022年的93%,而在2020年疫情剛爆發期間,更是突破了100%。隨着疫情結束,槓杆率有所下降,但整體也維持在90%以上居高不下。

美國的槓杆率雖高,但比起歐洲來也算較低。歐盟27國目前債務率維持在90%以下。制約歐盟債務問題的,主要是其 GDP 增長偏弱。

相對而言,歐盟財政情況較好的是德國和法國。德國的債務率一直維持在較低水平。

而法國的債務率近年來有些增多,疫情以來突破了100%,到2020年達到了114.6%。隨着疫情好轉,後續有所降低。

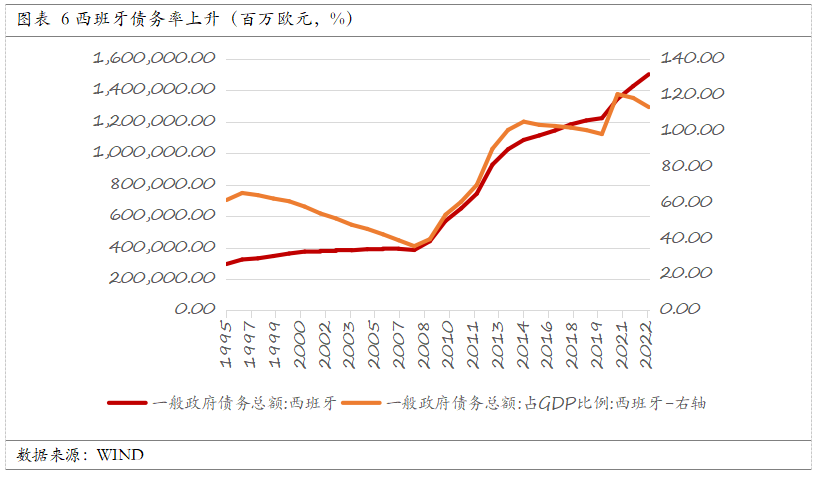

而一些經濟發展較慢的國家的債務率就尤其高。在09年 PIIGS 歐債危機爆發的時候,實際上西班牙的債務率也並不高,僅爲53.3%。但在近三年疫情期間,西班牙債務率突破120%。

而債務網紅區意大利,一直維持着較高的債務率,每次經濟衰退期間都是較大的風險地區。在2020年時,意大利債務率一度高達154.9%。

至於09年歐債危機爆發時候的希臘,最高負債率爲2020年的206.3%,爲歐元區最高。

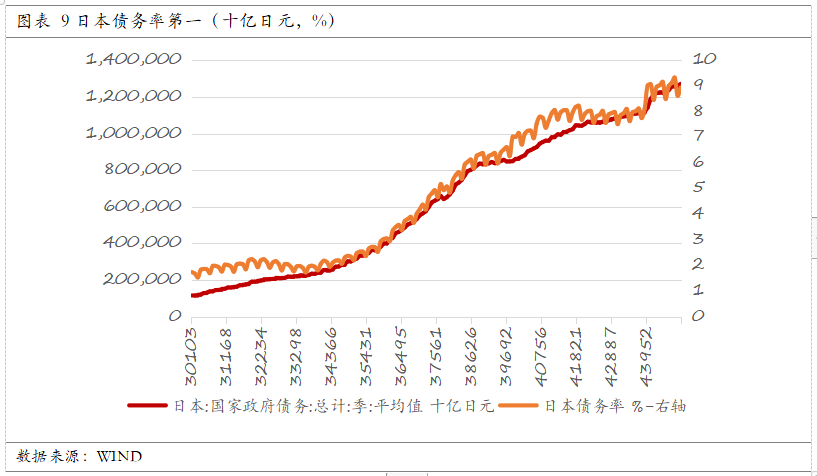

而日本債務全球第一。日本政府債務來看,2013年日本的國債規模首次超過1000萬億日元。2020年日本的國債規模已經高達1165萬億日元。回到40年前,1983年日本的國債規模僅爲130萬億日元。這四十年間,日本的政府債務增長了8倍。

日本債務率高企,但經濟增長較爲緩慢,整體經濟陷入舉債發展的怪圈。並且,未來日本的縮減債務的空間並不大。

橫向對比下,美國的債務率適中,但考慮到其全球第一的 GDP,其絕對數額實際已是全球最大規模。一旦美國債務違約,將會掀起全球金融危機。

二、歷史上突破債務上限時的資產價格表現和解決措施

1. 美元和美債的表現

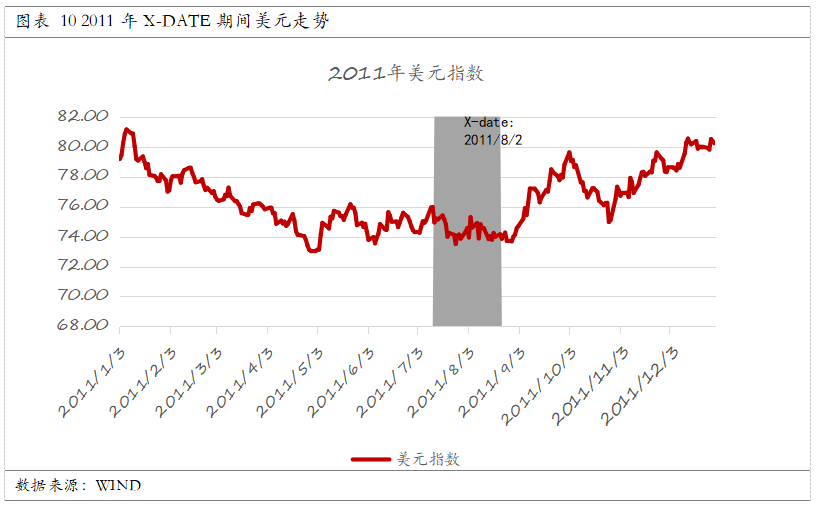

美元方面,當快要到達 X-Date 時,美元走弱,而一旦達成提高美債上限的協議時,美元就會出現一定程度的反彈。

2011年的美元下跌並不如2013年劇烈是因爲2011年被認爲違約風險更大,由此導致了美股面臨着大量的拋售,這提振了美元,並且在達成解決美債上限的方案後,這一對風險的恐慌仍然使美債被拋售的情況持續了一段時間。

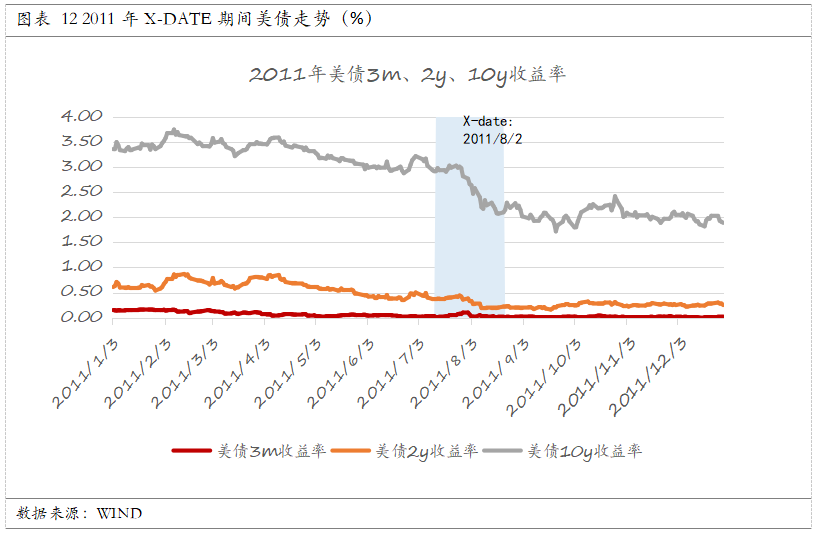

美債方面,我們選取了2011年和2013年2個較爲嚴重的年份對美債 3M、2Y、10Y 進行回溯。2011年和2013年的 X-Date 分別爲2011年8月2日和2013年10月17日,可以從國債收益率的波動幅度中看出,2011年的國債上限危機更爲嚴重。

2.歷史上的幾種解決方案

2.1 暫停債務上限

暫停債務上限的措施首次使用於2013年。在 X-Date 前,國會無法就提高債務上限達成共識,暫停債務上限成爲無奈選擇之下的一個機制創新。2013年2月4日,美國總統奧巴馬籤署《No Budget No Pay Act》,將債務上限約束暫停至5月18日。

在債務上限暫停期間,財政部將繼續發債以支持償債與其他支出。暫停期結束後,因爲財政部往往增加了自身的舉債規模,那么新的舉債規模將成爲新的債務上限。

2.2 消耗財政存款

美國的財政存款即財政部一般账戶(TGA 账戶)中的資金,TGA 账戶是美國財政部在美聯儲开立現金存款账戶。由於不能擴大舉債規模,聯邦政府日常的利息支出,以及各類財政支出都需要消耗 TGA 账戶中的資金。截至5 月17日,TGA 账戶余額爲683.32億美元。

2.3 非常規措施

美國現行法規允許財政部在達到債務上限後改變某些政府账戶的正常運作來釋放資金,本質上是政府內部的債務轉換和騰挪,將一些不在市場上流通的政府內部債務,置換爲其他不計入債務上限的工具,爲財政部繼續公开發債騰挪出一定空間。主要措施包括暫停對聯邦僱員退休儲蓄账戶的投資、暫停對政府養老基金投資和從外匯穩定基金中借款等。

1)暫停郵政退休人員健康福利基金(PSRHBF)和公務員退休及傷殘基金(CSRDF)的再投資

這一措施又被稱爲“債務發行暫停期”。PSRHBF 和 CSRDF 的資金主要投資在“特別發行國債”,投資所得的利息以及本金回報都會再投資在財政部新發行的“特別發行國債”之中。因此,當觸及債務上限時,美國財政部可以選擇暫停新發“特別發行國債”,即暫停這兩個基金的再投資,即可釋放舉債空間。

根據美國財政部5月10號更新的信息,PSRHBF 和 CSRDF 相關非常規措施產生的額外資金空間已經用盡。但如果非常規措施可以實施至6月30日(即 X-Date 在6月30日後),屆時兩大基金持有的債券將有部分到期,可以爲財政部釋放額外的1455億美元舉債空間。

2)暫停政府證券投資基金(G-Fund)的再投資

G-Fund 中的資金也是投資在“特別發行國債”中。G-Fund 的特別之處在於,其投資每日到期,且日度進行再投資。因此,財政部暫停 G-Fund 的每日再投資也能爲自己釋放舉債空間。

3)暫停外匯平穩基金(ESF)的再投資

和 G-Fund 類似,ESF 中部分資金投資在日度結算的“特別發行國債”中。

三、本次債務上限可能的解決方案

1. 本次資產價格表現

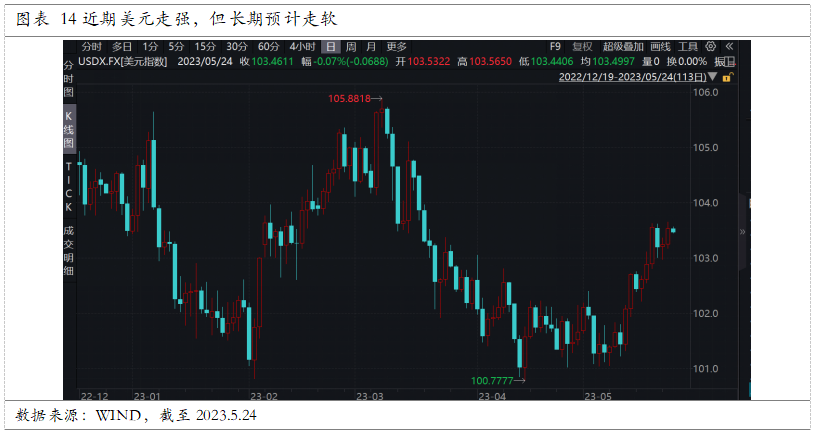

本次接近債務上限後,由於今年產生的美國銀行業危機和衰退預期,使本來就疲軟的美股更加遭到拋售,從而流入避險的美元,所以近期美元指數上漲,而非像歷史上那樣下跌。但長期來看,歷史經驗告訴我們,美元會將走軟。且5月美聯儲加息可能是最後一次,轉鴿後美元強勢難續。

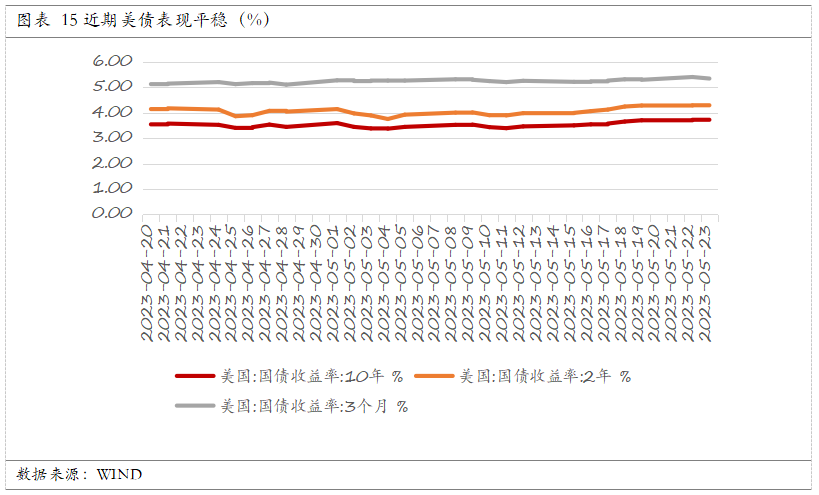

債市方面,一個月以來美債波動並不大,顯示市場對於美國打破剛兌的預期較弱,結果預計平穩度過。

2. 兩黨爭議不下

當地時間5月22日下午5:30(北京時間23日早上5:30),拜登與美國衆議院議長麥卡錫會面,討論債務上限問題。會後,麥卡錫表示,與拜登的磋商富有成效,但仍然沒能達成協議。

兩黨的主要政治鬥爭在於共和黨提出在提高美債上限的同時要求政府方削減預算、开支等,而民主黨拒絕就削減財政开支作出讓步,要求國會不得爲提高債務上限設置條件。

共和黨衆議長麥卡錫對提高債務上限提出訴求:一是2024財年的可自由支配支出要明顯低於2023財年1.7萬億美元的總支出規模,總規模要控制在2022財年1.5萬億美元的水平。二是廢除《通脹削減法案》中的旨在減少溫室氣體排放的一系列稅收抵免政策,以及鼓勵使用電動汽車和生產清潔電力和燃料的支出計劃。三是對領取福利提出新的工作要求,共和黨稱這將有助於吸引更多人加入勞動市場,並節省約1100億至1200億美元,但如果真的實施,大量低收入者將面臨失去福利的風險。四是廢除學生貸款豁免,此前拜登政府爲數百萬低收入借款人免除了學生貸款債務,這爲他贏得了不少支持。

拜登發表聲明稱不能接受共和黨對綠色環保投入、工人福利和學生債務的縮減,但愿意在不附加條件的前提下,與共和黨展开對話。但如果拜登真的否決共和黨方案,共和黨便可將聯邦債務違約的責任全部推到民主黨身上,從而達到“抹黑對手,爲本黨加分”的政治目的;而如果拜登政府答應這些訴求,將會導致他失去部分選票。

民主黨以“休假”拒絕對共和黨妥協。當地時間5月18日,美國參議院民主黨領袖查克·舒默宣布,盡管白宮和國會領導人之間沒有就提高債務上限問題達成協議,但參議院仍將按計劃在下周進行爲期一周的休會。舒默補充稱,如果達成協議並需要參議員返回投票通過協商好的法案,他們將會在24小時前收到通知,然後按計劃於5月30日返回參議院。舒默在參議院發言時表示:“目前的談判正在取得進展。如果達成協議,衆議院預計將在下周進行投票,而參議院將在此之後开始審議。”

兩黨關於解決方案爭論激烈。當地時間10日,美國總統拜登就共和黨的債務上限法案發表講話,表示共和黨應當無條件避免債務違約;而共和黨方面則指責總統拜登沒有誠意進行談判。圍繞“債務上限”問題,兩黨仍互不相讓。拜登表示,共和黨在國會通過的“債務上限法案”“實際上是在挾持經濟”。上月26日,美國衆議院通過共和黨提出的一項法案,要求政府將今後10年的聯邦財政开支削減4.5萬億美元,並取消部分清潔能源減稅政策等。在此前提下,國會將批准把債務上限額度調高1.5萬億美元。拜登還指責前總統特朗普的減稅政策,稱“特朗普的減稅政策偏向於富人和大公司”,在短短四年內就使國家債務總額增加了40%。

3. 預計解決方案

由於兩黨矛盾日漸加深,本次美國債務上限的情況與2011年相似,但又更加嚴峻。

拜登表示對美國處置債務上限問題感到樂觀,將搞定某些問題,討論過達成跨黨派協議的必要性,需要削減开支,應當關注那些稅收漏洞,讓富人支付他們應該承擔的公平份額;削減支出並不是解決這個問題的唯一方式。

雖然美國國債上限被兩黨當作了政治博弈的工具,但兩邊最終都不希望看到違約真正發生的局面。因此,根據以往經驗,我們推論拜登政府將在減少政府开支方面做出讓步,削減部分政府支出來換取共和黨的支持。這就是美國國債上限的現狀,每一次上限的提升背後都是無數次的博弈。

隨着6月美國聯邦政府觸及31.4萬億美元現行法定債務上限的日期逼近,拜登與國會領導人正在加緊談判。當地時間5月16日,拜登在與國會領導人就債務上限問題進行會談後表示,他對於能夠達成協議感到樂觀,雖然在一系列問題上仍有許多工作要做,但雙方本着誠意進行談判,並認識到任何一方都不會得到想要的一切,就有可能達成負責任的兩黨預算協議。

總的來說,截至5月17日,美國財政部實施“非常規措施”所剩余的資金空間爲920億美元。若非常規措施可以實施至6月30日,則可釋放另外1455 億美元舉債空間。

在各方博弈的情況下,美國大概率會繼續提升債務上限,也可能在兩黨達成一致前先行暫停上限一段時間,同時,非常規措施可以協助政府騰出一個月左右的展期空間,爲兩黨達成一致謀取時間。

在最終落地之前,資本市場的波動都是短期的。中長期看來,美元走弱、美債走強的趨勢是不變的。

四、總結

美國爲了發債便利度採取了美債上限制度,債務上限問題由來已久,美國政府在過去的63年間不斷提高或暫停債務上限,並修改債務上限的制度,由此達到不斷提高發債規模的目的,並延緩了債務規模到某個錨定值的情況。美債是資本市場的定價之錨,也成爲這世界上最重要的越滾越大的雪球。

各國主權基金和金融機構在不斷購买美債的時候,美債也成爲了剛兌的最終保障品,一旦違約,必然掀起全球巨浪。而美國通過不斷發債,其經濟和財政都建立在槓杆上。事實上,通過對比各國槓杆率和 GDP 的比重,美國雖然槓杆率不是最高,但考慮到其全球第一的 GDP,其債務絕對額達到第一。

從解決債務上限問題看來,除了2011年比較嚴重,其余均平穩度過。本次兩黨雖然分歧較大,資產價格波動較小,預計仍能平穩度過,雖然可動用的金額和時間比較小,但仍留有空間可供騰挪。投資方面,建議逢低配置美債,低配美元。

風險提示:市場存在波動性因素

*本文爲作者個人觀點,不構成投資建議。

文章來源:應許留白公衆號

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。