文|天峰

來源|博望財經

在今年普遍的夏季高溫中,啤酒和西瓜是消暑解渴的兩大利器,加之歐洲杯和巴黎奧運會催化,各大啤酒品牌競相推出與場景化消費相契合的產品和服務。

嘉士伯、青島啤酒、燕京啤酒等國內外品牌趁着體育賽事熱潮,大力开展促銷活動。以青島啤酒爲例,該品牌在幾個月前就上线了相關市場推廣活動,消費者在线上購买指定產品並參與抽獎遊戲,就有機會贏取包括微信紅包和海外旅遊在內的相關獎項。

但短暫的活動卻難掩啤酒市場的下滑,2023年,中國啤酒產量爲3789萬千升,相較於巔峰2013年時5061萬千升已經下降了近30%。在總量下降的情況下,青島啤酒的營收也收到影響,根據青島啤酒一季報顯示,其營收相較往年同期下降約5%,並沒有出現消費反彈的預期。爲了解決這一情況,青島啤酒开出的藥方是走高端話路线,但在當前消費下行的背景下,這是一個好的選擇嗎?

01

面臨激烈競爭

根據青島啤酒發布了2024年一季度財報,第一季度青島啤酒實現營業收入101.5億元,同比下降5.19%,淨利潤爲15.97億元,同比增長10.06%,營收下降而淨利潤上升,相對應的是公司一季度毛利率上升,提升至40.44%,達到了2020年之前的水平。

雖然表面上看盈利能力有提高。但是營收卻是近些年首次出現季度性下降。

如果拉長時間來看,青島啤酒的營業收入從2014年的290億元增長至2023年的339.4億元,近十年時間的營業收入年均增長僅有2%。也就是說,在全國白酒銷量自2013年下滑之後,青島啤酒雖然市場佔有率提高了,但是也僅僅是勉強維持。

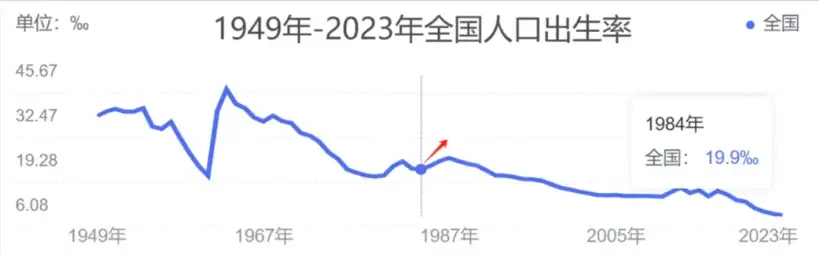

同時,國內啤酒消費的主要群體爲20至50歲的人群。隨着人口數量的減少,未來消費市場勢必會遭遇下滑。據數據顯示,2023年我國人均啤酒消費量達到每年36.5升,與飲食習慣相近的日本(43.8升/年)和韓國(37.2升/年)的差距已十分微小,因此提升空間相對有限。

所以即使未來5年啤酒的20歲~50歲核心消費客群人數維持,且人均飲酒量不減少,啤酒總產量最多維持在3500萬千升左右。

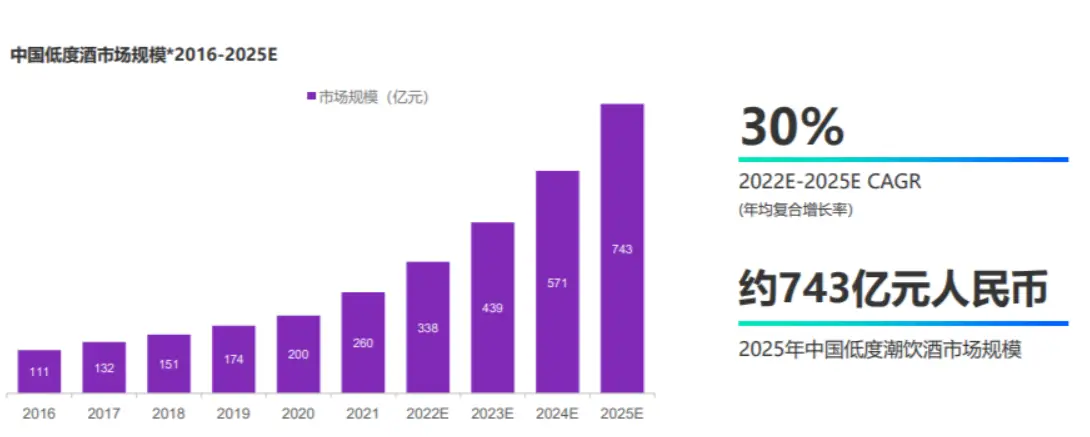

而且當前年輕消費者已經在有意減少酒精攝入量,而且20-35歲的年輕人酒精飲品比以前更加豐富,雞尾酒就是啤酒的強替代品。年輕消費群體中流行的果酒、預調酒、氣泡酒等低度酒類也逐漸進入啤酒市場的競爭,進一步削弱了啤酒在消費市場中的地位。

根據《2020年輕人群酒水消費洞察報告》,近兩年來,果酒消費金額的增速均超過50%,90後和95後成爲线上酒水消費的主力軍。預計到2035年,中國低度酒市場可能超過2500億元,年復合增長率接近35%。

低度酒的興起對啤酒市場產生了影響,同時消費場景的多樣化和消費頻率的變化也在分化和削弱啤酒市場份額。這種啤酒市場下降的趨勢最終影響到青島啤酒的產能情況,公司從2018年才开始進行產能調整,並在2018-2019兩年間關閉了5間工廠。

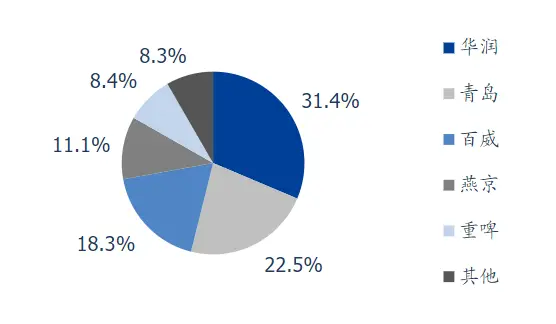

同時,啤酒行業整體下滑導致啤酒行業龍頭集中的情況越來越明顯,已形成逐漸形成了寡頭壟斷的競爭格局,呈現出“五王爭霸”的局面。

2021年,我國啤酒行業前五名廠商的市場份額達到92.5%,其中華潤啤酒以31.0%的份額位居首位,青島啤酒爲22.3%,百威亞太爲21.6%,燕京啤酒爲10.2%,重慶啤酒爲7.4%,其余市場份額則由其他地方性啤酒企業和國際啤酒巨頭共同佔據。

由此可見,青島啤酒在國內市場中面臨巨大的競爭壓力,正處在存量市場的激烈競爭之中。

02

高端化的兩個階段

觸及啤酒行業天花板之後,剩下的問題就是怎樣爭奪高端化市場。

當前啤酒行業的高端化趨勢表現爲從較低價位向4-6元、6-8元乃至10元以上的更高價位段的轉變。

自2017年起,啤酒行業的高端化進程經歷了兩個階段。

在2017-2020的第一階段,行業從2元的低端市場向4元至6元的主流價位段邁進。這一階段主要體現爲品牌內部產品結構的優化,通過在已有的渠道網絡內進行調整,本質上遵循了“大市場、大批發、大流通、大佔有”的快消品模式,因此這一階段的升級相對容易,成效顯著。

以青島啤酒爲例,其產品战略包括兩個方面:一是品牌內部產品线的提升,從清爽型逐步升級至經典、白啤、純生系列,推動產品價格從3元提升至8元以上;二是對旗下小品牌、小品類進行整合,以青島清爽和嶗山品牌替代,以增強公司中高端產品线的形象。

而國內其他品牌。例如重慶啤酒在烏蘇品牌內部實現了從綠烏蘇到紅烏蘇的升級,華潤雪花在品牌內部進行了從勇闖天涯到超級勇闖再到純生的系列升級,而燕京啤酒則推出了中高端產品U8和V10等。

因此,當前國內啤酒品牌的升級都是基於不同品牌地域的重點而進行的高端化推進。因爲在各品牌的基本盤中對經銷商的控制力較強,通過推廣中高端產品,可以帶動低端產品的同步升級,順應消費趨勢,市場阻力較小。且當地的啤酒品牌認知度和忠誠度較高,市場推廣費用較低,消費者教育成本低。

在2020年至今的高端化第二階段,就是在內部結構升級的後期,繼續從6元價位向8元以上的高檔價位段升級,以更高端的產品吸引金字塔尖的消費群體。

高端化第二階段的主要打法包括三個方面:其一是在消費升級的趨勢下,高端啤酒因其在原料、制作工藝、口味多樣性等方面的提升,逐漸受到消費者的青睞,市場份額持續增長。其二是啤酒的主要消費群體趨於年輕化,Z世代逐漸成爲高端啤酒市場的未來主要消費者,他們愿意爲新奇品類和高溢價產品支付。其三是即飲場景的復蘇,如酒吧、KTV、高端餐飲等場所的經營狀況改善,推動了對中高端啤酒產品的需求增長。

03

青啤高端化有了成績

青島啤酒公司早在2009年便啓動了其高端化战略,推出了名爲奧古特的高端產品。隨後,在2010年至2016年期間,公司相繼推出了純生、鴻運當頭以及皮爾森等高端系列。至2020年7月,青島啤酒發布了新品黃啤“琥珀拉格”,定價爲每瓶35元。緊接着,在2021年前後,公司又推出了價格高達千元的超高端產品,如“百年之旅”和“一世傳奇”,旨在顛覆消費者對啤酒產品普遍低價的固有觀念,推動產品向高端化轉型。

盡管這些產品定價引發了一定爭議,認爲其可能含有炒作成分,但它們無疑爲青島啤酒的高端化進程帶來了新的活力。

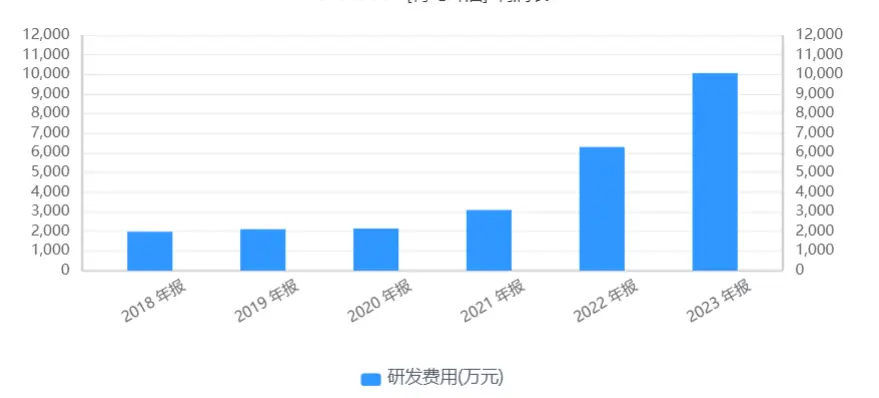

在持續推出高端產品的同時,青島啤酒自2016年至2023年期間不斷加大研發投入,研發費用從0.15億元增長至1.01億元,年均增長率接近30%,這充分展現了公司對高端新品开發的重視以及對高端化战略的堅定執行。

爲了進一步加強對渠道的控制,2022年青島啤酒加大了线下渠道的建設力度,首創了“青島啤酒時光海岸精釀啤酒花園”,爲消費者提供了沉浸式的啤酒消費體驗場所。同時,“TSINGTAO1903 青島啤酒吧”已覆蓋全國23個省份的62座城市。

還通過开設酒吧推廣酒文化以佔領渠道的策略,曾與青島啤酒深度合作的日本三得利公司取得了成功。其擁有的1000多家torys酒吧,使得其雞尾酒和獨特的飲用方式廣受歡迎。青島啤酒在一线及新一线城市中心位置开設的酒吧,也顯著提升了品牌價值。鑑於中國小酒館市場的年復合增長率約爲9%,若青島啤酒能夠把握這一機遇,將對其在高端啤酒市場的銷售和渠道控制能力產生積極影響。

這種高端化策略某種程度上是有用的,畢竟一季度在營收下降的情況下青島啤酒仍能保持利潤的增長。但在國內消費降級的情況下,僅靠高端化這一條腿走路是明顯不夠的。還應該邁出另一條腿:出海。

04

出海

若論國內市場已漸趨飽和,海外市場則猶如一片未充分开發的沃土。

作爲擁有百年歷史的品牌,青島啤酒的國際化徵程可謂源遠流長:1906年,青島啤酒在慕尼黑國際博覽會上榮獲金獎;1948年,开始大規模出口至新加坡;1954年,首批五百箱青島啤酒銷往香港;1972年,進軍美國市場;1992年,在意大利設立歐洲辦事處……

作爲中國品牌中較早走向國際的代表,青島啤酒既是改革开放和全球化的受益者,也是這一歷史進程的見證者與推動者。

經過多年的海外市場开拓,青島啤酒在歐美等發達國家的主流連鎖超市中已佔有一席之地,其售價普遍高於當地啤酒。目前,青島啤酒的出口量幾乎佔據了中國啤酒出口總量的八成。

盡管青島啤酒的海外出口已取得一定進展,但從海外營業收入及其在總營收中的佔比來看,增長速度相對緩慢。

自2011年至2023年,港澳及其他海外地區的營業收入從4.26億元增至約7.2億元,而營業收入佔比僅從1.6%提升至2.24%,增長幅度有限。因此,對於青島啤酒的海外市場而言,當前的關鍵任務在於如何進一步拓展海外銷售渠道和提升營業收入。

據2023年全球快消品市場規模已達到19萬億美元的數據,以及Shopee的調查結果顯示,超過70%的快消品消費者傾向於選擇品牌商品,特別是在啤酒領域,青島啤酒已在海外建立了堅實的品牌基礎。未來,若能將更多關注點投向“一帶一路”沿线國家,並與國有企業聯合出海,將不失爲一個明智的策略。

面對中國市場的增長瓶頸,青島啤酒在國內外市場均面臨激烈的競爭。公司具有遠見的战略眼光,不僅致力於進一步擴大高端市場的銷量,還積極推進海外市場的拓展。隨着中國軟實力的提升,青島啤酒有望成長爲全球性的啤酒巨頭,這將是公司再次騰飛的關鍵。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。