編譯:劉教鏈

隔夜加密市場承壓Mt.Gox派發繼續推進,受此影響,市場無力上攻。BTC暫時回撤至66k待命。今天,教鏈和大家談一談新公鏈的賽道。

早在去年底,針對Messari研報唱衰ETH、唱多SOL,教鏈就曾一針見血地指出,這是華爾街資本在2022年FTX暴雷被埋之後的自救行動之一環。何故?因爲他們這些機構,當初被長着白皮、天然招他們信任的SBF(FTX創辦人)給忽悠進了套,重倉了Solana,結果FTX(SBF开辦的交易所)被CZ(幣安趙長鵬)趁着2022年熊市一波嘴炮直接帶走,直接導致“FTX系”的諸多資產雞飛蛋打!

就說這諸多套牢資產中的一個,Solana,從2021年10月最高峰近260刀的高位,直接給幹到了2022年12月不到8刀!最大跌幅高達97%!

這就讓這幫被套死的美機構資本嬸可忍叔不可忍。他們馬上拿出了兩個對策:

第一,开展報復行動。利用美國資本影響政治的體制,推動司法部、CFTC、財政部聯合執法,把CZ給“請”到美國,罰款判刑。CZ被迫離开自己一手創辦的Binance。Binance被美財政部監管。這是去年(2023年)11月份的事了。1年不到就大仇得報,深刻體現了資本主義制度的“先進性” —— 老板(資本)一發話,員工(美政府)執行力那真是槓槓滴!此一段江湖恩怨,暫且不表。

第二,开展自救行動。怎么自救?當然就是聯合坐莊,炮制利好,拉升幣價咯。華爾街資本炮制的策略,就是把以太坊頭上公鏈之王的皇冠,加冕給Solana。到今年(2024年)3月份,趁着那一波的山寨潮,SOL已經成功飆升至210刀,相比於2022年12月不到8刀,上漲25倍之多。而同期ETH僅從2022年底1070刀漲至2024年3月4090刀,漲幅僅有4倍左右。

大家不妨回憶一下,爲什么網上忽然很少有人談Solana根本就不是去中心化的區塊鏈,因爲它最核心處需要一個中心化的定序器才能工作?爲什么Maker的創始人Rune Christensen去年要和以太坊創始人Vitalik Buterin對线叫板,說Solana比以太坊更好?爲什么頭部加密投研機構Messari去年研報要明牌唱衰以太坊(ETH)、唱多SOL?爲什么推特等平台上开始盛行“Solana超越以太坊”(SOL flips ETH)的言論?

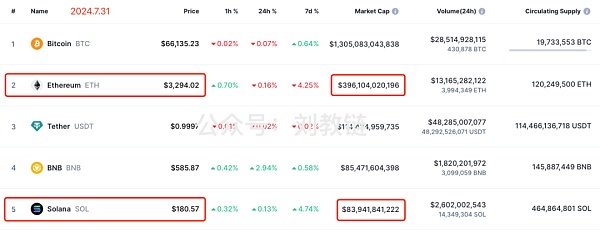

時至今日,2024年7月最後一天,Solana已躋身加密市值榜單前5,市值近840億刀。而以太坊的市值則超3960億刀。雖然體量上還有一個數量級的差距,但是市場中已經有很多人、很多聲音,在鼓動不明覺厲的韭菜們,去相信“Solana就是下一個以太坊”、“Solana必將超越以太坊”這樣的故事了。

記住,在金融市場,你看到的,往往都是別人想讓你看到的。表象的虛假程度,往往和看好之聲的響亮程度成正比。Solana,是否真的具備超越以太坊的潛力,是不是有可能成爲下一個公鏈之王?或者相反,Solana的繁榮是不是人爲炮制的假象,是不是皇帝的新衣呢?

下面,教鏈編譯Flip Research的研究報告《SOL - 皇帝的新衣》,與大家分享一下,作爲啓發。

最近,我的推特時間线上充斥着 SOL 的看牛帖子,中間還夾雜着模因幣的騙局。我开始相信,模因幣超級周期是真實存在的,Solana將超越以太坊,成爲主要的L1(一層鏈)。但後來我开始挖掘數據,結果至少可以說是令人擔憂的…… 在這篇文章中,我介紹了我的發現,以及爲什么 Solana 可能是一個“紙牌屋”(指資本和權力的遊戲)。

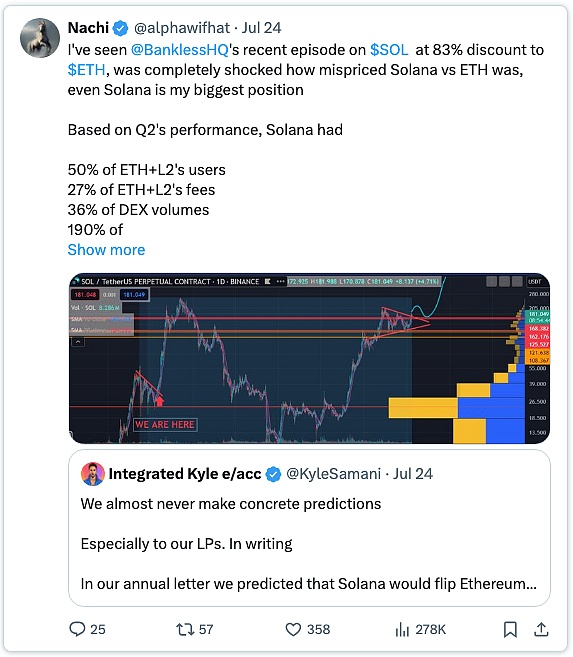

首先讓我們看看網友Nachi簡明扼要地闡述看好SOL的觀點:

【教鏈注:網友Nachi看牛SOL的言論主要是這樣的:

我看到 @BanklessHQ 最近關於$SOL比$ETH折價83%的報道,完全震驚於Solana與ETH的定價失誤,甚至Solana是我最大的頭寸

根據第二季度的表現,Solana 有

50% 的 ETH+L2 用戶

27% 的 ETH+L2 費用

36% 的 DEX 交易量

佔 ETH+L2 穩定幣交易量的 190。

今天,SOL 的 DEX 交易量超過了 ETH 的交易量。即使把 ETH+L2 計算在內,它也在短短幾周內從 36% 上升到了 57%。

SOL 的 DEX 交易量遲早會翻轉 ETH+L2s 和模因幣,而模因幣是本周期最好的 PMF(教鏈注:指契合市場需求的產品),還有其他指標。

但是,SOL 的市值仍然只有 ETH 市值的 20%,而且還在快速增長,這在傳統估值中完全是弱智的,再加上像 Firedancer 這樣的催化劑,以及明年初可能獲得的 ETF 批准……】

關於對比 ETH+L2 的指標,有四個不同的維度:1. 用戶群比例高

2. 按比例收取更高的費用

3. DEX 交易量大

4. 穩定幣交易量所佔比例明顯更高

以下是 ETH 主網與 SOL 的對比(僅對比主網,因爲絕大多數費用都來自 Dencun 之後的主網,來源:@tokenterminal):

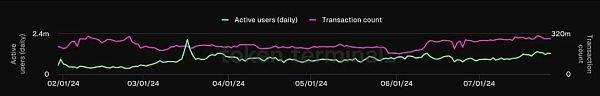

ETH用戶基數+鏈上交易數(tx)

SOL用戶基數+鏈上交易數(tx)

從表面上看,SOL 的數據很不錯,日活躍用戶(DAU)超過 130 萬,而 ETH 爲 37.63 萬。然而,當我們將 tx 計數加入其中時,我發現了一些奇怪的現象。

例如,7 月 26 日星期五,ETH 有 110 萬次交易,而 DAU 爲 37.63萬,大約每個用戶每天有 2.92 次交易。而 SOL 的交易數爲 2.822 億次,DAU 則爲 130 萬,每用戶每天的交易數高達 217 次。

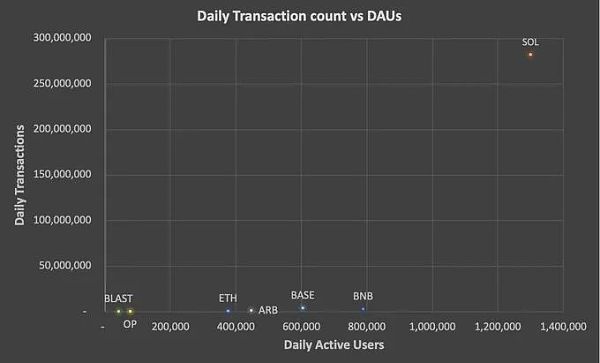

我想,這可能是由於低費用允許更多的交易、更頻繁的復合頭寸、更多的套利機器人活動等。因此,我將其與另一個受歡迎的鏈 Arbitrum 進行了比較。然而,Arb 在同一天的用戶訪問量僅爲 4.46 次。再看看其他鏈,結果也差不多:

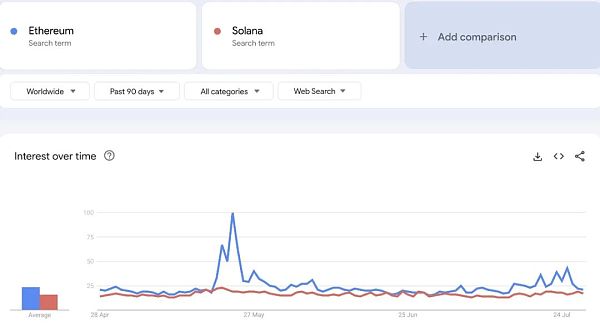

鑑於用戶數量高於 ETH,我對照谷歌趨勢進行了檢查,谷歌趨勢應該與每用戶價值相當無關:

ETH一直與SOL持平或領先。考慮到 DAU 的差異,再加上所有圍繞 SOL 模因幣趨勢的炒作,這並不是我所期望的。這到底是怎么回事?

圖中字幕:暴富的祕訣都寫在《刑法》裏。

要了解交易數量的差異,看看 Raydium 的 LPs 會有所啓發。即使是第一眼,也能明顯看出不對勁:

起初,我以爲這只是在蜜罐 LP 上進行低流動性的洗盤交易,以吸引零星的模因幣傻缺(degen),但從圖表上看,情況要糟糕得多:

每一個低流動性池都是一個僅在過去 24 小時內就抽毯子跑路(rug)的項目。就 MBGA 而言,在過去 24 小時內,Raydium 上有 4.6萬筆交易、1080 萬美元的交易量、2845 個不同錢包的买入/賣出以及超過 2.8 萬美元的手續費。(請注意,類似規模的合法 LP $MEW 只產生了 1.12萬筆交易)。

縱觀所涉及的錢包,絕大多數似乎都是同一網絡中的機器人,交易量數以萬計。它們獨立生成虛假交易量,隨機產生 SOL 數量和交易次數,直到項目出現問題,然後再進入下一個項目。

在過去 24 小時內,Raydium 的標准 LP 上有超過 50 個交易量大於 250 萬美元的項目,總共產生了超過 2 億美元的交易量和超過 50 萬美元的費用。Orca 和 Meteora 上的交易量似乎要少得多,而我在 Uniswap (ETH) 上很難找到這些跑路項目的任何有意義的交易量。

很明顯,Solana上的項目跑路存在着巨大的問題,並產生了各種影響:

考慮到異常高的交易與用戶比率,以及鏈上的洗幣交易/洗幣數量,似乎絕大多數交易都是非自然的。在主要的以太坊 L2 上,最高的日交易用戶比是 Blast 上的 15.0 倍(該平台的手續費同樣很低,而且用戶都在使用 Blast S2)。作爲一個粗略的比較,如果我們假設真實的 SOL 交易-用戶比率與 Blast 相似,這將意味着 Solana 上超過 93% 的交易(推而廣之,費用)都是非自然的。

這些騙局運行的唯一原因就是有利可圖。因此,用戶損失的金額肯定至少等於產生的費用+交易成本,每天高達數百萬美元。

一旦部署這些騙局變得無利可圖(即實際用戶厭倦了賠錢),你就會發現大部分交易量和費用收入都會下降。

由此看來,用戶、真實費用和 DEX 交易量都被嚴重誇大了。

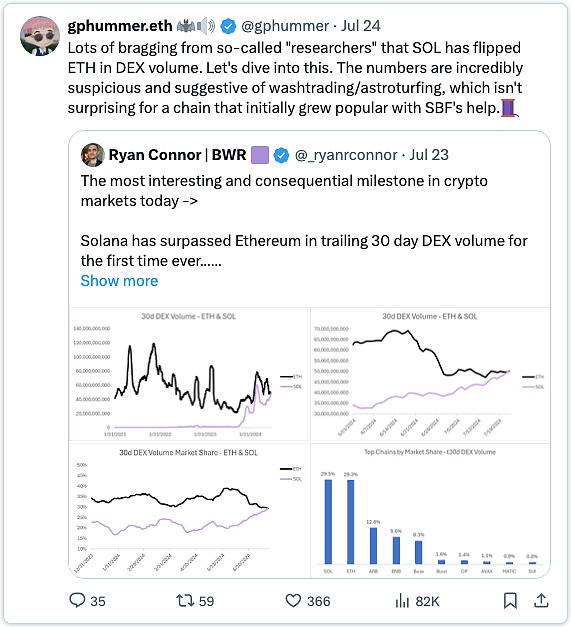

我不是唯一得出這些結論的人,@gphummer 最近也發了類似的帖子:

【教鏈注:網友ghpummer說的是:很多所謂的“研究人員”都在吹噓,SOL 在 DEX 交易量中超過了 ETH。讓我們深入了解一下。這些數字令人難以置信地可疑,暗示着刷量/營銷欺騙,對於一個最初在 SBF 的幫助下流行起來的鏈來說,這並不奇怪。】

Solana 上的 MEV(礦工提取價值)處於一個獨特的位置。與以太坊不同,它沒有內置的內存池;相反,像 @jitoo_sol 這樣的玩家創建了(現已廢棄)協議外基礎設施來模擬內存池功能,從而爲 MEV 提供了機會,如搶跑(front-running)、三明治攻擊(sandwich attacks)等。Helius Labs 在這裏詳細介紹了 MEV:

https://www.helius.dev/blog/solana-mev-an-introduction

Solana 的問題在於,交易的絕大多數代幣都是超高波動性、低流動性的模因幣,交易者往往要設置大於 10% 的滑點才能成功執行交易。這爲 MEV 獲取價值提供了一個油水很大的攻擊面:

【教鏈注:網友Ben說的是:在過去的 1-2 個月裏,Solana上臭名昭著的三明治機器人 arsc 已經賺取了 3000 多萬美元?!】

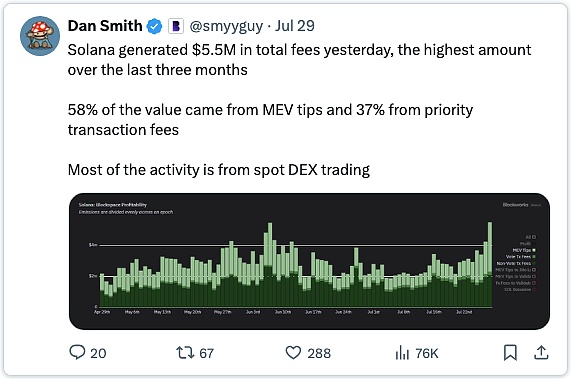

如果我們看看區塊空間的盈利能力,就會發現現在大部分價值都來自 MEV 的油水:

【教鏈注:網友Dan Smith說的是:Solana昨天共產生了 550 萬美元的費用,是過去三個月中最高的一次 58% 的價值來自 MEV 提示,37% 來自優先交易費大部分活動來自現貨 DEX 交易】

雖然這是嚴格意義上的“真實”價值,但 MEV 只有在有利可圖時才會進行,也就是說,只要散戶繼續“梭哈”模因幣(並淨虧損),MEV 就會進行。一旦模因幣开始降溫,MEV 費用收入也將隨之崩潰。

我看到許多 SOL 帖子都在談論最終會如何轉向 $JUP、$JTO 等基礎設施投資。這很有可能,但值得注意的是,這些代幣的波動性更低、流動性更高,根本無法提供相同的 MEV 機會。

老練的玩家有動力建立最好的基礎架構來利用這種情況。在我的調查過程中,一些消息來源提到了這些玩家投資控制內存池空間,然後將權限出售給第三方的傳言。但我無法證實這一信息。

這其中存在一些明顯反常的激勵機制 —— 通過將盡可能多的模因幣活動轉移到 SOL,可以讓老謀深算的人繼續從 MEV、上面談到的模因幣內幕交易以及 SOL 的價格升值中獲利。

說到穩定幣的交易量+TVL(總鎖定金額),還有一個奇怪的現象。交易量明顯高於 ETH,但當我們查看 @DefiLlama 的穩定幣數據時,ETH 有 800 億美元的穩定 TVL,而 SOL 只有 32 億美元。

我認爲,穩定幣(以及更廣泛的)TVL是一個比低費用平台上的交易量/手續費更不容易出老千的指標,它顯示了遊戲中的參與者有多少。

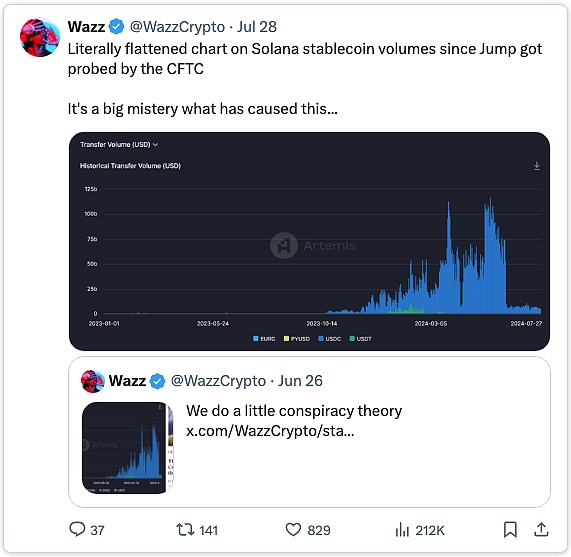

穩定幣的交易量動態凸顯了這一點 —— @WazzCrypto 指出,一旦 CFTC 宣布他們正在調查 Jump,交易量就會突然下降:

【教鏈注:網友Wazz說的是:自從Jump被美國商品期貨交易委員會(CFTC)調查以來,Solana穩定幣交易量的圖表就成了字面意義上的一條水平线。這是一個很大的謎,是什么造成了這種情況...】

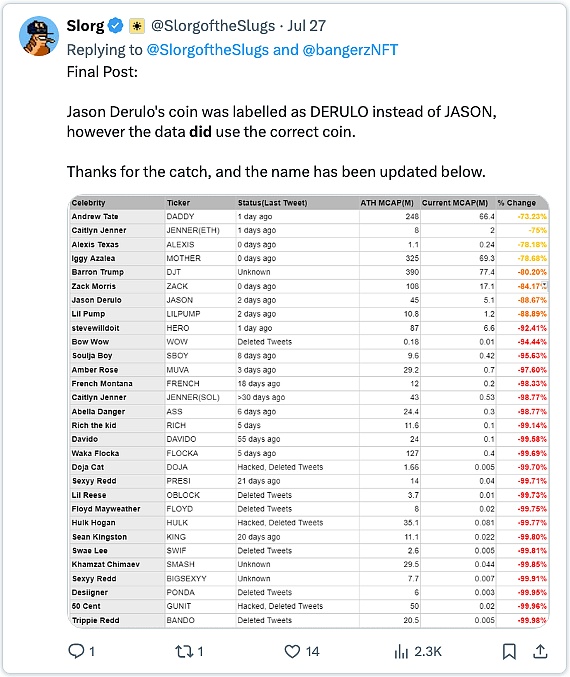

除了跑路和 MEV,散戶的前景依然暗淡。名流們選擇Solana作爲他們的首選鏈,結果並不樂觀:

【教鏈注:此表展示了Solana上發行的“名人幣”的驚人跌幅】

Andrew Tate的 “DADDY” 是表現最好的名人幣,回報率爲-73%。

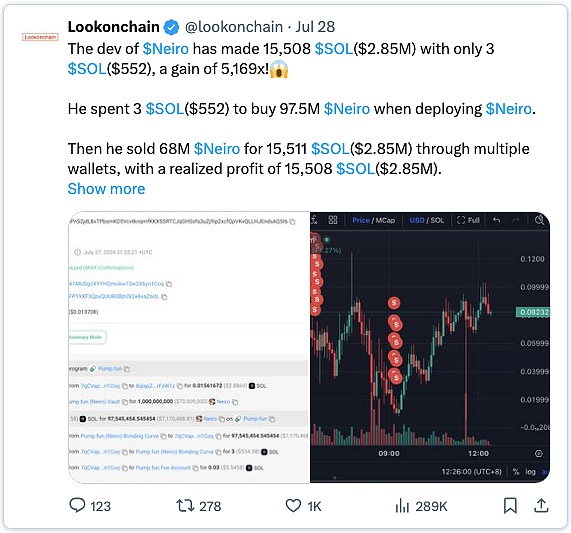

在推特上快速搜索一下,就能發現內幕交易猖獗、开發者向买家傾銷代幣的證據:

也許有人會這樣反問:但是,我的推特時間线上都是在 Solana 上交易模因幣賺了幾百萬的人。這和你說的有什么關系?

我根本不相信 KOL 在推特上發表的帖子能代表更廣泛的用戶群。在當前的狂熱下,他們很容易進入一個生態位,推銷他們的代幣,從他們的追隨者身上獲利,然後重復一遍又一遍。這裏絕對有幸存者偏差在起作用 —— 贏家的聲音遠大於輸家,造成了對現實的扭曲認知。

客觀地說,散戶每天都會被騙子、开發者、內部人士、MEV、KOL 折騰走數百萬,而這還沒有考慮到他們在 Solana 上交易的大部分東西都是沒有任何真材實料支持的模因幣。很難反駁這樣一個事實,即大多數模因幣最終都會走向與$boden相同的道路(即:歸零)。

市場是善變的,當情緒發生變化時,买家曾經視而不見的因素就會成爲焦點:

鏈穩定性差,經常出現中斷

交易失敗率高

無法閱讀的區塊瀏覽器

开發門檻高,Rust 對用戶的友好程度遠不如 Solidity

與 EVM 相比,互操作性差。我認爲,讓多個可互操作的鏈相互競爭,而不是受制於一個單一的(相當集中的)鏈,是更健康的做法。

從監管和需求角度看,ETF 的可能性都很低。這篇文章本身就強調了爲什么在Solana目前的狀態下,機構需求會很低。@malekanoms 還強調了一些我認爲與傳統金融相關的觀點(加上 @0xmert 的反駁):

【教鏈注:網友Omid Malekan說的是:ETH 是加密貨幣中的優質流動資產 (HQLA)

爲了迎接 ETH ETF 的推出,我寫了一篇小論文,解釋什么是 HQLA,爲什么我們需要一個數字原生的HQLA,以及爲什么 ETH 是最有可能的候選資產。我的分析將其與 BTC 和 SOL 進行了比較。

以下是摘要:

爲什么是 HQLA?

HQLA 是傳統金融的一個概念,用於銀行監管。它指的是那些幾乎具有公認價值和深度流動性的資產 —— 銀行可以安全持有並在緊要關頭出售而不影響市場的資產。我將這一概念不嚴格地應用於加密貨幣,因爲這種資產是我們可以用來建立一個全新的去中心化金融體系的。

原生數字 HQLA 意味着更好的去中心化穩定幣、更安全的信貸和更可信的衍生品。我的分析解釋了爲什么這不可能是一個 dApp 代幣、集中發行的穩定幣/RWA 或 L2 代幣。最佳候選者是 L1 的原生幣。

爲什么不是比特幣?

BTC 是加密貨幣中最有價值、流動性最強的資產,但你卻不能用它做很多事。鏈上沒有原生 DeFi 或替代資產,比如穩定幣。將其用作抵押品的唯一方法是托管或橋接到另一條鏈上,而這兩種方法都會帶來新的風險,在某種程度上有違初衷。

也許隨着新契約或 L2 的出台,情況會有所改變,但我對此持懷疑態度。BTC 的靈魂在於實現另一個目的,即成爲傳統金融的 HQLA。

ETH 與 SOL 之爭

Solana網絡有許多吸引人的特性。但這與 SOL(資產)是兩碼事。從經濟學角度來看,SOL 的基本面較弱,因此是一種中等質量的資產。

首先,SOL 的所有權很集中,這要歸功於它的年輕、多輪風險投資、對實驗室和基金會的撥款,以及它以質押方式(即PoS)上线的事實。集中會降低流動性。ETH 在幾年前進行了適度的融資,只給了基金會和創始人少量資金(按當前標准),並且在合並前有多年的 PoW(工作量證明,即算力挖礦)。

其次,SOL 的通脹率相對較高,超過 5%。通脹率最終會下降,但在通脹率穩定在 1.5%之前,供應量將增長 25%。在此期間,SOL 在 DeFi 的資本成本會很高。

DeFi 總是傾向於使用原生資產 —— LST(流動性質押代幣)本身會帶來風險 —— 但在 DeFi 中使用原生 SOL 意味着放棄高額質押收益。DeFi 要吸引資本,就必須與質押(staking)相競爭。

這意味着 SOL 的名義利率很高。另一方面,ETH 則接近通貨緊縮,其名義利率接近於零。你已經可以在行動中看到這一點:目前,在 Kamino 上借入 SOL 的成本幾乎是在 AAVE 上借入 ETH 的三倍。

第三,高名義利率會導致更多的質押。爲了避免稀釋,SOL 的所有者如果不質押,那就太傻了,但這會阻礙流動性。Solana的質押參與率是以太坊的兩倍多。以太坊持有者不會因爲不質押而錯過太多機會。這意味着市場上自由流通的 ETH 總比 SOL 多。

更糟的是,Solana 的 LST 生態系統支離破碎。流動性質押代幣不如 HQLAs 吸引人,但人們確實在使用它們,以太坊 DeFi 中就有大量的 Lido stETH。集中於單一 LST 可能不利於鏈的安全性,但反過來卻有利於 DeFi。這意味着可能被認爲“大到不能倒 ”的資產有了更多的流動性。

第四,也許與直覺相反,Solana 的交易費用很低。這可能對用戶有利,但對 SOL 的基本面不利 —— 費用是用戶的成本,但也是質押者的收入。低費用意味着支付給質押者的大部分回報必須來自新幣發行,也就是貶值。

發行量和費用之間的相互作用決定了加密資產的實際利率(MEV 也起作用,但不包括在我的分析中)。

ETH 的發行量很低,而手續費卻很高,幾乎所有的手續費都歸質押者所有。這意味着它的實際收益率爲正。在這方面,它甚至比比特幣更好。比特幣也具有很低的發行量和很高的手續費,但兩者都歸礦工所有,而不是持幣者。

SOL 的實際收益率幾乎爲負。除了活動高峰期,幾乎所有的收益都來自於貨幣供應量的增加。

ETH 也有燃燒機制。這增加了它的正實際收益率,同時也將價值返還給非質押者,從而降低了質押動機,降低了質押參與率,導致了更多的流動性。Solana曾有燃燒機制,但後來決定取消。

最後,以太坊的高額費用意味着 ETH 具有更高的便利收益率:用戶會希望始終持有一些ETH(而不質押)來支付未來的上鏈gas費用,從而增加ETH的可用供應量。

ETH 比 SOL 具有更好的貨幣屬性,而貨幣屬性對於成爲 HQLA 非常重要。

這是一個復雜的論證,其中有許多變動的部分,但 SOL 在 Solana 的成功中缺乏重要性,這妨礙了它作爲建立在其基礎上的終極資產的資格。

你甚至可以在 Solana 文化中看到這一點。連 @aeyakovenko 都認爲加密經濟的安全性只是一種模因。但如果這是真的,那么鏈的代幣的基礎也就成了模因。

安全->幣值->安全的循環邏輯是任何加密貨幣的最終價值來源。這是中本聰最偉大的洞察力。

這並不意味着 SOL 不能升值,甚至不能跑贏 ETH,因爲目前在加密貨幣中,模因和聲勢比基本面更重要。

但是,在以全新資產爲基礎重新構建的金融體系中,這些動態降低了 SOL 的重要性。

ETH 是加密貨幣中的 HQLA

隨着市場慢慢意識到這一點,它作爲 DeFi 幣的增長速度可能會與 SOL 不相稱,並有可能在某一天在價值和地位上超越比特幣。金融領域的贏家通喫傾向非常強烈。

本分析是思想的前沿,因此歡迎所有評論、提問和反駁。以下是完整的分析:

https://omid-malekan.medium.com/eth-is-the-high-quality-liquid-asset-of-crypto-4d27ee77c127 】

最高增發 67,000 SOL/天(1240 萬美元)

FTX遺產裏仍鎖定着 4100 萬 SOL(76 億美元)。750 萬 SOL(14 億美元)將於 2025 年 3 月解鎖,在 2028 年之前,每月還將解鎖 6.09 萬 SOL(1.13 億美元)。大多數代幣似乎是以約 64 美元/個的價格購买的。

與往常一樣,賣鎬和鏟子的人從Solana模因幣的繁榮中獲利,而投機者卻被洗劫一空,而且往往是在不知情的情況下。

我認爲,通常引用的 SOL 指標被嚴重誇大了。此外,絕大多數自然用戶在鏈上的資金正在快速流失。我們目前正處於狂熱階段,散戶的資金流入仍然超過了這些老練玩家的資金流出,從而產生了正面的觀感。一旦用戶對持續的損失感到疲倦,許多指標就會迅速崩潰。

如上所述,SOL 還面臨着一些基本面的不利因素,一旦情緒轉向,這些因素就會凸顯出來。任何價格上漲都會加劇通脹壓力/解鎖。

歸根結底,我認爲從基本面的角度來看,SOL 的估值過高,雖然現有的情緒和勢頭很可能在短期內推動價格上漲,但長期的情況卻更加不確定。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。