來源:PermaDAO

AO 的獲取取決於資金量的大小以及持有的代幣資產類型,我們所要做的也就是在有限的資金量下尋求 AO 代幣獲取的資金效率最大化方式。

Arweave 官方於北京時間 6 月 13 日晚 23 點發布了 AO 代幣經濟學,就關於目前已有的資料來分析一下如何以效率最大化的角度來獲取 AO 代幣,本文僅用於加密貨幣經濟學分析,不做任何投資建議!

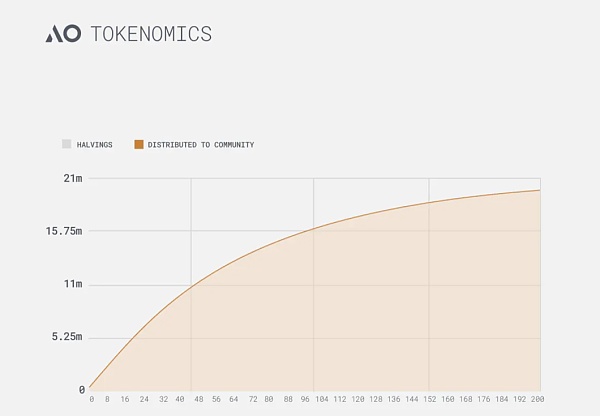

根據 AO 代幣經濟學,AO 是遵循比特幣經濟模型的 100% 公平啓動代幣,與比特幣一樣,AO 的總供應量爲 2100 萬個代幣,類似減半周期 4 年,AO 每 5 分鐘分發一次,每月分配量爲剩余供應量的 1.425%。但與比特幣不同的是,AO 雖然每 4 年減半一次,但不會突然出現“減半事件”,衆所周知比特幣是每 210,000 個區塊(平均 10 分鐘一個區塊)會發生一次減半,大約是以四年爲一個維度,但 AO 代幣的減半是一個相對平穩的過程,代幣發放是以月維度來減少供應量,雖然這一點對於獲取 AO 的效率不會產生太大影響,但依舊不可忽視早期 AO 的獲取,越早期收益越大。

同時官方一直提到 AO 代幣是 100% 公平啓動代幣,目前來看,官方理解的“100% 公平啓動”是 AO 代幣只能通過持有特定資產(目前爲 $AR、$AOCRED、$stETH)來獲取,即使官方都沒有給自己的團隊、投資機構、生態社區項目等預留份額,在這一點與市面上的衆多加密項目相比更凸顯項目方大格局,同時也宣告 AO 的獲取完全取決於資金量的大小以及持有的代幣資產類型,我們所要做的也就是在有限的資金量下尋求 AO 代幣獲取的資金效率最大化方式。

AO 代幣獲取目前分爲兩個階段,第一階段於 6 月 18 日結束,同時开啓第二階段。第一階段的獲取也是在 6 月 13 日代幣經濟學公布的那一刻所有人才知道,不過也在情理之中,就是從 2024 年 2 月 27 日(AO 公共測試網上线)开始到 6 月 18 日鑄造的 AO 代幣 100% 發放給 $AR 代幣持有者,基於每 5 分鐘各錢包地址持有的余額來發放,截至 2024 年 6 月 13 日,每個 $AR 大約能獲取 0.016 個 AO 代幣,整個第一階段大約一共發放 100 多萬個。

第一階段的流通量僅佔 5% 左右,第二階段才是重頭戲,我們所要關注的重點也是如何在第二階段最大化獲取 AO 代幣。33.3% 的 AO 代幣將分給 AR 代幣持有者,66.6% 的 AO 用於將其他質押到 AO 中的資產(目前只有 stETH),同時對於 AOCRED 會以 1000:1 的比率來兌換 AO(這一部分的AO 會從 Forward Research 持有的 AR 產生的 AO 代幣來提供)。

第二階段啓動後,每個 AR 在第一年可以獲得 0.016 AO,而其他合格的跨鏈資產(非 AR 資產)存入 AO 網絡所獲得的 AO 代幣數量由跨鏈資產的交易量乘以其年度質押收益率與總跨鏈資產量的比率決定,而目前 stETH 爲唯一合格的跨鏈資產,所以 66.6% 的 AO 用於分發到質押到 AO 中的其他資產的份額都會給到 stETH 資金池,所以大家可以簡單理解爲質押 stETH 收到的 AO 代幣的確切數量取決於你質押的 stETH 價值相對於資金池總資產價值的比例。

如果你質押的資產佔資金池總資產的 0.01% 質押一年可以獲得 210 AO,目前池子爲二千多萬美元(可以在這裏看到),假如等第二階段开放之後資金池 TVL 爲 10 億美元且一年內保持恆定,如果你質押了 1000 美元價值的 stETH,那么一年後你可以得到 2.1 個 AO;如果 AR 市值爲 20 億美元且一年內保持恆定,如果你錢包持有 1000 美元的 AR,那么一年後你可以得到 0.485 個 AO,看似好像質押 stETH 更爲劃算,目前確實如此,但 stETH 資金池和 AR 的市值不可能在一年內一成不變,還是要時刻根據其他資產資金池 TVL 與 AR 市值的比值來計算(USD 本位計算):

當資金池 TVL / AR 市值 ≈ 2 時,質押同價值其他資產與持有同價值 AR 所獲得的 AO 近似;

當資金池 TVL / AR 市值 > 2 時,持有同價值 AR 比質押同價值其他資產所獲得的 AO 多;

當資金池 TVL / AR 市值 < 2 時,質押同價值其他資產比持有同價值 AR 所獲得的 AO 多;

注意第二階段啓動後所鑄造的 AO 代幣需要等 2025 年 2 月 8 日才能解鎖,屆時流通率爲 15 %,總流通量約爲 300 多萬個。

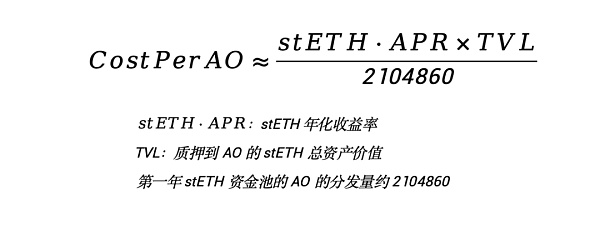

除此之外,我們也可以計算獲取 AO 的風險與成本,這也很大程度影響着後續 AO 的價格。AR 持有人只需持有即可,而 stETH 是通過在 Lido 質押 ETH 獲取,目前 stETH 的 APR(年化收益率)爲 3.3 %,由於在 AO 質押 stETH 需要將這一部分年化收益利息相當於給到了 AO 項目方,而這一部分收入原本是 stETH 持有者的既得利益,所以 stETH 的 APR 可看作是 stETH 質押者的成本,若資金池 TVL 達到 10 億,則 stETH 質押者獲取 AO 的成本爲 15.7 美元,但這是控制變量的情況下的計算結果,具體計算公式爲(只考慮目前 stETH 爲唯一可跨鏈資產的情況):

對於短期投資者來說,質押 stETH 與持有 AR 都需要承擔幣價下跌風險。當然許多 CEX 提供 0 槓杆借幣服務,通常借幣利率不會高於 1%,然而考慮到獲取 AO 激勵的回報周期較長,請自行權衡後決策。同時,目前 AOCRED 兌換 AO 的成本約每 AO 爲 50 - 60 美元(請確保在 2024 年 6 月 27 日前將 AOCRED 兌換成 AO,逾期作廢),同樣也是需要等到 2025 年 2 月 8 日才能解鎖,所以 1000*AOCRED 的價格可看作是 AO 期貨價格,但是 AO 測試網發布之後帶給 AR 市值增長遠超 10 億市值,且屆時總流通量僅爲 300 多萬個,AO 幣價也有很大想象空間。

對於長期投資者來說,用時間消除了市場波動的風險,不僅能獲得本金漲幅的紅利,還可以持續喫着 AO 利息(包括 AO 增長紅利)。

以上就是針對 AO 代幣的分析,總結一下就是關注資金池 TVL 和 AR 市值的變化,並且基於代幣的獲取成本進行策略調整,以實現資金效率的最大化。除了考慮成本外,不可忽視幣價波動的潛在風險,利用 0 槓杆借幣等策略可以規避部分風險,而 AOCRED 兌換 AO 的成本及解鎖時間也是決策時需考慮的重要因素。當然,長期持有幣只需要靜等花开。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。