核心觀點:

平均毛利率達70%的精釀啤酒,爲啤酒行業迫在眉睫的高端化,帶來了更具“革命性”的啓示。布局單價更高的精釀啤酒已成爲國內啤酒巨頭進行高端化升級的重要途徑。

面對當前啤酒巨頭高端化的加速趨勢,精釀啤酒賽道必然將迎來更多更有實力的頭部玩家,盡管目前消費市場對於啤酒的多元化需求能夠支撐衆多品牌的持續增長,但來自巨頭的衝擊和擠壓,無疑將驅使更多新銳品牌和中小品牌走向創新與突破。

天眼查數據顯示,目前市場現存精釀啤酒相關企業5790余家,其中今年1-9月新增注冊企業多達1500余家,這一數據已經超過2022年全年。

在市場現存的近6000家精釀啤酒企業中,60.9%的相關企業成立於1-5年內,成立於1年以內的相關企業佔比29.7%。

另外,從天眼查知識產權數據來看,與“精釀啤酒”相關的商標申請有4700余項,2023年迄今已有670余項申請。

從表觀數據來看,精釀企業的“爆發”,正在愈演愈烈。近三年來,精釀啤酒企業數量增幅都在千家以上。在一個細分品類中,這樣的數量增長,已足夠支撐起市場的快速擴張。

有數據顯示,2016年國內精釀啤酒消費量在3.6億升,到2022年已增至14.3億升。灼鼎咨詢《2023年精釀啤酒行業研究報告》顯示,預計國內精釀啤酒消費量2025年將達23億升。

持續爆發成長的精釀啤酒,對於陷入增長瓶頸的啤酒行業而言,顯然已成爲保障未來增長的重要驅動。

越來越主流的精釀

今年7月,精釀啤酒智能釀造及鮮啤供應鏈服務商愛咕嚕獲得來自中集安瑞科、寧波雲雀、中昊麥文的數千萬A輪融資。

這家企業以智能啤酒釀造機爲主要業務,已經與衆多知名餐飲店展开了合作,以幫助他們實現精釀啤酒的自制。

而餐飲,正是當下精釀啤酒的主要消費場景。在優布勞、海倫司等酒館以及衆多酒吧中,精釀啤酒也成爲獲客的明星產品。

根據GlobaIData、灼鼎咨詢研究發布的數據,從2013年到2023年,精釀啤酒在非即飲零售渠道的年復合平均增長率爲19.35%;而在即飲的餐飲渠道,精釀啤酒年復合平均增長率則達到了91.95%。

樂惠國際CEO及鮮啤30公裏創始人黃粵寧此前曾表示,中國精釀的銷售額佔比大概在4%-5%之間,在歐美這個數據已經達到20%以上。

在歐美市場的傳統定義中,精釀啤酒往往指使用傳統原料與發酵工藝,年產量小於600萬桶(約96萬噸)的啤酒。

從國內第一家精釀啤酒廠2008年落地南京开始算起,精釀啤酒在國內的發展已有十五年。精釀啤酒的定義和表現形式也出現了極大不同。目前行業對於只要按非工業生產的、無添加物、風味獨特的啤酒均可稱爲精釀啤酒。

數據顯示,2011年,國內精釀市場規模僅在33億元左右,到2022年市場規模已超過400億元,十年間的增長在12倍以上,增幅遠超啤酒大盤。

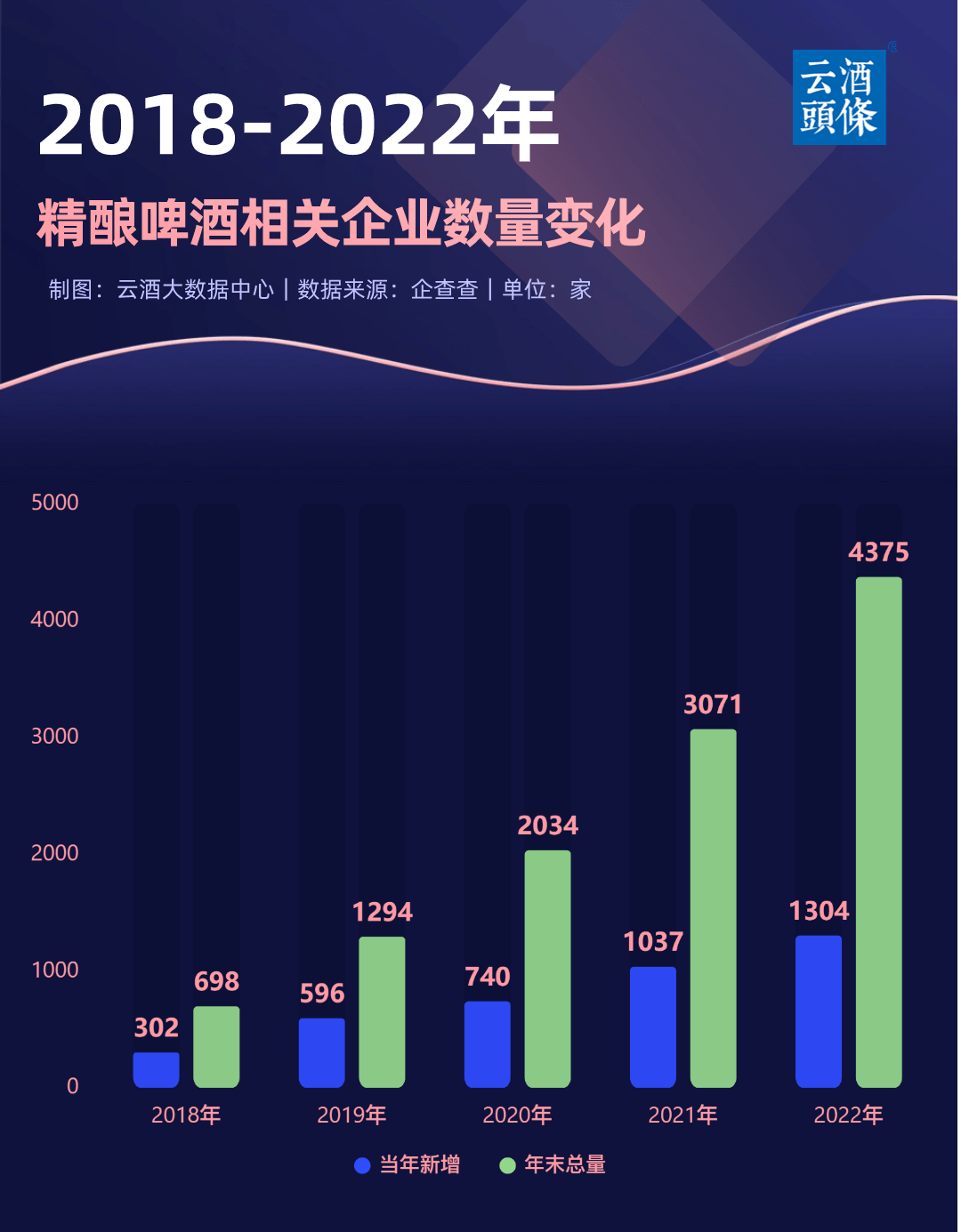

實際近五年來,精釀啤酒企業的爆發速度也非常迅速。

天眼查數據顯示,近五年每年新增的精釀啤酒相關企業數量都呈現出等差增長,2022年新增超過1300家。截至2022年年底,精釀啤酒相關企業總數已達4375家,是2018年的6倍。

新品牌的林立,讓這個賽道更加多元熱鬧,同時也帶來競爭內卷。但與精釀啤酒激增的消費量和廣闊的增長前景相比,賽道的擁擠並不能削減各方進入這條賽道的熱情。今年1500余家新玩家的出現,更能夠說明行業對精釀賽道的信心。

精釀成爲啤酒高端化

競爭制高點?

目前,國內工業啤酒的產量自2014年以來便不斷下滑,2022年國產啤酒產量相比十年前下滑了近30%,而銷售額則下滑了7%。啤酒行業的高端化升級,成爲國產啤酒當前量跌價升趨勢下的主流選擇。

而平均毛利率可達70%的精釀啤酒,爲啤酒行業迫在眉睫的高端化,帶來了更具“革命性”的啓示。

啤酒事務局創始人周天宸向雲酒頭條(微信號:雲酒頭條)表示:“啤酒愛好者接受精釀啤酒的唯一門檻就是他們不知道。目前我周圍朋友愛上精釀的轉化率是100%。”

他表示,由於風味的多元化,精釀啤酒往往能夠帶來比工業化啤酒更加多樣的消費體驗,消費群體、消費場景都更加豐富,能夠迅速被啤酒消費者甚至不經常喝酒的消費者接受。

來自消費市場的巨大需求,也順利支撐起了“小而精”的精釀啤酒近年來的快速崛起。

2021年,中金公司測算2020年我國精釀啤酒市場規模約415億元,在整個啤酒行業佔比不足7%,並預測2025年精釀啤酒市場規模(銷售口徑)將達到1342億元,佔整體啤酒市場規模的17.2%。

10%的份額增長,近千億的市場增長空間,也意味着工業啤酒消費市場未來進一步向精釀啤酒消費的轉變。

中研普華產業研究院此前發布報告稱,我國3億原工業啤酒用戶將是精釀啤酒產業亟待挖掘的主力市場,新中產階級有望成爲未來消費主力。

實際上,布局單價更高的精釀啤酒已成爲國內啤酒巨頭進行高端化升級的重要途徑。

如百威亞太先後收購中國精釀品牌“开巴”與“拳擊貓”、开設鵝島餐吧、建設武漢和莆田精釀工廠強化精釀領域優勢;重慶啤酒收購京A、格林堡等精釀品牌。

同時,優布勞、海底撈等以线下酒館爲主要發展模式的企業在精釀賽道上的增長也十分可觀。酒館類消費場景,也是目前衆多廠牌進行場景營銷的主要選擇。公开資料顯示,如今優布勞精釀酒館已經實現在全國开店超過2000家、覆蓋超過800個城市和區縣,年銷精釀1億杯。

龍頭企業具有領先優勢

按照中金公司研究部此前預測的精釀啤酒的市場集中度,2021年國內精釀啤酒的CR4約爲47%,而同年我國啤酒行業的CR5爲92.5%。

仍在高速增長的精釀啤酒,市場卻十分分散,這表示着處於發展初期的精釀啤酒,品類發展紅利還將長期存在。並且,部分精釀啤酒企業的規模也正在持續壯大。

“目前國內精釀啤酒30-50家的一线廠牌,都在擴充產能。產能大了之後,規模效應成本便在降低,所以能夠去緩衝一部分原材料以及包材成本對於利潤率的影響。”

周天宸表示,同時精釀啤酒的罐裝率也在提升,通過线上渠道進行銷售,而國內冷鏈運輸的高效,也將精釀啤酒從原產地的銷售,進一步向周邊市場進行擴張,持續擴大銷售半徑對精釀啤酒發展更加有利。

有數據顯示,從2022年到2023年,有14個精釀啤酒擴建項目投資額已超過75億元。而在精釀啤酒的規模化生產上,啤酒巨頭顯然更有優勢。

據悉,燕京啤酒去年新設立的燕京啤酒總部精釀中心已投產,可年產2萬噸精釀啤酒,成爲燕京啤酒決战高端化战略的重要舉措;百威啤酒在福建建造的百威莆田精釀啤酒工廠去年也已投產,可年產1萬噸精釀啤酒。

同時,行業巨頭也比普通廠牌更具线下开店的實力,如重慶啤酒收購京A後在线下酒館舉行系列消費者運營活動,以及華潤、青啤等在线下开設精釀酒館。

而线下餐飲店作爲一種十分具體且固定的消費場景,是否真的值得衆多精釀廠牌跟風持續开設加盟店?

《2022中國精釀酒吧白皮書》顯示,僅有2.5%的精釀酒吧有“可觀利潤”,77%的精釀酒吧“勉強維持”,20%的精釀酒吧“還在貼錢”,8%的人打算關店或減少規模,但是仍有38%的人打算加大投資。

另有報道顯示,2019年到2021年的三年間,精釀啤酒相關企業注銷吊銷量達到了百家以上,分別爲141家、208家、323家。

在當前頭部品牌持續加碼精釀啤酒賽道的情況下,運營成本更加高昂的线下門店,顯然不是中小品牌的最優選擇。

此前日本朝日啤酒集團也宣布計劃重返中國市場。集團首席執行官勝木敦志接受採訪時表示,隨着國際品牌和精釀啤酒的進入,中國高端啤酒市場正大幅增長。據悉,目前朝日生啤的“超爽”系列的最大銷售額來自中國,且每年都在以兩位數的速度增長。

面對當前啤酒巨頭高端化的加速趨勢,精釀啤酒賽道必然將迎來更多有實力的頭部玩家,盡管目前消費市場對於啤酒的多元化需求能夠支撐衆多品牌的持續增長,但來自巨頭的衝擊和擠壓,無疑將驅使更多新銳品牌和中小品牌走向創新與突破。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。