進入2023年,美國金融界危機重重,先是銀行倒閉危機,接下來,又是債務上限的危機。美股因此跌宕起伏,現在終於守得雲开見月明。美國總統拜登和衆議院議長終於達成了債務上限的協議。

美國國會管着聯邦政府的錢袋子,總統的這個行政部門要花錢,怎么花錢,都要按照法案(Bill)來操作,拜登上來的這幾年,在國防和福利上支出過多,共和黨議員早就不滿。因此在債務違約的大限日之前,共和黨和民主黨展开了所謂的「膽小鬼博弈」。這就像《速度與激情》的車頭對車頭,瘋狂地對撞,直到最後一刻,誰膽小,誰轉方向盤,沒有轉的贏,都不轉,大家一起死。

兩黨在大限日之前,或者說冒着美國債務即將違約的風險,逼着對方讓步,共和黨揚言,不減支,就不取消債務上限。

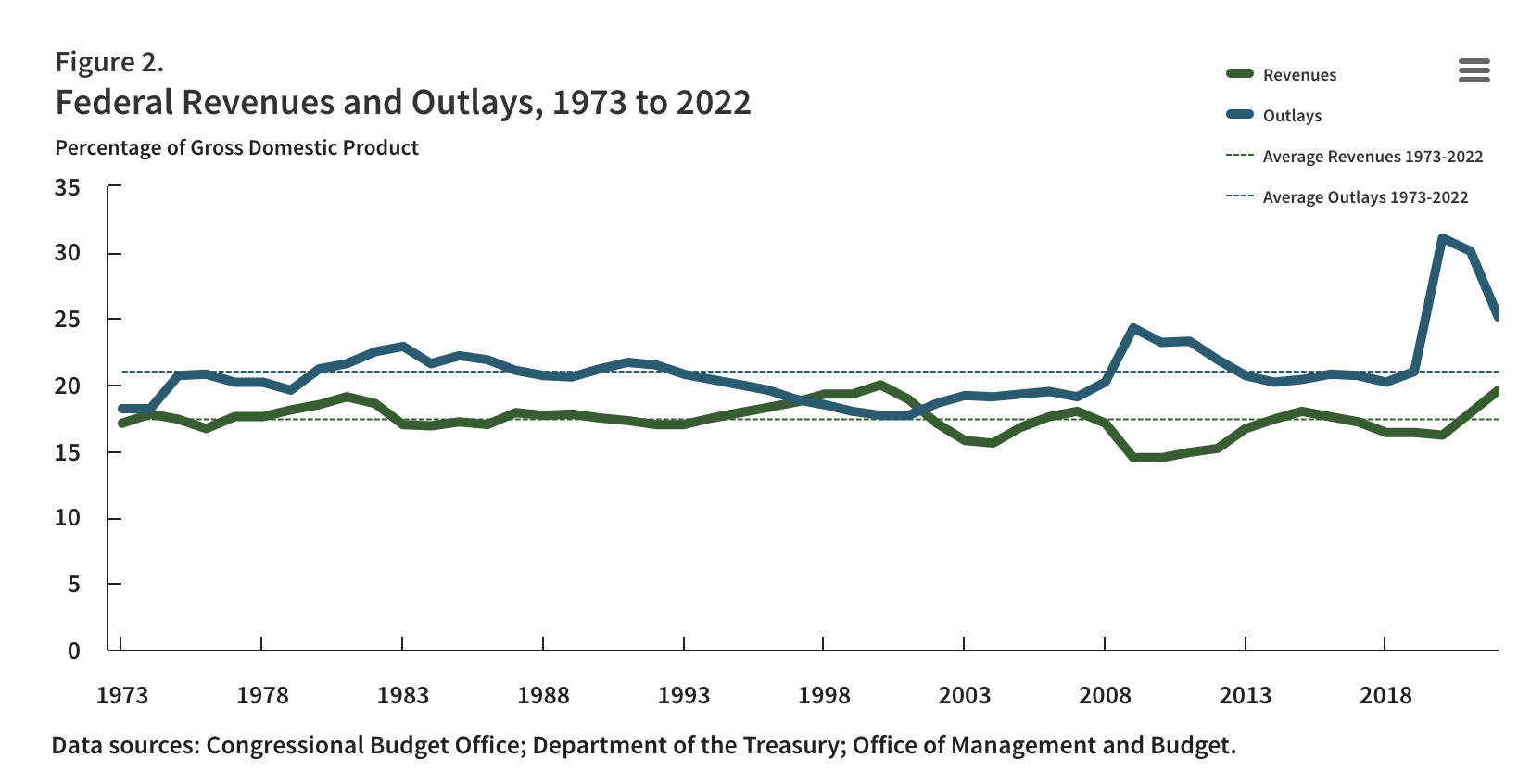

美國聯邦政府的收支長期不平衡,債務危機由來已久

顯然,共和黨議員的顧慮其實凸顯了常年以來,美國聯邦政府舉債开支和財政赤字問題的嚴重性。

我們看,2022財年(2021.10.1-2022.9.30)美國財政收入約爲4.896萬億美元,財政支出爲6.272萬億美元,其財政赤字大約1.375萬億左右。我們知道 ,當你的支出大於收入,沒有借債是不可持續的,2022年財年美國增加了1.375萬億左右美國債務。

再看2020財年,美國財政赤字是3.13萬億美元。2021財年的財政赤字是2.77萬億美元,2019財年的財政赤字9836億美元。

你往前看幾十年,依舊如此。

債務一直在累積,美國政府通過借新債還舊債,支付債務的利息,維持至今。如今,現在美國的國債已經達到了,31.47萬億左右美元!

現在問題來了,這就像使用信用卡,你借東牆補西牆,利息越來越多,收入跟不上,哪天信用卡刷爆了,也解決不了支出的問題,怎么辦?那么就必須「申請提高額度}。美國財政部就遇到了這個問題,他們希望代表美國人民的國會給他們這個機會。

現在,從2023財年至今,美國收入才$2,686,716,213,530(2.69萬億),支出卻到了$3,611,239,136,330(3.61萬億),支出超過收入的金額爲9250億美元,繼續下去,不借錢怎么維持?接下來,很多債務要到期了,美國國債信用是AAA級別,是避險資產,不還債,美國的信用就沒有了,外面還有30多萬億,大家都要來逼債了。

如果美國聯邦政府因無法提高債務上限而沒錢運作,還不僅僅是政府關門的問題。

到時,財政部就無法再像從前「以新債還(換)舊債」,也沒錢支付債務的利息,而聯邦法案中規定責任和福利,比如社保,醫療補助,教育,交通,國防支出,聯邦僱員的工資,養老金等等,都要出現停擺,美國要亂掉了。

最新的消息是,拜登和麥卡錫達成了協議。周三交給國會投票通過。

美聯儲貨幣緊縮的緊箍咒還在

美國債務上限協議達成當然是好事,債務危機暫時緩解了。再不用擔心,債務違約造成的美元危機,美債危機,以及政府停擺,市場動蕩。這兩天,我們看到了,美國股市,加密市場的強勢反彈的積極信號。

那么是不是暴風雨就從此過去了呢?倒也未必。

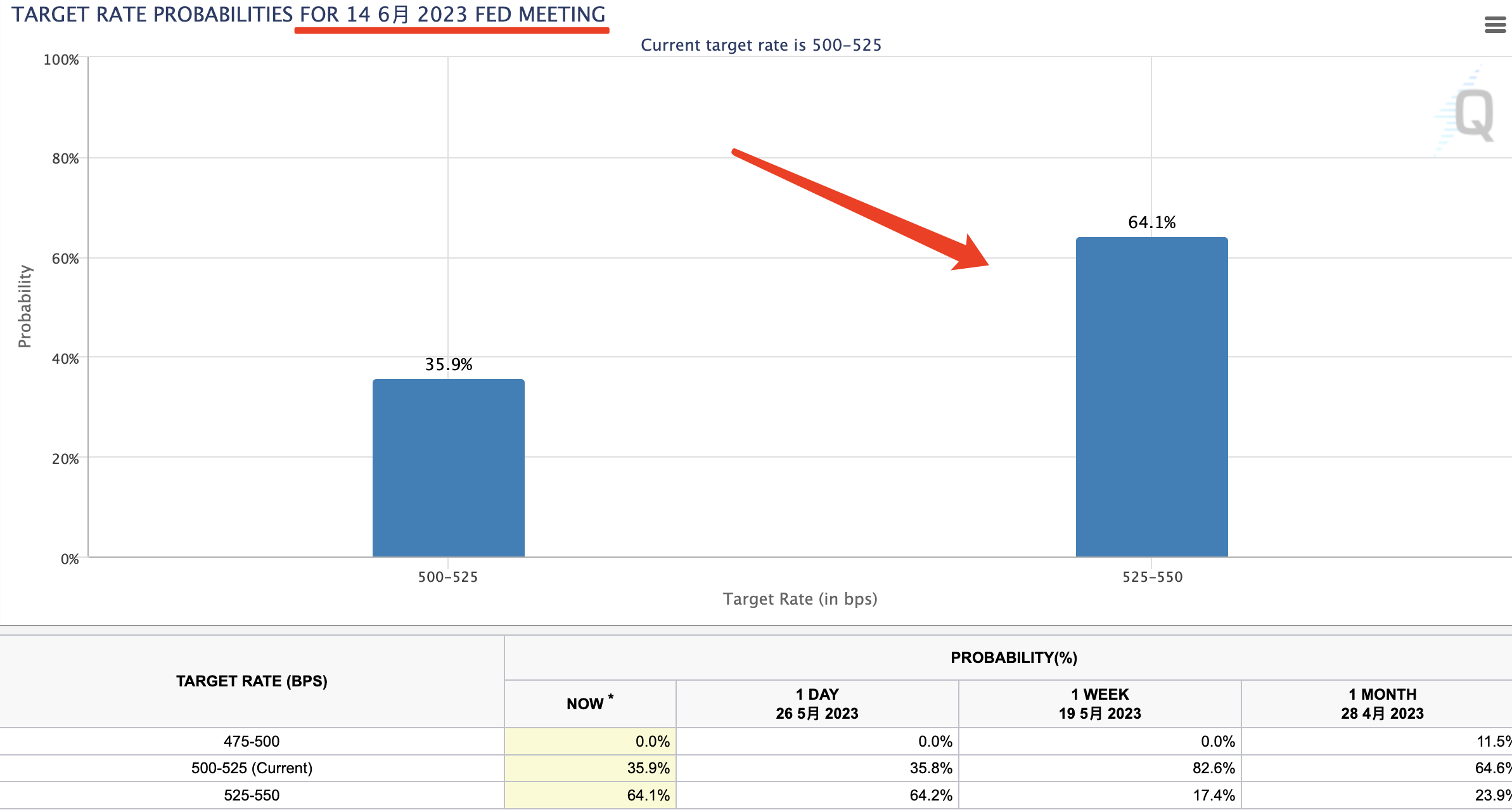

我們別忘了,真正支持市場持續上漲的是流動性,或者上淨流動性。

這就和美聯儲有關了,我們現在看看美聯儲最近加息縮表的情況,首先,六月加息的預期越來於強。美國4月份的PCE環比上漲0.4%,同比增長4.7%,比預期高出0.1個百分點。PCE是各種商品和服務並根據消費者行爲變化進行調整的個人消費支出價格指數,這是美聯儲加息特別看重的重要指數,另一個是最新的失業數據,美國首次申領失業救濟金人數爲22.9萬,少於預期的24.5萬,也就是說,申請失業救濟金的人沒有預期那么多,說明美國經濟還是熱,至少沒有很強衰退的跡象。這就給美聯儲加息提供了理由。

上周四(5月25日)美聯儲公布的資產負債表,總資產是8.436255萬億,而5月18日是 8,456,760萬億,縮減了205億美元;

5月4日是美聯儲總資產是8.503,994萬億,也就是說,整個五月份,美聯儲資產負債表每周都在減,總共減少了677 億美元。

美聯儲主席鮑威爾反復提到,今年不會降息,不把通脹率打到2.5%,不會放松貨幣供應。

對於華爾街,對加密市場來說,這當然不是好事。

那么,美國國會提高債務上限這個利好,會不會推高美股和加密貨幣呢?

首先說比特幣及加密貨幣市場,自2020年以來,和美股,尤其是納斯達克的相關性越來越高,只有最近的銀行危機才出現過,獨立避險行情走勢。其中,緣由,我認爲和華爾街機構入場有關,他們決定了比特幣的定價。這些金融機構不會將比特幣作爲不相關,或者避險資產,對他們來說,加密貨幣只是用來投機,佔投資組合很小的一部分,當市場出現流動性緊張的時候,或風險加大的時候,他們會首先減持大部分的比特幣及加密資產。

因此,債務上限提高並不會在中長期利好加密資產。當然,加密貨幣市場還有兩個利多在酝釀,一個是香港市場的興起,一個是瑞波贏得對SEC的官司事件。這兩個催化劑基本上會主導整個六月市場。促使比特幣站上 3萬乃至4萬美元。

美債上限問題得到解決,美國財政部爲了防止債務違約,第一步就是發債,來應對到期的國債,以及要支付的利息(約战10%左右),支付一些聯邦的費用。財政部發債,就會從市場上抽走資金。以前,美聯儲會爲了配合聯邦財政部舉債,會通過开放市場交易,來回購債券,支撐債券價格,放大資產負債表。但是,現在美聯儲首要認爲要抗通脹,他們不會給市場注水,除非再出現系列銀行崩潰。沒有美聯儲的加持,新的美債就要靠美國國內外市場的資金來撐住,流動性會緊張,股市會下行。

我們知道,美聯儲負債表減去TGA(財政部一般現金账戶)減去逆回購等於淨流動性。財政部舉債,TGA余額增加,市場淨流動性減少,美股和加密資產都會重新定價。當然,TGA的錢也是要走向市場的,隨着美國繼續擴大开支,市場流動性會慢慢起來,對於市場裏的(非美聯儲負債表中的)到期國債,用TGA账戶償還,也是給市場增加流動性。

總之,美債上限的提高的利好,不會持續多久,在短中期時間框架內,也就是到下半年年底爲止,市場的流動性還是很緊張。到2024年,美聯儲進入降息周期,美國財政府重啓刺激經濟政策,避免衰退,大牛市的氣候就有了。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。