來源:C Labs 加密觀察

最近好幾個傳統大佬走進了加密圈,倒不是要投加密資產,原因很簡單:收款用U了。

其實每次新技術產生革命的時候,大規模應用就是這樣像灰犀牛一樣,在不知不覺中就完成了應用普及。

話說回來,現代社會還使用swift這種逆天體驗的電匯作爲跨境美元結算,實在是很誇張了:

現在平均電匯成本還是需要幾十美金,而穩定幣的轉账成本這幾年則因爲鏈上性能的發展,在穩步下降。

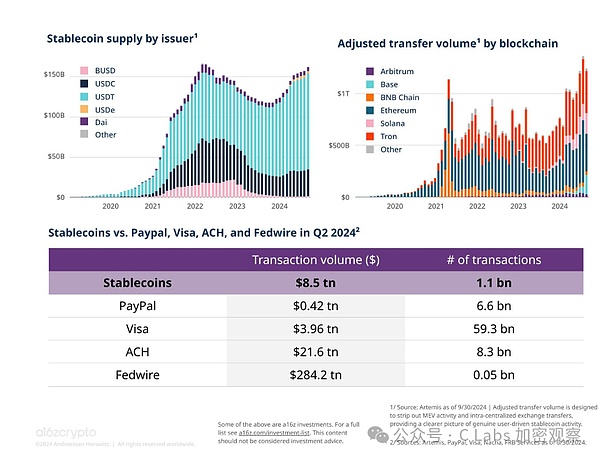

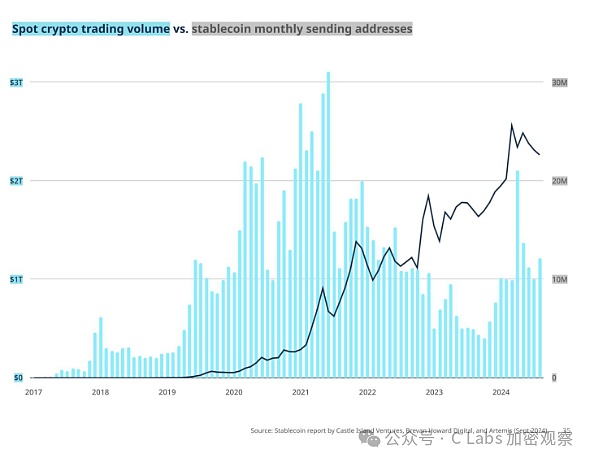

其實今年穩定幣的轉账規模並沒有比21年高太多,但是這個規模在熊市期間也還是保持穩健:

穩定幣在今年第二季度的轉账規模是8.5萬億美元,是Visa同期的3.96萬億的兩倍還多。

穩定幣這個轉账規模僅次於美聯儲的Fedwire和美國銀行的清算系統ACH。

更關鍵的是穩定幣的轉账規模在熊市期間也保持穩定,23年深熊的時候轉账規模也有現在牛市的一半。

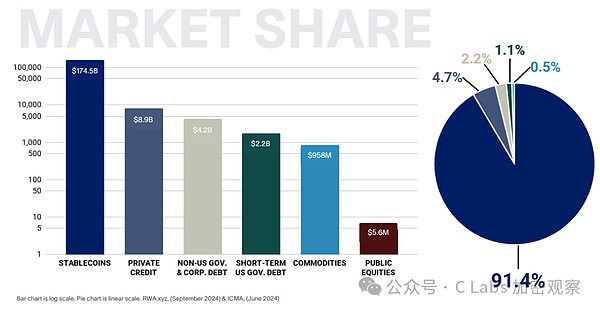

在目前RWA甚至整個加密圈的發展來說,穩定幣應該是最廣泛受認可的使用場景(沒有之一)

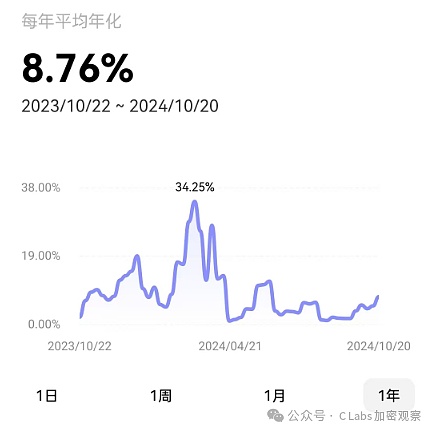

以前這些穩定幣並沒有什么穩定的生息渠道。

但現在已經不一樣了,現在美債利息已經進入下行周期,而在交易所的活期收益在今年最低的時候也有5%左右,最高的時候甚至超過30%!

交易所的活期利息收益主要來自於用戶放槓杆或者合約需要的配資,本質上和股票配置的安全性是一樣的。

在其他RWA產品還有合規門檻的時候,交易所的配置需求也能爲穩定幣提供穩健的收益場景。

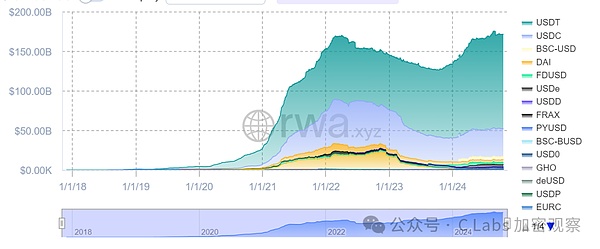

從穩定幣的發行方看,Tether還是經受住了考驗,提供了70%左右的穩定幣。

Circle市佔率第二,提供了20%左右的穩定幣。

其他所有穩定幣加一起,市佔率大概10%。

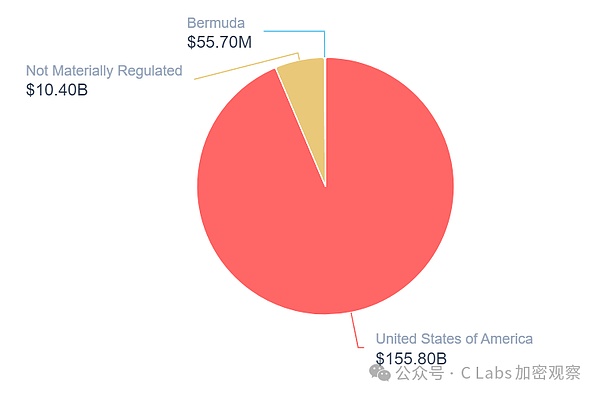

而在穩定幣這個領域,99%以上都是美元穩定幣,可以認爲穩定幣完全不是美元的威脅,反而更促進了美元在加密市場的霸主結算地位。

而且大部分穩定幣,就是在美國境內發行的。

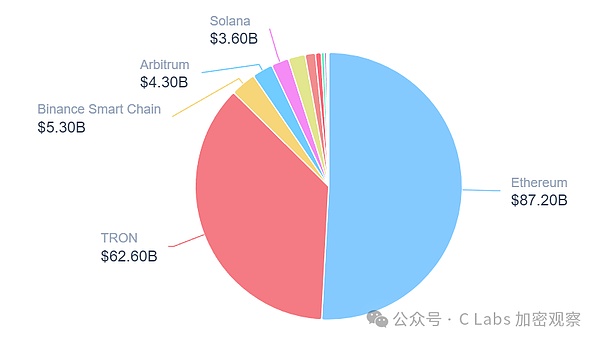

以太坊還是憑借目前的生態優勢地位,獲得了超半數穩定幣的市場;

Tron在前幾年本來已經是市佔率第一的,這兩年退居到第二位。

雖然今年穩定幣的轉账規模和21年高點差不多,但是鏈上活躍地址數還是取得了穩健的增長。

從這個角度看,跨境金融的變局,可能很快就要开始了~

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。