整理丨酒業家團隊(ID:jiuyejia360)

汾酒無疑是當前環境下白酒產業最具確定性的企業之一。

在汾酒復興總綱領的引領之下,2022年汾酒整體營收突破260億,2023年實現營收319億,同比增長21.8%。其核心產品玻汾、老白汾、巴拿馬、青花系統更是在各個價格帶體現出極強的發展韌性和潛力,汾酒究竟是如何做到的?近期,浙商證券發布深度研報《留有余力的汾酒如何“結硬寨打呆仗”》,探究汾酒全國化以及銷售持續增長的源動力。

01

緊抓消費結構改變時機,青花玻汾布局兩大核心價格帶

在價格帶上,汾酒受益於次高端價格帶的高端擴容和光瓶酒的崛起,同時也因白酒香型的更迭而帶動了清香型的汾酒市場份額提高。

浙商證券認爲,在當前消費環境下,受消費升級和降級同時影響,白酒消費檔次進一步呈現價位兩極分化。受消費降級影響,部分800元價格帶需求已降級至300-400元,原300元腰部價格帶降至150-200元。另一方面,500元以上檔位產品的消費人群雖比例不高(8%),但呈現出更強的檔次韌性,其未來消費升級的意愿隨現有白酒消費檔次的升高而增加(78%)。在消費升級和降級趨勢的共同推動下,300-400元價格帶或成爲未來主流價格帶。

受消費升級影響,300-600元次高端價位在消費升級浪潮+廠方積極加碼培育下高速成長,各酒企加大品牌投入、布局對應產品,通過品鑑會等活動培育消費心智,次高端價格帶快速擴容。

據酒業家,河南、山東、福建、四川等地在酒類商務宴請這一細分領域內,300-400元價格帶正強勢崛起,成爲一二线城市白酒消費的主流價格帶,甚至在部分區域市場,300-400元價格帶已在商務宴請場景中佔據70%以上份額。從產品來看,這一價格帶不僅有全國性名酒盤踞在此,同時也有區域強勢品牌進入,如紅花郎、窖藏1988、珍十五、水晶劍、品味舍得、井台等均有較好表現。300-400元價格帶已成爲濃清醬三大香型、全國性名酒和省級白酒“混战”的主要战場。從渠道反饋來看300-400元價格帶市場規模有望持續擴容,達到1000-1500億。

同時,汾酒在光瓶酒領域的優勢也體現無疑。

在光瓶酒領域,市場歷經多年發展,目前已有近千億元規模,且呈現穩步提升趨勢。縱向看,中國酒業協會市場調查報告數據顯示,2013-2022年期間,光瓶酒市場從352億元增長到1146億元,復合增長率達14.0%,2022-2024年預計將保持16%的復合增長率,2024年光瓶酒市場容量有望超過1500億元。橫向看,光瓶酒增長速度顯著高於白酒行業整體增速,在白酒行業中的佔比穩步提升,2013-2022年期間佔白酒行業總規模的比例從7.0%提升11.4個百分點至18.5%。增長速度高於白酒行業整體增速。

我們認爲,光瓶酒市場擴容趨勢確定性高,主要基於量價兩方面原因。從量的角度來看,大衆白酒市場由光瓶酒與低端盒裝白酒構成,光瓶酒包裝簡便、有品牌背書、性價比高,低端盒裝酒包裝精美、酒質水平參差不一。隨着低端商務需求逐漸減少,消費者的消費觀念由“面子消費”向“裏子消費”轉變,光瓶酒有望憑借高性價比進一步擴大在大衆白酒市場的份額。從價的角度來看,光瓶酒主流價位帶不斷攀升。從以牛欄山、老村長爲主的10-20元價格帶,已經提升至以玻汾爲主的25-50元價格帶,且隨着高线光瓶酒的布局,未來光瓶酒價格帶有望繼續擡升。因此,綜合量價兩方面來看,光瓶酒具有廣闊的增長空間,市場規模預計會得到進一步擴大。

光瓶酒行業因進入門檻不高吸引了大量酒企湧入,因此我國光瓶酒行業競爭格局分散,CR3佔比僅爲25%,市場集中度提升空間充裕。目前光瓶酒市場的玩家主要有三類:第一類是全國性名酒品牌,如:山西汾酒、瀘州老窖;第二類是北方光瓶酒廠,主要分布在東北與華北地區,如:老村長、牛欄山;第三類是區域性光瓶酒,如:古井貢酒、雙溝酒業。

光瓶酒市場的三類玩家分別具備不同的優勢。全國性名酒品牌具備強大的品牌力,高質量的酒體;北方光瓶酒廠具備專業的產品與渠道運作能力;區域性光瓶酒具有獨特的地域優勢。我們認爲三類光瓶酒玩家將在推動光瓶酒細分行業發展的同時,發揮各自優勢,優化行業競爭格局。

白酒香型也帶來了行業新的差異化競爭策略。

隨着醬酒熱的退潮,醬香品牌的快速產能擴張和品牌擴容的後遺症开始顯現:衆多缺乏品質和品牌支撐的醬酒品牌依靠提價和快速招商的粗放增長,很快陷入了動銷不暢和高庫存的壓力。清香型白酒同樣作爲差異化香型,近幾年隨着龍頭品牌汾酒全國化,逐步培育了穩定的消費群體,積累了良好的口碑,在白酒濃香、醬香、清香的香型差異化中保持了均衡的發展。

從銷售模式上看,醬酒在2020-2022年更多選擇圈層營銷的方式,在已經對茅台培養的醬香型口感消費者之中,利用口碑和圈層進行銷售,更多集中在自飲、宴請需求。而清香型消費者受到圈層營銷的影響較少,相應的开瓶消費比例也更高。

從行業規模來看,根據第三方數據統計,醬香酒2023年總體規模2300億左右,我們剔除茅台約1500億收入(上市公司報表口徑),預計其他中高端醬香酒品牌收入銷售400-500億左右的規模,主要集中在次高端價格帶。但隨着2022年-2023年衆多新建醬酒產能快速擴張和新進醬酒品牌在渠道高庫存和資金回轉問題的爆發,我們預計醬酒香型在市場的佔比規模預計將逐步回落到20-30%的佔比。

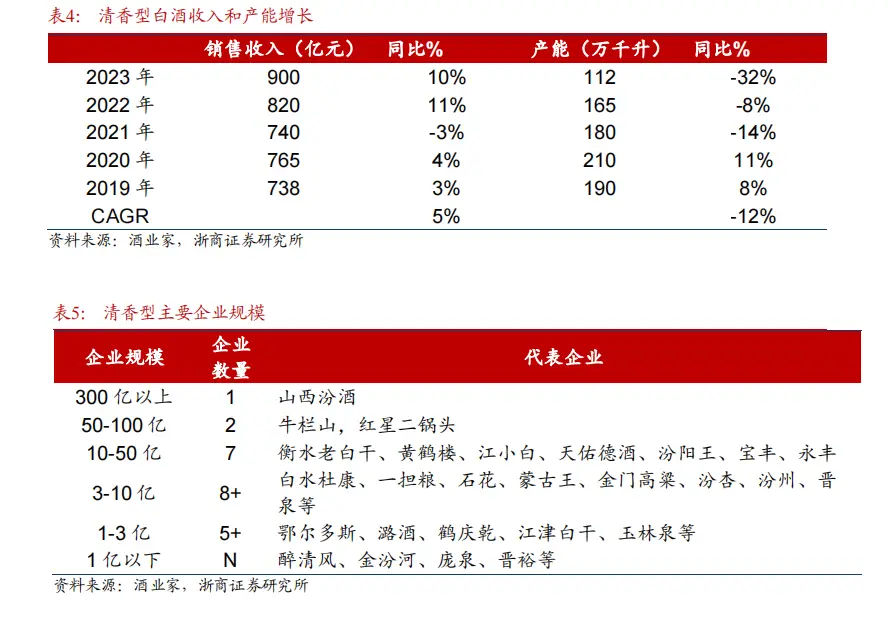

而清香型白酒在清新的口感上有差異化,主要品牌始終保持健康動銷,銷售佔比份額逐年提升。根據黑格咨詢研究發布的報告數據,2023年清香型白酒整體銷售收入預計達到900億元,同比增長10%,佔白酒市場份額達到15%。19-23年清香型白酒收入從738億發展到900億,年復合增長5%,由於中小品牌的退出,產量從190萬千升下降到112萬千升,CAGR-12%,體現出行業的高端化和頭部品牌集中度提升的趨勢。

浙商證券預計,未來隨着龍頭汾酒品牌的全國化,對消費者對於清香型產品的口感持續培育,未來有望保持在15%-20%左右的穩定的銷售佔比。

02

汾酒的“特色”全國化路徑:突出核心單品,全國化穩步推進

在汾酒衆多產品系列中,青花汾酒的战略地位正逐漸凸顯,其對汾酒的品牌價值提升和市場份額擴大起到了至關重要的作用。

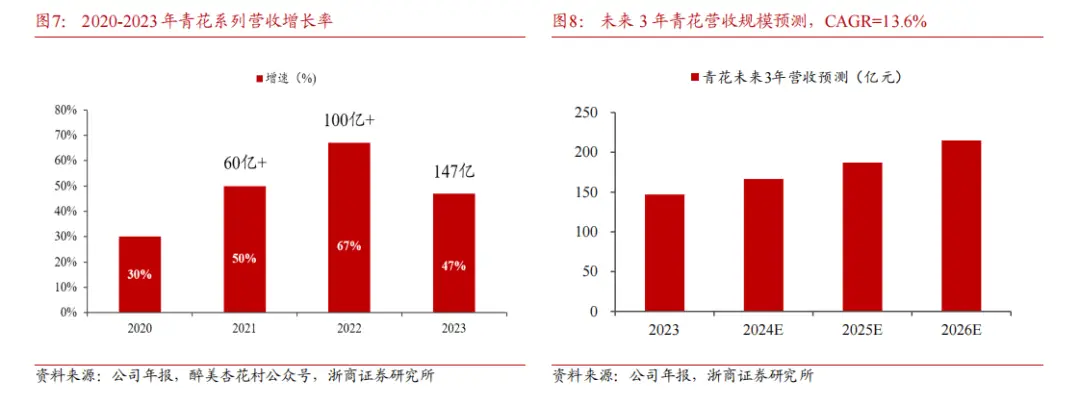

從數據上看,青花汾酒系列的營收增長率持續保持在高位,2020年同比增長30%;2021年營收超60億元,同比增長50%;2022年營收更是突破百億大關,增速超過60%。2023年青花汾酒系列實現146.87億元的營收,青花20已成爲百億大單品,未來3-5年仍有顯著增長空間,從而保障業績增長。預計未來3年年復合增長爲13.6%。

而巴拿馬和老白汾合計營收約85億元。在雙腰部產品的战略定位驅動下,老白汾和巴拿馬爲汾酒撐起了近百億的白酒市場,成爲了汾酒持續做大的有力增長點。2023年山西汾酒股東大會上提出加大對巴拿馬、老白汾的推廣力度。新品老白汾包裝煥新升級、五碼合一,通過專業化團隊加全新產品發力宴席市場,有望成爲汾酒所有品類中增速最好的一個系列。

與此同時,玻汾供不應求,正在進軍光瓶酒百億大單品。玻汾是汾酒在低端價位帶布局的核心單品,承擔着滿足消費者口糧酒需求和清香型白酒入門教育的價值。玻汾的成功與公司“抓兩頭帶中間”战略密不可分,作爲公司主推單品成功借助汾酒的名酒品牌價值,疊加大量渠道、營銷資源投入,實現動銷順暢。2017年起,在公司“抓兩頭帶中間”的战略指導下,玻汾被列爲开拓市場的拳頭產品進行推廣,迅速成爲近年光瓶酒市場的現象級爆品,口碑、銷量、價格齊升。2019年,玻汾銷量近1200萬箱,營收約40億。2021年銷量達到1400萬箱,營收超60億。2023年玻汾銷售量約2億瓶,按出廠價計算費獻了超過80億元的業績。

汾酒享受了光瓶酒加速增長紅利,玻汾在市場佔有率上遙遙領先。根據酒業家報道,玻汾在安徽佔據2-3億市場份額,在永輝超市全國800家线下門店中,玻汾的銷量同比增長30%。玻汾作爲汾酒入門級的大單品,也是消費者點擊率最高的口糧酒之一。玻汾目前在全國线下渠道標價58-68元/瓶左右,高於其零售價,由此可見終端和消費者對於玻汾價值的認可。汾酒·獻禮版是汾酒在玻汾原有基礎上,推出定價在百元價格帶的中端產品,市場零售價109元/瓶,與原版玻汾相比不僅在酒質上有較大提升,在市場的流通上也更加稀缺,採用定量投放的方式:除首批外,每年固定投放爲普通玻汾總量的5%。依托汾酒強大的品牌力+產品力,未來玻汾銷量有望繼續承接增長。

而在產品結構上有着核心優勢的汾酒,在對比其他次高端品牌的全國發展路徑時,其選擇也不盡相同。

在此輪2017年开始的白酒消費升級趨勢下,次高端300元-700元價位段的產品和品牌升級最爲迅速,從傳統全國化龍頭品牌,到區域強勢龍頭均享受了次高端擴容帶來的紅利。但復盤此輪名酒品牌的過程,各個品牌的資源稟賦和發展階段不同,全國化的路徑仍有差異。

比如,劍南春營銷方式上,採取始終聚焦婚宴市場,多年堅持採用“集瓶蓋有獎”的方式,通過簡單直接的促銷方式,促進經銷商、餐飲終端和消費者的开瓶平動銷。

水井坊則是其次通過核心單品的放量增長开始重新重視300元價格帶的井台產品,同時率先引入核心終端模式,通過數字化和精細化的管理,穩定渠道利潤、掌控市場投入,同時選擇聚焦核心市場战略,16年公司確定了以5+5的核心市場布局,以河南、湖南、江蘇、廣東、四川、北京、上海、浙江、天津、福建等十大核心市場爲重心,集中優勢資源,精耕細作和重點培養,實現核心市場快速的增長。

汾酒的選擇則是,在全國化的過程中,採用圍繞核心山西基地市場,逐步打造省外標杆市場的方式,逐步從“環山西市場”到全國的層層推進方式。環山西市場是汾酒省外基本盤。在全國化過程中,汾酒先挑選和打造標杆市場:環山西市場,先打造京冀、陝西的優勢市場,在打造河南、山東超過10億體量的標杆市場。隨後在華東、華南區域逐步培養消費氛圍。長江以南的長三角、珠三角近2年迅速起勢,已經成爲公司省外市場新的增長點。

由於次高端產品全國空白市場多、空間大,如果具備品牌知名度備優勢,在行業上行周期,容易通過異地擴張的進行全國化擴張。汾酒在河南、山東率先打造10-15億級別的強勢市場,以及穩固的山西省內基地市場,能夠爲全國化提供強勢的利潤和現金支持,在行業周期波動中,抗風險能力更強。

汾酒根據自身品牌特點,全國化路徑清晰:

1)產品战略不斷升級改進,打造各價格帶的完整產品矩陣。同時汾酒作爲清香型白酒中的典型代表,通過品牌沉澱和工藝品質,不斷繼續引領清香型白酒的發展。

2)營銷模式通過國改充分激發內外部團隊積極性,營銷方式不斷補強,保證市場健康發展。

3)市場選擇方面。大本營山西省內市場穩固,從環山西市場逐步拓展到華中、華東、華南市場,全國化穩步推行。

4)營銷模式:逐步加強經銷商和終端門店管理,不斷推行精細化經營。

在產品战略上,汾酒集團不斷改進產品战略,統籌產品布局,優化產品結構。汾酒的產品战略從“抓兩頭,帶中間”的轉變爲“抓青花、強腰部、穩玻汾”,提升高價位段佔位能力。

2018年,汾酒提出“抓兩頭、帶中間”的產品策略,加快四大战略產品的市場推廣:

1)青花汾酒系列堅持“高舉高打”的運營理念,深度开展核心終端掌控建設;

2)巴拿馬系列要加快市場基礎建設,大力推進區域範圍內的招商布局、渠道拓展和產品推廣;

3)老白汾系列要繼續完善產品運作思路;

4)玻汾系列要謀劃全國化市場的快速布局,加快擴張終端數量,努力提升產品的市場佔有率。

2019年,公司提出“一控三提”方針(及控量、提質、提價、提效),優化產品結構,聚焦資源,持續堅持青花突破、玻汾穩中有升格局,帶動巴拿馬系列、老白汾系列產品的市場布局和推廣。

2020年,公司繼續堅持“抓兩頭、帶中間”產品策略:1)青花系列,對青花20、青花30兩款主銷產品分離運作,打造出高端化產品的全新運作模式;2)巴拿馬汾酒系列,全力推進巴拿馬星火計劃,梳理控價模式,篩選出核心市場整合發力,強化腰部產品發展;3)普通汾酒系列,堅持以終端突破、招商育商與推廣標准動作的核心原則,山西市場強化渠道共建工程,省外市場聚焦打造新的重點市場,支持增量;4)配制酒系列,上市全新一代青享版和榮耀版竹葉青酒,完成了產品價格帶全覆蓋,進一步優化了竹葉青產品結構。

2021年,公司進一步推進汾酒青花系列大單品战略,持續釋放青花汾酒的頭部效應,強化塑造腰部產品,推動青花系列等中高端產品穩步增長。

2022年,公司堅持“固根本、穩預期、利長遠”的理念,明確兩條產品基准线。1)以青花20汾酒爲發展基准线,向上提升青花30、青花40產品的檔次和規模,推動青花汾酒全系列產品市場佔有率的重大突破;2)以玻汾爲發展基准线,擴大清香消費群體,拉動老白汾等腰部產品的全面發展。

2023年,公司繼續全面優化產品矩陣。1)增加玻汾投放,持續營造清香白酒消費氛圍,清香酒成熟市場玻汾以穩量爲主,持續向上提升產品結構;2)青花20必須“又快又好”進行更大突破;3)青花30及以上產品要形成“人力資源、物質資源、精神文化”三位一體模式,探索打造符合高品質生活場景文化、消費文化的成功發展模式。

在產品選擇上,汾酒在不同層級布局強勢大單品,分別在高端/次高端/中端/大衆端價位帶打造青花30/青花20/巴拿馬老白汾/玻汾等大單品,在經濟增速放緩階段推動老白汾、巴拿馬(基地市場夯實)&玻汾(光瓶酒明星單品)放量,從而保證業績增速;在經濟上行階段利用渠道優勢發力青花系列(青花20當前放量&青花30後續接力),進一步推高自身的價值定位。

在市場端,汾酒在山西省內次高端和中端市場佔據主導地位,其產品覆蓋高、中、低價位全系列產品,並在各個價格區間表現突出。高端市場主要以茅台、普五和國窖1573爲主,大衆酒市場則出現了衆多本地區域性品牌,如梨花春、潞酒、晉泉等。汾酒在山西白酒市場的龍頭地位穩固,目前在山西百億市場份額中,本地白酒品牌共佔70%市場份額,外省品牌(主要包括茅台、五糧液、瀘州老窖、水井坊、牛欄山等)佔30%市場份額。根據酒業家報道,山西縣級市場的宴席主流消費價格在100-200元左右,地級市主要在200-300元之間,省會太原的宴席檔次最高,基本保持在300元左右,一般是巴拿馬20起步,以青花20、青花25爲主。

在省內市場,今年大衆宴席從中低端盒裝酒往老白汾酒升級,中高端宴席和商務市場從巴拿馬升級到青花25的現象都很明顯,渠道利潤會更豐厚,商家的積極性也更強。濃香在山西的市場份額主要集中在700+價位的高端市場,以五糧液和國窖1573爲代表。山西市場清香品類市佔率超過70%。

汾酒作爲曾經的“汾老大”,其品牌宣傳力和消費者心智相對領先,目前在環山西市場、華東、華南、河南、山東等區域均佔據了一定的市場份額。根據年報顯示,公司十億級市場持續增加,長江以南市場連續多年增長超30%。公司省外核心省份包括河南、山東、長三角、京津冀、珠三角市場爲主。

從收入方面來看,2023年省外/省內市場分別實現營收196.59/120.84億元,較2017年年復合增長分別爲41.41%/21.02%,期間省外復合增速幾乎爲省內2倍,省外營收佔比從39.0%提升至61.9%。從渠道方面來看,2017-2023年期間省外/省內經銷商數量分別從248/1020家增加572/2100家至820/3120家,同時全國終端數量實現快速增長,2019-2023H1期間從70萬家增長至120萬家,爲玻汾和青花全國化打下良好的渠道基礎。

同時在渠道端,汾酒自去年10月起,全面推進“汾享禮遇”模式,即新的渠道模式和控盤分利模式,以服務終端、提升終端盈利能力爲宗旨,以構建秩序良好、運營有序、利潤可持續的汾酒健康生態爲目標。其實汾酒早在2020年就全面推進了“五碼合一”信息系統,五碼指的是托盤碼(即垛碼)、箱碼、盒碼、瓶碼和蓋內碼,分別對應不同環節(供應端/生產端/物流端/市場端),由工作人員/操作人員/經銷商/終端/消費者分別掃碼不同的二維碼,從而記錄不同時間段的不同數據情況,幫助品牌商實時監控掃碼數據反推渠道情況。

在五碼合一的基礎上,“汾享禮遇”的模式還有利於維護更加健康的價格體系和營銷費用落地,爲渠道注入強大動力。具體來看,其作用包括:

1)價格管控保證價盤穩中有升:“汾享禮遇”新模式的關鍵在價格的執行,對於低價銷售和區域竄貨的,將根據發現次數降低費用投入、減少市場配額,全年發現4次以上將停止商業合作。

2)加強過程考核提升費效比:开啓市場費用分級精准式執行,考核從“銷量爲主”向“過程、秩序、結果、管理”並重轉變,推出“禮遇值”等獎勵形式,對經銷商進行分級分類,讓守秩序、重信用、推廣好的終端利益最大化。我們認爲,在行業競爭加劇的背景下,公司並沒有選擇高舉高打的費用投放,而是重塑品牌費用分配主導權,推動費效比實現最大化,從而提升整體利潤率水平。

3)精准物流管控加強終端控制:自2024年4月1日起,所有出庫高低度青花20產品必須开箱、貼標出庫,通過二次標記、封箱,使物流管控更精准、溯源追蹤更清晰、回收包裝物兌獎更方便,同時確保流通渠道聯盟商的應得利益。

短期來看,汾享禮遇模式重塑經銷商利潤體系,引起短期陣痛是必然結果,類比瀘州老窖2023年推出五碼合一後短期也對經銷商情緒造成影響,渠道接受需要時間。但中長期來看,數字化改革是白酒行業的一致方向,包括瀘州老窖、郎酒、酒鬼酒、舍得在內的各家名酒企目前都已經實施五碼合一,對產品進行溯源跟蹤,從而促進門店動銷。汾享禮遇作爲五碼合一模式的升級版,將助力廠-商-終端供需一體化,通過數字化創新重塑業務體系和渠道激勵,利用過程考核增強渠道信任,保證終端盈利和價格管理,建立長期競爭力,共同推動2024年收入業績超預期。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。