來源 / 向善財經 作者:劉能

如果說消費領域哪個賽道能夠穩定增長,那么一定是高端白酒。因爲高端白酒始終是稀缺的。

2022年整個白酒行業產量累計671萬噸,高端白酒產量也就在40萬噸左右,如果單看前三名,茅台年產5萬多噸、五糧液 3萬多噸、瀘州老窖產量4萬噸,加起來不到高端酒總產量的一半。

市場對高端白酒的需求,也仍在實打實地增長。

作爲高端白酒市場的代表,茅台、五糧液、瀘州老窖過去一年的情況究竟怎么樣?高端白酒市場接下來會怎么發展?我們試圖從財報中的盈利能力、增長預期、終端動銷以及周轉等幾個維度抽絲剝繭,來窺探一番。

//茅五瀘財報分析:高端化放量是基調,營收利潤增長是看點

首先說結論,從三家的財報來看,白酒行業結構性供需失衡仍然是主要矛盾,高端市場仍然存在機會。

從營收增長來看,茅五瀘常年保持兩位數以上的增幅。

2022年,五糧液營收增長11.7%、茅台增長16.5%瀘州老窖增長21.7%,瀘州老窖復合增長更是在30%左右。這說明,高端白酒市場的增長空間還有很大。

市場對茅台、五糧液的需求在穩定增長,替代增長邏輯下,瀘州老窖的中高端放量效果也很明顯。

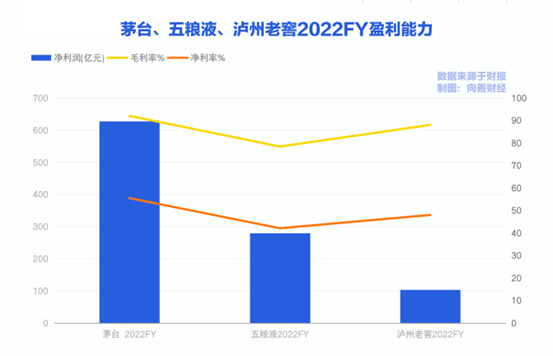

盈利能力;茅台一騎絕塵,瀘州老窖追平五糧液,但規模仍然不及。

從財報表現來看,瀘州老窖追趕五糧液,盈利能力追上來了,但規模和市值還差得遠。

從利潤增長來看,五糧液淨利潤279億,同比增長14%,貴州茅台淨利潤達到恐怖的627億,增長19.5%,瀘州老窖104億,同比增長31%。瀘州老窖市值3000億,五糧液6000億,估值差得挺多,但品牌和盈利能力的差距在縮小。

盈利能力上,茅台毛利率達到嚇人的92%,位列38家釀酒企業頭名,五糧液毛利率78.39%,瀘州老窖毛利率88%,甚至好於五糧液。

淨利率來看,茅台淨利率55.5%,五糧液42.1%,瀘州老窖48%。也就是說,不考慮規模的情況下,瀘州老窖的盈利能力已經比五糧液表現得要好了。

增長預期:五糧液和瀘州老窖都在放量,高端白酒去庫存的意味更加明顯了。

五糧液應付票據以及應付账款81.35億,其中應付票據很少,只有8.8億,大部分都是應付账款,有72億。說明,五糧液對渠道資源的佔用還是很強勢。

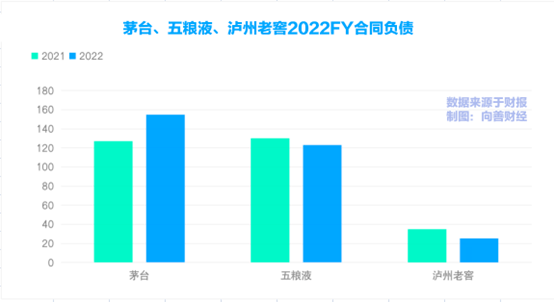

合同負債123億,去年爲130億,少了7億,合同負債的規模在減少也就是說,可能經銷商去庫存的動作仍然繼續。

相比之下。瀘州老窖,合同負債減少得更多,從35億減少到了25,6億,減少了約10億,去庫存的意味似乎更明顯。

茅台是這三家中合同負債仍然在增長的,而且增幅不小,合同負債從127億增長到154.7億。這說明市場對茅台的需求仍然很強勁。

動銷周轉情況:茅台存貨周轉加速,高端白酒存貨有所增加。

存貨方面,五糧液從140億增加到了159億。瀘州老窖從72億增加到了98億,茅台從333億增加到388億。

大家都在備貨,市場復蘇增長明顯,商務活動增多之後,會進一步放量。接下來這些庫存轉化爲營收和利潤,可能會反映到未來的中報業績上。

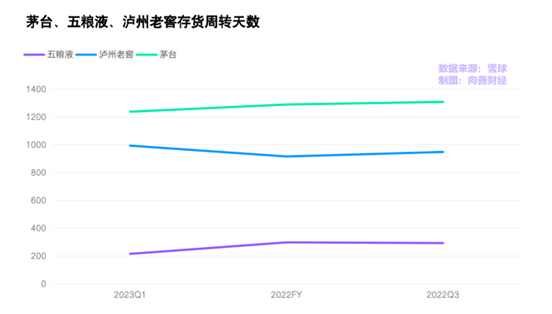

從動銷情況來看,整體上一季度存貨周轉變好了。

從存貨周轉的情況來看,一季度瀘州老窖存貨周轉天數爲992.28天,環比增加了78天

五糧液方面,一季度存貨周轉天數爲214.34,同比減少83天。

換句話來說,在渠道端五糧液比瀘州老窖更好賣。

茅台方面,一季度存貨周轉1236.26天,環比下降了52天。也就是,終端動銷上,一季度瀘州老窖和五糧液的動銷情況比年底有所下降,但茅台反而比去年底更好了。

整體來看,存貨周轉比較正常,因爲白酒消費一季度往往是淡季,而茅台本身就不具備參考性,因爲年初茅台比較好买了,終端消費市場上會有囤貨的現象。

值得注意的是,五糧液周轉情況比瀘州老窖要更快,這可能說明同樣的“高端替代”增長邏輯,五糧液對茅台的替代要比瀘州老窖“平替”五糧液更能被市場接受。

這也意味着市場集中度還在進一步提升,更高端的白酒,總是更好賣一些。

從三家酒企2022年財報來看,高端白酒茅五瀘都在爲今年市場的增長做准備。從整體來看,行業不缺白酒,但仍然缺高端白酒,未來品牌集中度會進一步提升,高端化仍是主旋律,瀘州老窖,洋河等玩家仍有高端化空間。

//找到自身的稀缺邏輯,是五瀘高端化必須跨過的“坎兒”

高端白酒行業的增長一直都是確定的,因爲白酒的基本面不是市場需求,而是社會需求。

從宏觀層面來看,經濟長期向好的基本面不會變,高端白酒市場需求就會進一步被發掘出來。接下來,白酒市場的二八定律會更強,市場消費也會進一步向頭部集中,年輕人對高端白酒的需求也同樣增長。

因此,接下來白酒市場的前十名可能會佔到八成以上的市場份額,而前三名則可能佔到八成以上的營收利潤。

雖說高端化的趨勢已定,但五糧液與瀘州老窖仍然需要找到自身的稀缺邏輯。

不過,同樣是高端白酒,茅台、五糧液、瀘州老窖的增長因子卻不相同。茅台的上升趨勢不會變,制約未來空間的還是高端酒的產能。

茅台方面,最大的制約還是產能。

一方面,高端酒產能穩定,2022年3.79萬噸的產能,決定了三年之後的營收規模,但茅台本身的稀缺性太強,因此,兩位數的增長是穩定的常態。

茅台未來的增長可能更多地來源於系列酒。

財報顯示,3 萬噸醬香系列酒技改工程及其配套設施項目進度已經完成77%,茅台酒“十四五”技改建設項目也已經在進行,未來這些項目如果能夠順利完成,更多的產能可能會轉爲營收,增長也就更加確定。

五糧液方面,從財報來看,產能在有序釋放,核心還是在於進一步找到自身的稀缺性。

財報顯示,五糧液30 萬噸陶壇陳釀酒庫一期工程進度已經完成99%,10 萬噸生態釀酒項目 (一期)項目也進行了30%,九萬噸陶壇陳釀酒庫技改工程項目第二期(第六期)已經完成,產能方面的釋放正在有序推進。

瀘州老窖方面,瀘州老窖生產配套提升技改項目已經完成,瀘州老窖智能釀造技改項目(一期)剛剛开建。接下來能否釋放出多少產能,關乎未來的增長空間。

對於瀘州老窖,外界關心的更多還是高端產能,在以前推出國窖1573時,瀘州老窖曾經公开提出只有100年以上的老窖產的基酒才能釀造出國窖1573,而且年產量只有3000噸。

天眼查APP顯示,瀘州老窖早在2004年就曾注冊過國窖1573商標,經過這么多年的發展,老窖產能提升了多少,接下來,高端酒產能能不能支撐品牌高端化需求,是重點所在。

產能之外,“五瀘”高端化的困難更多還是在於尋找自身的稀缺性。

過去談五瀘的文章中,我們也談過,五糧液與瀘州老窖的高端化增長,核心都在於替代邏輯。這種替代邏輯下,五糧液與瀘州老窖不難做到“量價齊升”,財報中利潤、營收的增長就是例證。

但是向善財經仍然認爲,量價齊升不意味着高端化這事兒成了,五糧液與瀘州老窖的問題在於,結構性供需不平衡會持續下去的情況下,如何去平衡提價與提質的關系。

說白了就是濃香市場的高端化,依然需要足夠的差異化,要有足夠的稀缺性。

高端白酒市場存在品類稀缺性。醬香品類在高端市場是天然就有優勢的。

茅台高端醬香是稀缺,但五糧液和瀘州老窖相對不那么稀缺,因爲濃香本身就不稀缺。而相比高端醬香的不可替代,五糧液和瀘州老窖如何去增加稀缺性,是一個始終需要回答的問題。

特別是瀘州老窖。目前瀘州老窖高端化的成功,主要的增長點還是中高端產品,中端產品走量,高端提質,接下來,如何找到更多稀缺性,繼續提升高端產品的銷量的佔比,去跟五糧液要市場份額,才是高端化的重點所在。

寫在最後:

過去,白酒賽道的高增長,高市盈率不可復制,未來,白酒高端化之路也不可低估。高端白酒賽道,繁榮過後方能歷久彌香。如今,白酒高端市場仍在穩定增長,而茅台一騎絕塵。

這一輪白酒周期性需求紅利釋放的背後,五糧液、瀘州老窖的高端化之路,也走得越來越穩健。隨着90、00、甚至10後邁入職場,高端白酒市場消費群體正在擴容,新的需求也在釋放。

五糧液之外,瀘州老窖、洋河等一種高端市場“新秀”將如何把握新人群、新市場的機遇,重塑高端市場競爭,我們且行且看。

免責聲明:本文基於公司法定披露內容和已公开的資料信息,展开評論,但作者不保證該信息資料的完整性、及時性。另:股市有風險,入市需謹慎。文章不構成投資建議,投資與否須自行甄別。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。