五家白酒巨頭半年報全部收官。上半年貴州茅台、五糧液業績仍遙遙領先,洋河股份增速放緩營收保住行業第三,利潤被山西汾酒反超,瀘州老窖則依然發揮穩健。

截至8月30日,貴州茅台(600519.SH)、五糧液(000858.SZ)、洋河股份(002304.SZ)、山西汾酒(600809.SH)及瀘州老窖(000568.SZ)陸續披露完2024年半年報。今年上半年,五大上市白酒企業營收、淨利潤均創歷史新高。據澎湃新聞記者計算,營收總額共計1951.06億元,同比增長約14.39%。合計淨賺851.38億元,同比增長近14%。基於此計算,五大白酒公司上半年日均淨賺約4.678億元。

據財報顯示,貴州茅台的主導產品“貴州茅台酒”是我國大曲醬香型白酒的鼻祖和典型代表。五糧液主要產品“五糧液酒”是我國濃香型白酒的典型代表。山西汾酒是清香型白酒國家標准的制訂者之一,主要產品爲汾酒。洋河股份擁有洋河、雙溝兩大中國名酒,主導產品有夢之藍、天之藍、海之藍、蘇酒、珍寶坊、洋河大曲、雙溝大曲等系列白酒。瀘州老窖主要產品包括“國窖 1573”“瀘州老窖”等系列白酒。

截至8月30日收盤,白酒股普遍大漲,貴州茅台收漲2.11%,報收1443.19元;五糧液收漲3.58%,報收123.03元;洋河股份收漲6.01%,報收81.88元;瀘州老窖收漲3.47%,報收119.28元;山西汾酒收漲6.14%,報收176.83元。

五家酒企上半年營收淨利均創新高,洋河業績增速明顯放緩

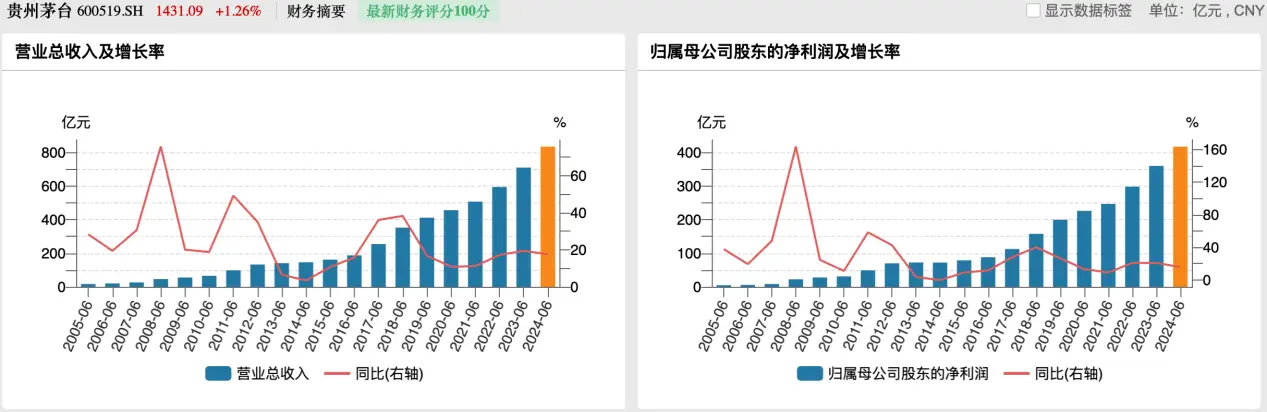

今年上半年,貴州茅台業績超出預期,實現營收819.31億元,同比增長17.76%;歸母淨利潤爲416.96億元,同比增長15.88%,以此計算貴州茅台上半年日均淨賺近2.3億元。據wind數據顯示,貴州茅台近20年來業績持續增長,今年上半年業績創新高,但相比去年同期營收和淨利超20%的增幅,今年上半年增速同比有所放緩。

貴州茅台過往半年度業績,來源於wind

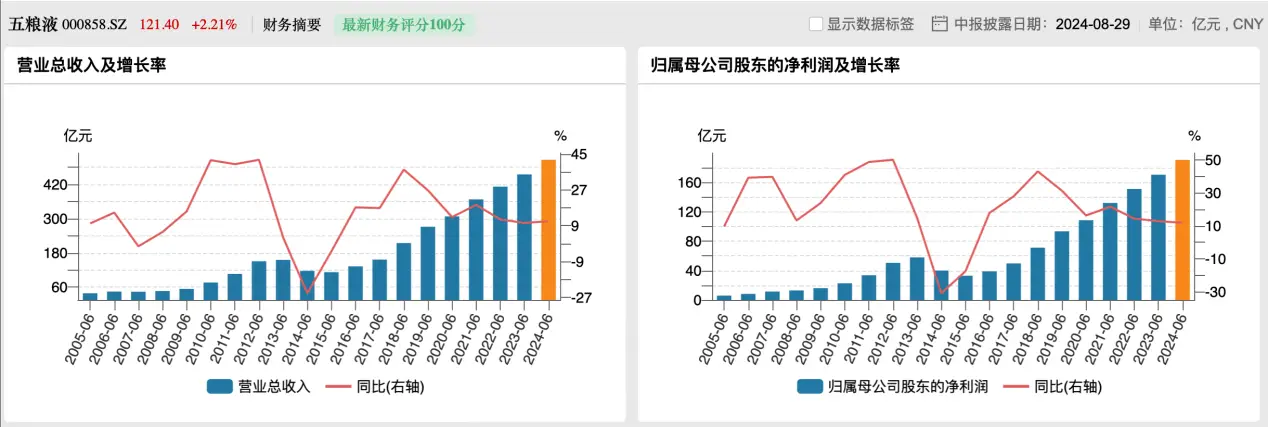

五糧液今年上半年營收爲506.48億元,同比增長11.3%;淨利潤約爲190.57億元,同比增長11.86%。據wind數據顯示,五糧液營收和淨利潤半年度增速近三年來逐年放緩。但自2016年起,五糧液連續九年半年度營收和淨利實現同比雙位數增長。

五糧液過往半年度業績,來源於wind

太平洋證券在研報中指出,2024年五糧液銷售目標穩健,實現全年保持兩位數增長的目標確定性較強。

行業龍頭上半年穩定向好,而洋河股份與山西汾酒上半年的座次爭奪战加劇。洋河股份淨利潤及增速均墊底,山西汾酒營收與淨利潤增速均排第一,其中淨利潤增幅超20%。

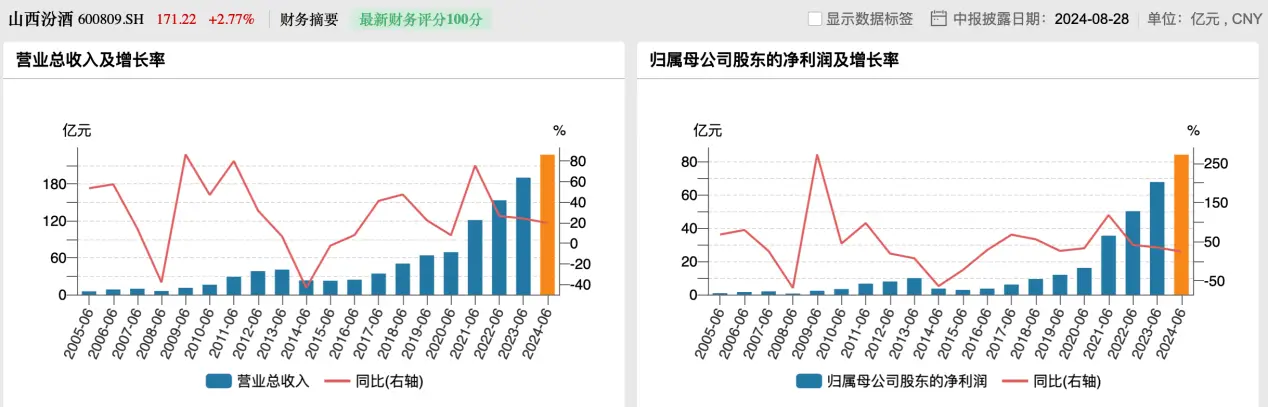

具體來看,山西汾酒上半年實現營收227.46億元,同比增長19.65%;淨利潤爲84.1億元,同比增長24.27%。據wind數據顯示,山西汾酒半年度營收和淨利增速近三年來同樣有所放緩。但和同行相比,今年增速仍排名第一。

山西汾酒過往半年度業績,來源於wind

不過,二季度山西汾酒營收74.08億元,增速滑落到17.1%,實現歸母淨利潤21.47億元,增速則滑落到10.2%,低於市場預期,導致8月28日股價跌近6%。據中金公司發布的研報指出,二季度增速放緩主要由於公司對青花主動控速維護市場,致產品結構有所下移。

對比之下,洋河股份上半年的營收與淨利潤增速明顯落後。此外,值得注意的是,2023年上半年,洋河股份的營收和淨利均超過山西汾酒,而今年上半年只有營收“險勝”1.3億元。洋河股份的淨利潤在五大白酒企業中墊底。

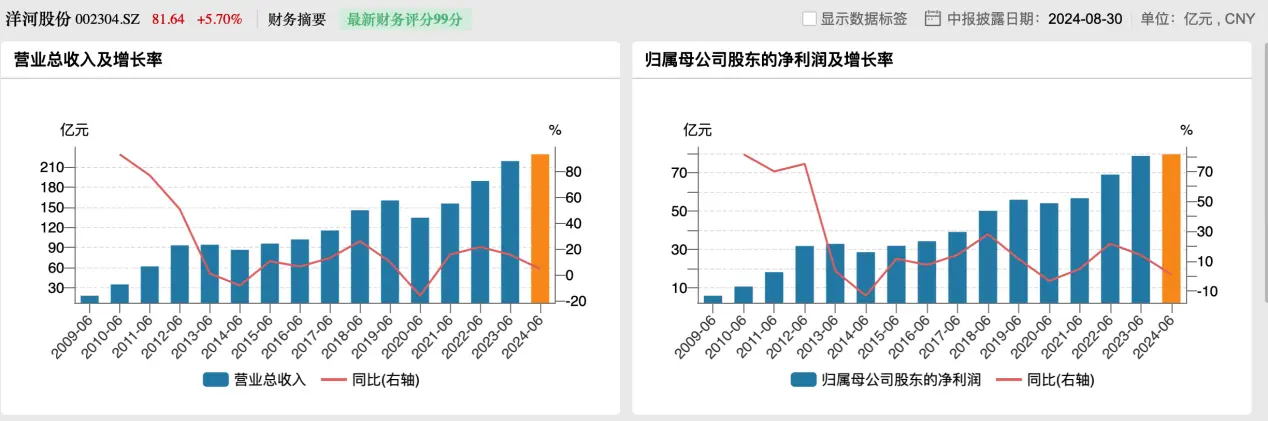

具體來看,洋河股份上半年實現營收228.76億元,同比增長4.58%;歸母淨利潤爲79.47億元,同比增長1.08%。據wind數據顯示,近年來,洋河股份半年度業績增速呈持續下滑態勢。

洋河股份過往半年度業績,來源於wind

民生證券財報中指出,洋河股份上半年毛利率同比下降0.77個百分點至75.35%,淨利率28.58%,同比下降2.13個百分點,盈利能力小幅下降,淨利率水平短期承壓。同時研報也提及了洋河股份的風險,洋河股份省內市場競爭加劇,公司費用投放策略失當與庫存累積造成導致價格存在快速下探風險;同時藍色經典、雙溝等產品增長及全國化擴張不及預期等。

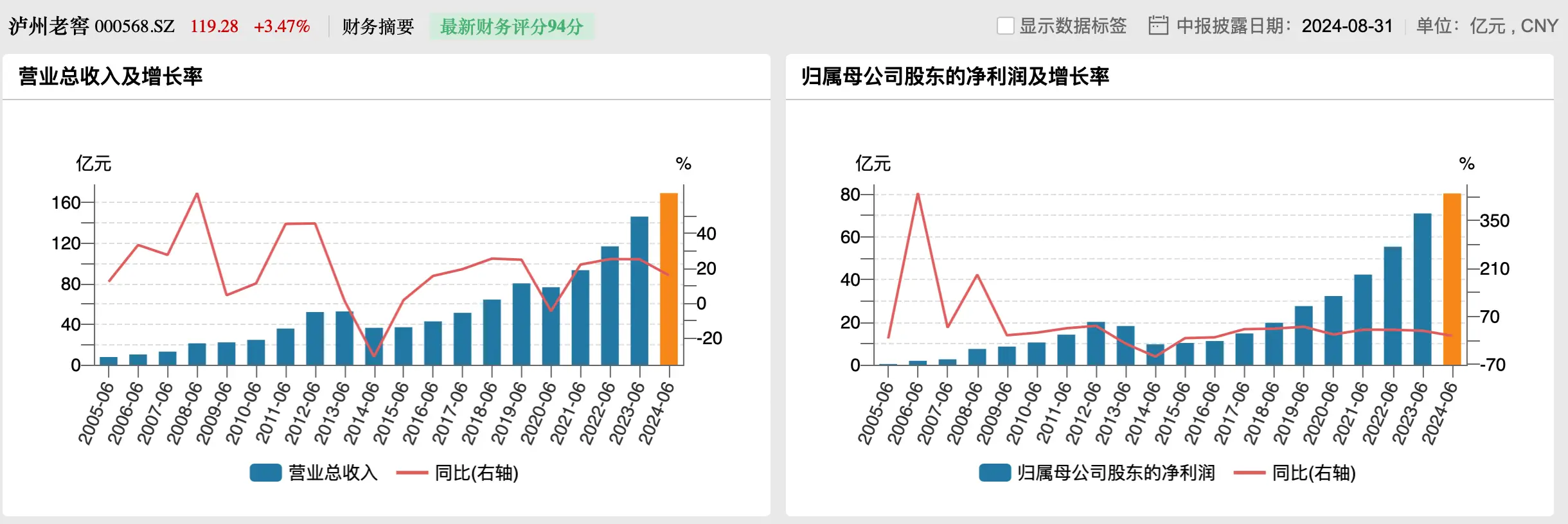

瀘州老窖繼續穩健增長。今年上半年實現營業收入169.05億元,同比增長15.84%;歸母淨利潤爲80.28億元,同比增長13.22%。據wind數據顯示,近年來瀘州老窖業績穩步增長,利潤增速趨於穩定。

瀘州老窖過往半年度業績,來源於wind

據華泰證券研報指出,展望看,國窖系列仍有望保持穩健增長,特曲系列等受益於大衆價位紅利進入規模增量階段,今年目標營收同比增長不低於15%,與去年目標一致。

除五糧液外其余酒企合同負債集體減少,兩家酒企披露高分紅比例

合同負債,在財報中,指公司已收或應收客戶對價而應向客戶轉讓商品的義務。通常而言,合同負債在一定程度上代表了企業未來業績的一個指標,反映了經銷商對企業產品的信心和需求。合同負債的增多,一般意味着經銷商對企業未來的銷售預期較爲樂觀,提前支付了更多的貨款,視爲企業未來銷售增長的積極信號。

據澎湃新聞記者梳理,今年上半年僅有五糧液合同負債有所上升,其余四家酒企的合同負債均有所下降,即經銷商預付貨款集體減少。

上半年貴州茅台釋放了約41億元的合同負債。貴州茅台在去年末的合同負債約爲141.26億元,到上半年末合同負債降低至99.93億元。洋河股份的合同負債從去年末的111.05億元降至上半年末的39.38億元,釋放了約71億元的合同負債。山西汾酒的合同負債釋放約13億元,從上年末的70.29億元降低至二季度末的57.32億元。瀘州老窖上年末合同負債爲26.73億元,二季度末釋放約3.3億元至23.42億元。

據五糧液半年報顯示,截至上半年底,五糧液合同負債爲81.58億元,相比去年底增加近13億元。太平洋證券研報指出,五糧液合同負債表現優異預計主因新招商貢獻。

值得注意的是,此次茅台、洋河兩家酒企均披露了最新分紅比例,佔歸母淨利潤比例均超七成。

其中,貴州茅台董事會計劃提高分紅比例。據8月8日晚,貴州茅台發布的公告稱,董事會擬定《2024-2026年度現金分紅回報規劃》,2024至2026年度,公司每年度分配的現金紅利總額不低於當年實現歸母淨利潤的75%,每年度的現金分紅分兩次(年度和中期分紅)實施。據此前發布的《2023年度利潤分配方案》,對公司全體股東每10股派發現金紅利308.76元(含稅)。記者根據此前發布的方案顯示,合計擬派發現金紅利佔到了公司2023年度淨利潤的51.90%。

洋河股份8月28日發布的現金分紅回報規劃公告顯示,2024年至2026年每年度的現金分紅總額不低於當年歸母淨利潤的70%且不低於70億元(含稅)。國金證券研報認爲,在市場擔憂白酒行業每股收益兌現的氛圍下,洋河股份率先承諾絕對分紅金額,參考公司24-26年現金分紅規劃,不低於70億元的現金分紅對應當前股息率約6%,具備配置性價比,且70%現金分紅比例也居於白酒行業前列。

白酒企業控量保價趨勢明顯,中高端產品比重維持高位

今年上半年,貴州茅台直銷佔比下滑,但佔比仍超四成。直銷渠道收入約爲337.28億元,同比增長約7.3%,收入佔比從45.16%回落至41.2%左右,批發代理佔比同比提高。

澎湃新聞記者此前了解到,提升直銷收入佔比,是在不提高出廠價的前提下回收渠道利潤的重要手段。此前,茅台正在不斷穩推直銷。而今年上半年直銷渠道收入佔比下滑,或預示着茅台正進一步平衡直營與經銷商之間的關系,調整銷售策略。

“批發代理渠道收入佔比有所回升,可能說明茅台正在貫徹穩健發展思路,聚焦核心渠道商利益。”酒類分析師蔡學飛告訴澎湃新聞記者,貴州茅台上半年更加豐富的產品线,以及更加積極落地的市場政策,也相應帶動了系列酒經銷商的增加,說明茅台在不斷完善產品結構,在許多細分市場做增量。

具體來看,以“飛天茅台酒”爲代表的茅台酒產品在今年上半年收入同比增長約15.7%;包括精品茅台酒、生肖茅台酒等的非標產品與“茅台1935”等爲代表的系列酒增長強勢,上半年收入同比增長約30.5%,佔總收入比例爲16%,去年同期爲14.5%。

今年6月中,茅台批發價持續下跌和“黃牛”集體反水兩則傳言引發市場關注,茅台股價一度下跌。6月底以來貴州茅台持續推出系列組合拳措施,對茅台各矩陣的系列產品進行控量穩價,包括取消企業1499直銷、巽風375行權,到暫停飛天茅台大箱投放並同步廢除拆箱銷售指令,再到茅台醬香系列產品之一的茅台1935暫停發貨。“出手”穩價後,飛天茅台批發價格逐漸企穩。

除了貴州茅台外,其他四家酒企業也紛紛劍指產品結構優化,大單品策略成效顯著,並穩步實現控量挺價。

半年報披露,五糧液2024年上半年的營收增長,離不开產品結構的持續優化。今年上半年,五糧液持續推出差異化新品,優化產品結構。高端產品實現營收392.05億元,同比增長11.45%;其他酒產品實現營收79.06億元,同比增長17.77%。

從產銷量來看,五糧液其他酒產品的生產量同比縮減35.16%;銷售量同比下滑23.86%。對此,五糧液解釋稱,主要系五糧濃香公司持續向中高價位產品聚焦,低價位產品生產量、銷售量減少。

據國元證券發布的研報指出,五糧液上半年堅持推動普五傳統渠道的縮量挺價,積極消化社會庫存,有望帶動普五批價逐步堅挺;此外,五糧液上調普五出廠價,有望增加營收、淨利潤。同時,五糧液上半年增加了團購等直銷渠道的投放量,以及非標、1618、低度五糧液、文化酒等產品的投放彌補普五傳統渠道縮量的影響,下半年有望保持業績持續穩健增長。太平洋證券也在研報中提到,五糧液二季度業績符合預期,銷量表現和系列酒結構提升亮眼。研報指出,五糧液上半年系列酒向中高價位聚焦帶動噸價提升明顯,重點市場增勢明顯。

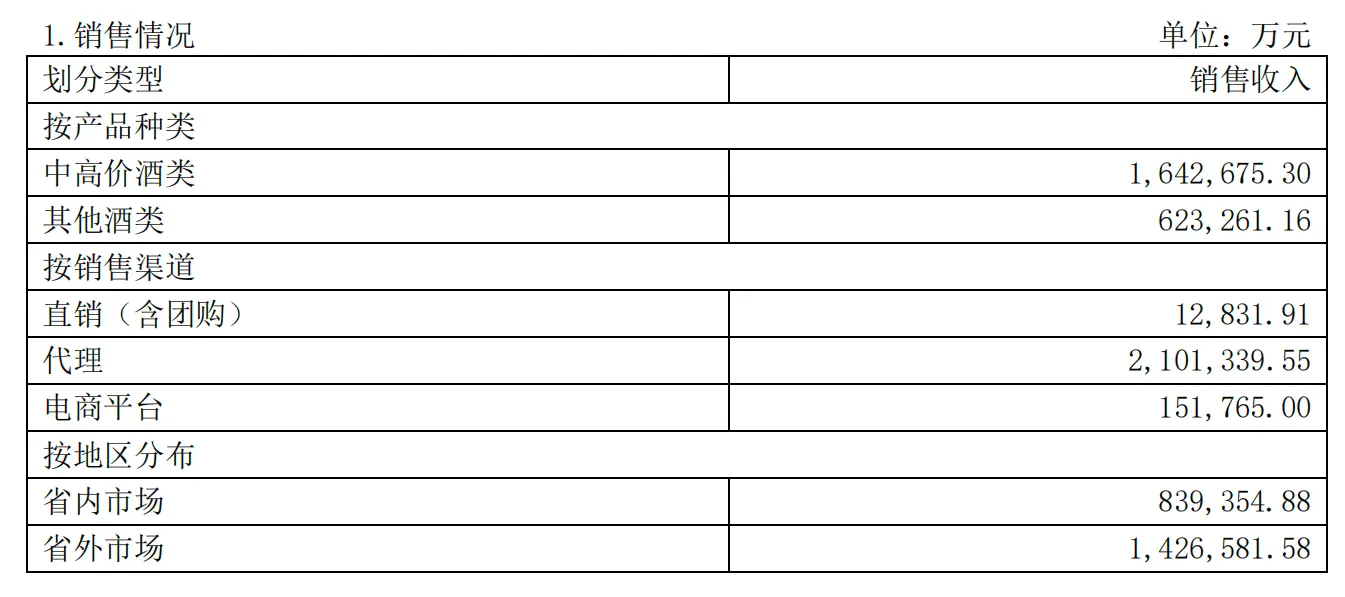

山西汾酒也在繼續推行大單品策略,今年上半年,中高價酒類的營收約爲164.27億元,其他酒類的營收約爲62.33億元,中高價酒類的收入佔比雖然同比有所下滑,但仍維持在七成以上。

山西汾酒銷售情況

二季度山西汾酒產品結構有所下移。具體來看,二季度青花系列主動控量保價,腰部產品及玻汾驅動增長。根據中金公司渠道調研,二季度隨着消費轉淡,商務場景有所承壓,山西汾酒主動對青花系列控量保價,中低端產品投放量有所增加。據調研,當前汾酒回款平穩推進,青花20系列批價穩定在360元/瓶,山西汾酒今年持續着力優化產品價格體系和治理市場秩序。此外,中金公司在研報中預計,山西汾酒下半年產品結構或將環比改善,全年完成20%收入增長的目標確定性仍然較強。

洋河股份方面,上半年中高端酒營收爲199.6億元,同比增長4.78%;普通酒的營收爲25.3億元,同比增長5.16%。雖然增速較慢,但洋河股份中高端酒營收佔比依然達到了近九成。不過,洋河股份也存在“資源換市場”的隱憂,毛利率不增反降,白酒產品的毛利率同比減少0.9%至76.18%。

洋河股份銷售情況

民生證券在財報中提到,上半年洋河股份白酒銷售量爲11.56萬噸,同比下降0.27%;噸價爲19.41萬元/噸,同比增長5.17%,量縮價升趨勢體現。

瀘州老窖今年上半年在高端與大衆等市場繼續發力,改善產品結構提升公司盈利能力。以“國窖1573”等產品爲代表的中高檔酒類的營收約爲152.13億元,同比增長17.12%,毛利率小幅下降0.23個百分點至92.26%,佔營收比重約89.99%,去年同期該比例爲89.02%;其他酒類的營收約爲16.25億元,同比增長約6.86%,毛利率增長0.52個百分點至54.88%。

後續發展方面,瀘州老窖在財報中指出,2024年白酒行業進入結構性調整周期,存量時代特徵愈發鮮明,產業向優勢產區、優勢企業、優勢品牌集中的趨勢愈加明顯。對此,瀘州老窖將全力做大規模體量,持續提升發展勢能,搶佔市場、品牌、品質三大高地。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。