來源:周子衡

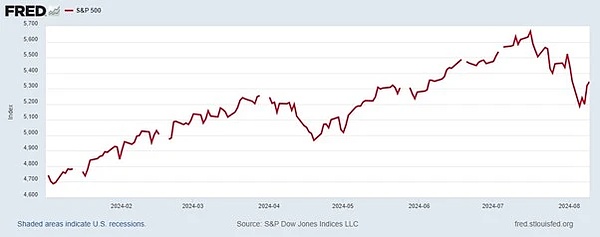

月初主要經濟體股市崩盤始於美國,一周後出現逆轉。但美國標普500指數(美國500強企業股價指數)的跌幅仍低於7月中旬的峰值和7月底“崩盤”开始的水平。因此,今年以來,特別是5月份以來,美國股市的大漲似乎已經結束。

是什么導致了這種下滑趨勢?這是否預示着美國經濟將面臨更嚴重的問題? 好吧,這是我在四月份說過的話——一字不差。

“2024 年第一季度,受美國經濟軟着陸的希望和對人工智能的熱情推動,全球股市創下了五年來最好的第一季度表現。MSCI 全球股票指數今年上漲了 7.7%,爲 2019 年以來的最大漲幅,股票表現優於債券的幅度爲 2020 年以來任何季度中的最大幅度。

“全球股市的飆升主要得益於美國股票指數標准普爾 500 指數,該指數在上個季度 22 次創下歷史新高。人工智能的炒作推動了市場的上漲,主要人工智能芯片設計公司英偉達的市值增加了 1 萬億美元以上,相當於今年全球股市總漲幅的五分之一左右!根據匯豐銀行的數據,英偉達的市值增加了約 2770 億美元——大致相當於菲律賓所有上市公司的市值。

“美國股市的狂熱仍在繼續,因爲投資者確信美國經濟不會出現衰退,相反,今年美國經濟增長將加速,並推動全球企業利潤上漲。他們是對的嗎?

“金融資本家通常用股價除以年利潤來衡量公司的價值。如果你把一家公司發行的所有股票加起來,再乘以股價,你就會得到這家公司的“市值”——換句話說,就是市場對這家公司的價值。這個“市值”可以是年收益的 10 倍、20 倍、30 倍甚至更多。另一種看法是,如果一家公司的市值是收益的 20 倍,而你購买了它的股票,那么你需要等待 20 年的利潤才能使你的投資翻倍。我們可以用一系列公司的一籃子股價來計算股票市場上所有公司股票的平均價格,然後對其進行指數化。這樣我們就得到了一個股票市場指數,比如標准普爾 500 指數,它涵蓋了美國市值最高的 500 家公司。

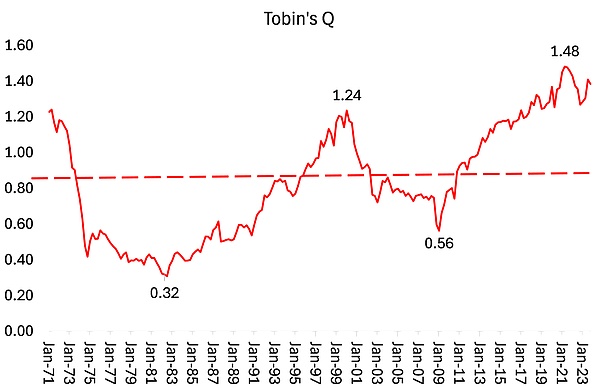

“由於公司股價基於金融投資者的主觀判斷,因此它們可能與公司的實際利潤以及公司擁有的資產(機器、廠房、技術等)的價值相差甚遠。這就是目前的情況。”

因此,美國和其他股票市場都處於半空中,遠遠高於實際價值。以標准普爾500指數成分股公司股價價值與500家公司資產账面(貨幣)價值之比來衡量,即托賓Q值接近歷史最高水平。但是:“無論股價如何波動,最終公司的價值必須由投資者根據其盈利能力來判斷。一家公司的股價可能會與其實際資產存量的累計價值或收益相差甚遠,但最終股價會被拉回正軌。” 四月份,我說過:“從根本上講,如果美國企業利潤增長放緩 (事實確實如此)且借貸利率居高不下,那么股價的擠壓最終將導致當前市場繁榮的逆轉。 ”

當時,繁榮時期(稱爲“牛市”)已經出現了斷層线。標准普爾 500 股票指數(美國前 500 家公司)幾乎完全由七大社交媒體、科技和芯片公司推動——即所謂的七巨頭(Alphabet、亞馬遜、蘋果、Meta、微軟、Nvidia 和特斯拉)。標准普爾指數中其他 493 家公司的市場價格相對於收益幾乎沒有變化。因此,整個市場指數都依賴於七巨頭能否維持利潤增長。

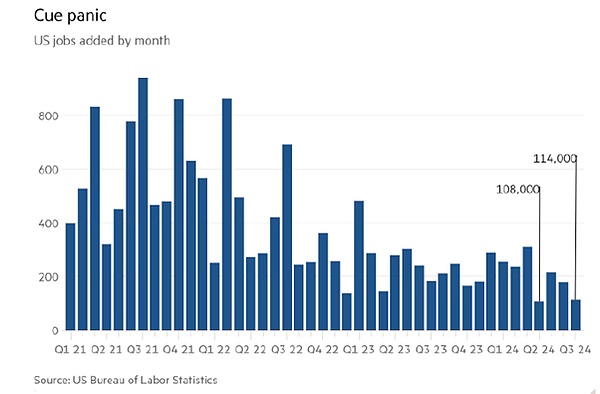

此次崩盤的導火索是美聯儲在 7 月底的會議上決定不降低政策利率,因爲它認爲通脹仍然“堅挺”。 幾天後,美國公布了 7 月份的就業數據,數據顯示增長非常疲軟,淨就業人數僅增加 11.4 萬,僅爲前 12 個月平均增幅的一半。

官方失業率升至 4.3%,觸發了預測經濟衰退的所謂薩姆規則;遠高於 2023 年 4 月疫情後的低點 3.4%。 薩姆衰退指標(以前美聯儲經濟學家 Claudia Sahm 的名字命名)是經濟衰退开始的一個相當准確的信號。 它是“當全國失業率(U3)的三個月移動平均值相對於前 12 個月的低點上升 0.50 個百分點或更多時”。而這一規則被違反了。

與此同時,根據最新的 ISM 制造業活動調查,美國制造業仍處於深度收縮區域,該指數從 6 月份的 48.5 降至 7 月份的 46.6。(任何低於 50 的分數都意味着收縮。)7 月份的數據是美國工廠活動自 2023 年 11 月以來最嚴重的收縮,也是過去 21 個時期內第 20 次活動下降,

隨後,隨着 7 月底季度企業盈利結果的出爐,盡管宣稱業績良好,投資者還是开始拋售,因爲他們擔心七巨頭計劃在人工智能和半導體方面投入的巨額資本不會在未來帶來更好的收益。這些公司已在人工智能基礎設施上投資了數十億美元,但投資者現在开始懷疑這些投資的回報。股權投資公司 Elliot 管理公司表示,人工智能“被過度炒作,許多應用尚未准備好迎接黃金時段”,而且這些用途“永遠不會具有成本效益,永遠不會真正發揮作用,會消耗太多能源,或者被證明是不可靠的”。 事實上,調查顯示,到目前爲止,只有 5% 的公司在運營中使用人工智能,這表明增長有限,或者至少是緩慢增長。

日本央行決定提高政策利率,旨在提高日元兌美元的匯率並控制不斷上升的通貨膨脹,這進一步加劇了局勢。這削弱了貨幣投機中所謂的“套利交易”。套利交易是指投機者以先前的零利率借入大量日元,然後購买美元資產(如科技股)。但日本央行的行動意味着日元借貸成本突然上升,因此美元資產的投機活動有所回落。

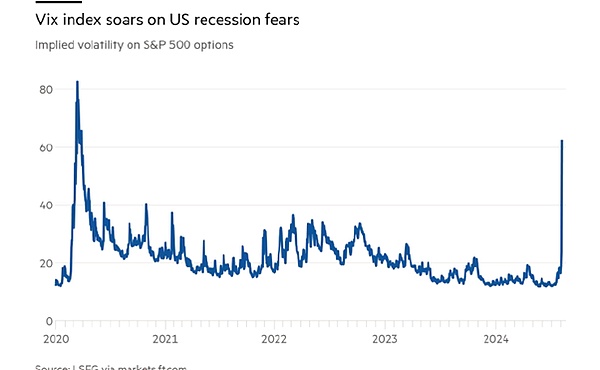

所有這些因素在上周五和隨後的“黑色星期一”達到了頂峰。投資者陷入恐慌——衡量投資者“恐懼”程度的所謂 Vix 指數就體現了這一點。

但這次崩盤是否意味着美國經濟將陷入衰退?自崩盤以來,所有主流經濟學家都紛紛向投資者保證,實際上一切都很好。《金融時報》高呼:“大家冷靜下來!” 大量證據表明,失業率仍然很低,通脹將進一步下降,美國經濟整體仍在增長。

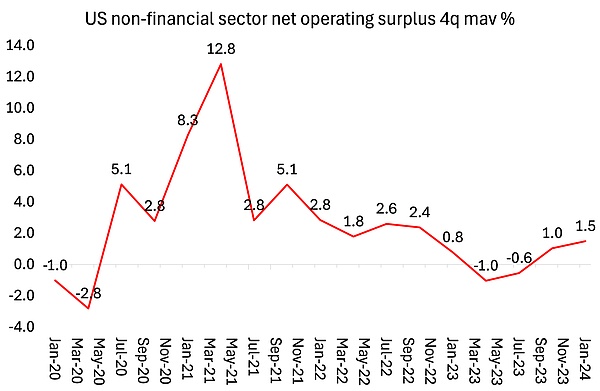

股票市場確實不是“實體”經濟。從本質上講,股票市場價格反映的是投資者對未來利潤和盈利能力的預期(理性或非理性)。利潤才是最終的決定因素。去年此時,美國企業利潤开始萎縮,但此後出現了溫和復蘇。

因此,也許這次崩盤只是一次“調整”,讓股價跌至更接近企業盈利增長的水平。1987 年股市崩盤更嚴重時,情況就是如此。幾周之內,股市就恢復到了新高。

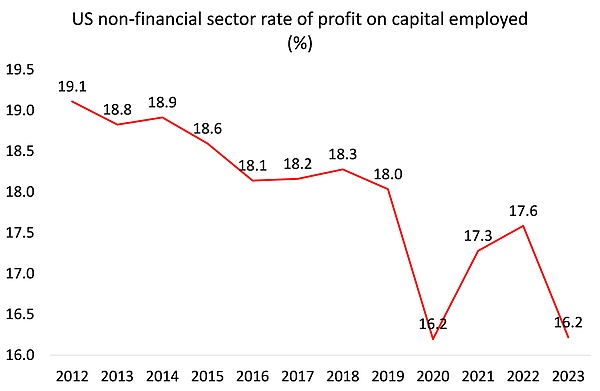

另一方面,非金融部門資本的盈利能力(並非利潤本身)處於 2008-2009 年大衰退結束以來的最低水平。這意味着未來將出現衰退。

現在不是 1929 年,當時股市暴跌,預示着大蕭條的开始。 美國企業的盈利能力已經比 1924 年下降了 13% 以上。 但即使這次股市崩盤目前並不預示着實際產出、投資和就業的衰退,目前的盈利趨勢也表明,衰退最終將在本十年結束前發生。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。