來源:財主家的余糧

美聯儲7月議息會議結束。

維持聯邦基金目標利率在5.25%-5.50%區間不變,減持250億美元/月美債和350億美元/月MBS,與6月議息會議決議維持一致,與市場預期一致。

相比6月份的議息會議聲明,本次美聯儲聲明有以下不同:

1)原來一直評估的就業強勁(strong),現在變成了放緩(moderated);

2)對於通脹的描述,從原來的“處於高位”變成 “某種程度上(somewhat)處於高位”,這是2024年1月以來首次;

3)關於美聯儲雙重使命,從“高度關注通脹風險(highly attentive to inflation risk)”,變成 “關注雙重使命(attentive to both sides of its dual mandate)”。

簡單總結,美聯儲的意思就是——

就業开始放緩,通脹也在下降,我們考慮雙重使命,有可能在下一次會議上降息。

但是,請注意,美聯儲雖然承認了9月份有可能降息,但也還是強調了數據依賴和其他的一些話,例如這句話:

“在對通脹率持續向2%邁進有更大信心之前,不宜降低利率目標區間”。

但我感覺,市場似乎沒有聽見。

議息會議結束之後,美國國債收益率下跌,納斯達克100指數收盤暴漲3%,標普500指數也大漲1.6%,國債收益率下跌,全市場似乎都在爲美聯儲降息即將到來而狂歡。

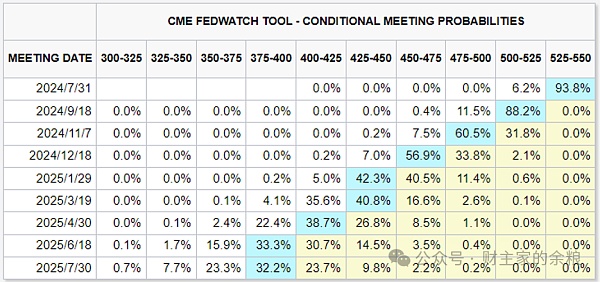

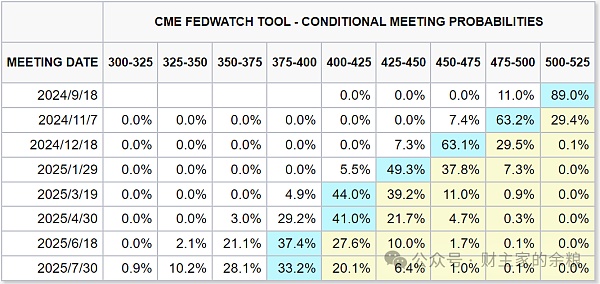

實際上,早在一周之前,市場已經迫不及待的开始爲100%降息定價了。

例如,上周五的時候,CME的利率期貨就顯示,9月美聯儲降息概率100%。

現在,議息會議之後,市場認爲美聯儲放鴿,降息預期更是100%。

這美帝的金融市場,利率期貨市場上周都已經定價9月降息100%了,現在重新確認9月份降息100%,結果,股市還是要借機大漲一波……

想起來以前,美國金融市場已經多次出現類似的情況:

本來,市場已經預期美聯儲某項貨幣政策,然後股市漲一波,定價這種預期;

然後,市場預期美聯儲該政策的概率100%,然後,股市再漲一波,定價100%;

然後,市場預期美聯儲該政策“板上釘釘”,然後,股市再漲一波,定價板釘釘

最後,美聯儲確認實施該政策,然後,股市再漲一波,定價政策落地。

咱也不知道,咱也沒法問,這100%,與板上釘釘,與政策落地,到底有什么區別?

但是,作爲一個投資人,我總是對100%這樣的事情,心存懷疑。

畢竟,這降息的事兒,又不是地球繞着太陽轉的牛頓經典力學,2個月後的事兒,怎么都能100%了?

更何況,牛頓力學在微觀上也早已被推翻,量子力學才是真正的真理,“薛定諤的貓”才是真正的常態,市場怎么能隨隨便便就定價9月份100%降息?

更何況,人家鮑威爾就在剛剛的議息會上也一直在強調,人家是數據依賴,還要看接下來兩個月的數據表現,不管是通脹還是就業,如果出現一定的偏差怎么辦?

美聯儲明明說了,“在對通脹率持續向2%邁進有更大信心之前,不宜降低利率目標區間”,市場爲何置若罔聞?

衆所周知的是,過去的兩周時間裏,以往天天漲、月月漲、連漲了一年多的偉大8科技股(蘋果、微軟、谷歌、英偉達、亞馬遜、臉書、特斯拉、奈飛),居然开始了連續下跌;與此同時,過去1年多一直不斷下跌的中小盤股票卻开始了上漲。

在這種情況下,昨晚美股大型科技股再次一路大漲,難道意味着,美聯儲只要放出降息的調調,偉大8科技又回來了?

我並不這么認爲。

無論什么情況下,美聯儲本身並沒有做出100%降息承諾的情況下,市場卻堅持認爲,9月100%會降息,作爲一個投資者,我始終認爲,這樣是有問題的。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。