TechubNews

個人專欄

剛剛

TechubNews

個人專欄

剛剛

撰文:Mason Nystrom

編譯:Tia,Techub News

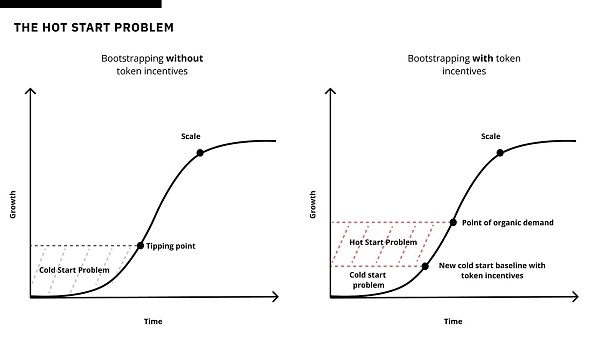

當涉及到創新產品時,代幣(或代幣承諾)已被證明能有效緩解冷啓動問題。雖然投機增加了網絡活躍度,但它也會導致短期流動性和非原生用戶的流失。

從初始階段就通過發行代幣來啓動市場的產品(或在建立足夠的有機需求之前)必須在縮短的時間內找到 PMF(Product-market fit),否則他們就會浪費掉增長武器中被稱爲的「代幣化」的子彈。

我的朋友和投資者夥伴 Tina 將此稱爲「熱啓動問題」,但通過發行代幣的的方式啓動市場其實是在爲初創公司設置了一個時間窗口,初創公司需要在一定時間內找到 PMF 並獲得足夠多的有機吸引力,即需要在代幣獎勵減少時依然能留住用戶/流動性。

通過積分系統啓動的應用也會遇到熱啓動問題,因爲用戶會預期項目方發行代幣。

我非常喜歡「熱啓動問題」的框架,因爲與 Web2 相比,加密貨幣與其不同的核心在於 crypto 能夠利用代幣(財務激勵)吸引流量。

這種策略已被證明是有效的,尤其是對一些 DeFi 協議而言,如 MakerDAO、dydx、Lido、GMX 等。代幣引導也已被證明對其他加密貨幣網絡有效,這在 DePIN(例如 Helium)、基礎設施(例如 L1)和一些中間件(例如預言機)中已被驗證。然而,通過使用代幣這種閃電式擴張的方式來解決熱啓動問題也面臨着一些權衡,比如如何找到混合式的原生吸引力(又名 PMF)、如何處理過早地打光「增長槍」中的子彈的問題,以及如何處理由於 DAO 治理的帶來的挑战(例如籌款、治理決策等)。

選擇加入熱啓動

熱啓動問題在兩種情況下優於冷啓動問題:

在紅海市場(競爭激烈且需求已知的市場)中競爭的初創企業

供給側被動參與的產品和網絡

紅海市場

熱啓動問題的核心缺點是無法確定原生需求,但如果建立了具有強大產品市場契合度時,這個問題會有所緩和。在這種情況下,行動者會在早期推出代幣,以獲取與早期市場進入者競爭的機會。DeFi 中就有很多通過熱啓動(即有效地利用代幣)來开啓新協議的案例。雖然 BitMEX 和 Perpetual Protocol 是第一個提供 perps 的中心化和去中心化交易所,但後來者如 GMX 和 dYdX 利用代幣來快速增加流動性和躋身成爲 perp 賽道的領導者。Morpho 和 Spark 等較新的 DeFi 借貸協議也通過該方式成功獲取數十億的 TVL,即使面臨 Compound、Aave 等先行者的競爭(盡管先行者 Aave(前身爲 ETHlend)仍佔據主導地位)。如今,當出現對新協議的需求時,代幣(和積分)已經成爲流動性引導遊戲計劃的默認選項。例如,流動性質押協議積極利用積分和代幣,以在競爭激烈的市場中增加流動性。

在加密貨幣其他領域,如 Blur 這樣的協議也通過其積分系統和代幣發行展示了在紅海市場競爭的策略。按交易量計算,Blur 已成爲以太坊 NFT 交易的主要場所。

被動與主動的供給參與方

與主動供給網絡相比,被動供給網絡更容易克服熱啓動問題。代幣經濟學的簡史表明,當需要完成被動工作時,代幣在形成網絡效應這一方面的引導作用很大,如質押、提供流動性、以及 DePIN 等。

相反,盡管代幣也成功啓動了 Axie、Braintrust、Prime、YGG 和 STEPN 等主動網絡,但代幣的過早出現往往會混淆真正的產品市場契合度。因此,與被動網絡相比,主動網絡中的熱啓動問題更難克服。

從這些案例中得出的教訓不是簡單的代幣在活躍網絡中無效,如果是爲了活躍度推出代幣激勵,應用和市場必須採取額外措施,以確保代幣獎勵能有機使用並真正能夠推動參與度和留存率等重要指標。一個比較好的例子是數據標記網絡 Sapien ,Sapien 將標記任務遊戲化,並讓用戶質押積分以賺取更多積分。在這種情況下,被動質押有可能充當一種損失規避機制,確保參與者提供更高質量的數據標記。

投機:是功能還是 Bug

投機是一把雙刃劍。如果過早地融入產品生命周期,它可能是一個缺陷,但如果策略性地進行,它也可以成爲吸引用戶注意力的強大功能和催化劑。

選擇在獲得自然流量之前發行代幣的初創公司沒有解決冷啓動問題,而是選擇了熱啓動問題。他們通過利用代幣作爲外部激勵來吸引用戶注意力,這其實是一種賭博,因爲他們期望在投機噪音不斷增加的情況下產品依舊能獲得自然增長。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。