作者:劉教鏈

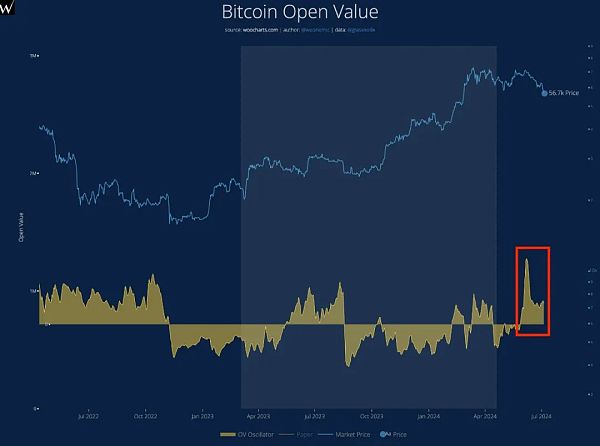

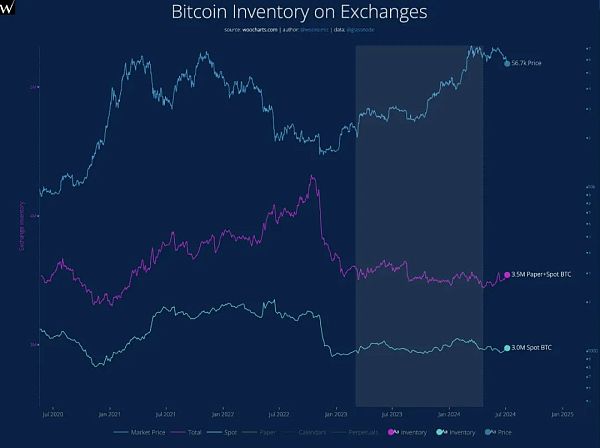

隔夜 BTC (比特幣) 向55k跌落,作勢回補7月5日插針後的自動反彈(53.3k-56.7k)。筆者介紹過Willy Woo的一個數據分析。其指示出,合約市場中存在大量的所謂“紙BTC”,即僅以美元穩定幣爲抵押物合成出來的“虛假”BTC,從而給BTC上漲帶來了巨大的阻力。

因爲美元的理論供應量是無限的,所以“紙BTC”的供應量也是無限的。大量購买力都空耗在了對“紙BTC”的买入上,從而抑制了促進市場真正上漲的購买力。

從上圖中可以看出,紅框處的數據顯示,這一波從72k猛砸到53k,主要的力量就是大量“紙BTC”开單賣空。

據Willy Woo統計:

- 德國政府僅拋售了 9332 枚現貨BTC(真BTC)

- 自最近的72k頂點以來,有高達 17萬枚 “紙BTC” 被合成和賣出!

因此,Willy Woo建議,對於想加槓杆做多BTC的人,最好不要去合約市場上做多,而是借u买入現貨BTC。

兩點原因:

「(1) 任何擁有美元抵押品的櫃台交易員都可以購买期貨,同時你也在制造新的合成 BTC 供應,這就創造了一個看跌的環境。

「(2) 當使用保證金(借入美元)購买現貨時,只有 BTC 持有者才能將其出售給你。這就造成了供應短缺和非常看漲的環境。」

同時,還有一個額外的好處:「在牛市中,用借來的美元或 USDT 爲多頭頭寸提供資金要比用期貨或 perps (永續合約)便宜得多。」

簡單而言:

[1] 买入現貨,只有真正的BTC持有者才能夠賣出給你

[2] 买入合約,任何美元的持有者都可以賣出給你!

第 [2] 項的拋售力量是無限的,因爲美元供應是無限的。

有網友對Willy Woo的說法表示反對。該網友表示:

「如果在期貨上出現淨多頭敞口,不管是 perps 還是 CME,做市商都會投入更多資金購买現貨並做空期貨,以獲取更高的資金/價差(spread) —— 將多頭敞口轉化爲底層標的物。

「BTC價格下跌不是因爲 “合成比特幣”,而是因爲 OG 持有者和礦工賣出的 BTC 多於买入的 BTC。」

Willy Woo反駁道:

「事實上,這是對整個系統的天真看法。你所描述的只是系統的一部分,而且是不太重要的一部分。

「(1)如果有淨多頭需求,流動性提供者就會參與基差交易(basis trade),將現貨流動性傳送到期貨上。我們公司通過一批經理人在任何時候都有 5000 萬至 1.5 億美元的基差交易,我們還跟蹤了近 600 家量化公司。我們的數據顯示,基差交易約佔投注的 25%。

「請注意,基差交易也是淨看跌的,因爲利差(carry spread)是對买入資金的徵稅,而現貨买入幾乎將所有資金都轉移到了市場。

「(2) 現在的主要問題是......定向交易者可以在不擁有 BTC 的情況下出售 BTC。他們可以用美元抵押賣出。

「有大量數據顯示這種影響是真實存在的。

「下圖清楚地表明了這一點。每當开單量增長,“可交易的 BTC” 充斥交易所時,價格就會下跌。

「2021 年的牛市是第一個沒有指數失控(暴漲)的牛市,完全沒有達到正常的高點。這與 “紙BTC” 的顯著上漲有關,因爲賣家只需用美元抵押就可以出售期貨紙幣... 2017 年及之前,只有 BTC 持有者可以出售,而賣方有限,因此出現了指數型失控(暴漲)。」

上述網友則繼續反駁其反駁:

「1. 像 Susquehanna 這樣的 MMs (做市商) 是 BTC etf 的最大持有者,他們正在利用 BTC etf 進行基差交易,因此 BTC etf 並不是最不重要的部分。他們是BTC等價物基金流入/流出的主要驅動力,而BTC市場參與者會通過對他們的虔誠追蹤來判斷市場情緒。

「2. 是的,期貨买家需要支付資金,但這也爲他們提供了現貨無法獲得的槓杆。如果你預計未來 12 個月內BTC價格會翻倍,那么 11% APY 的融資成本就很低了,因爲這可以讓买家控制比現貨高 10 倍的購买力。算下來,與現貨相比,他們的資本回報率要高出 8.3 倍。

基本計算:

100 美元現貨 -> 1 年後 200 美元,或 100 美元利潤。

100 美元 10 倍槓杆,1000 美元 -> 2000 美元 - (1500) * 11% = 1835 美元。爲簡單起見,我們假設當年的成本基礎爲线性,因此 1500美元是 1 千美元和 2 千美元之間的中間值。

1 年後,使用期貨獲利 835 美元,而使用現貨獲利 100 美元,使用相同的 100 美元起始資金,高出 8.3 倍。

「3. 這又回到了我的下一個觀點,即大多數新進入BTC市場的BTC投資者都不是BTC本位者。他們有美元账單要付,希望看到美元利潤。OG 持有者(注:指BTC老玩家) 似乎也喜歡美元利潤,因爲他們一直在拋售,我相信你已經在鏈上看到了。

BTC 被拋售並不是因爲某些邪惡的反向交易者或合成 BTC,而是因爲市場參與者已經通過他們的行動表明,他們希望看到以美元支付账單的回報 —— 而不是持有他們還不能交易的東西,並希望有一天它能上漲。

「4. 是的,期貨允許投機者以美元作爲保證金做空相關資產。但這與其他任何成熟的商品/指數並無不同。如果BTC真的像你這樣的 maxis (最大主義者) 聲稱的那樣有價值和稀缺,a)它應該能夠承受這些正常的市場壓力,因爲其他任何商品/指數都會受到這些壓力的影響;b)你應該慶祝這種做空行爲,因爲如果它們受到壓倒性需求的擠壓,它只會創造更高的买入壓力。

「5. 問題的核心在於,你希望更多的人加入BTC信仰,因爲你是早期採用者。在 ETF 之後,我認爲遊戲已經晚了,我們過去看到的指數型回報已經過去,除非美聯儲瘋狂印鈔,而鮑威爾到目前爲止還沒有表示他要印鈔。

隨着時間的推移,鑑於法定貨幣的通脹性質,BTC的價格很可能還會上漲,但如果它真的像人們喜歡比較的那樣是數字黃金,我們也應該期待其穩定的波動性和與黃金相當的回報率,而對於大多數加密投機者來說,如果沒有期貨和期權形式的槓杆,這就不那么有趣了。」

看到這裏,相信各位讀者已經明白了他們雙方各自的觀點和立場。

但是,當立場出現的時候,也意味着討論馬上就要开始變味了。從就事論事,开始轉入人身攻擊 —— 不是攻擊對方的外貌(互聯網對线不是面對面),而是攻擊對方的立場和動機。

其實仔細一看不難發現,雙方是存在一個一致觀點的,那就是從2021年那一輪牛市开始,有相當一部分增量資金和新韭菜,被分流到了合約和期貨市場,從而造成了現貨市場購买力不足。

Willy Woo通過研究數據,發現“紙BTC”的賣空阻礙了市場的暴漲。根據合約市場的規則,每一張空單,都會對應有一張多單。空頭之所以能夠开空,也正是因爲多頭跑去开多。

以前只有現貨可玩的時候,新入場的投機交易者要想獲利,也只能先买入BTC現貨。但是現在有了期貨合約,他們就可以直接开空,而不需要先买入BTC現貨。

這也正是對线網友說的,自ETF之後,大多數進場的新玩家,都不是長期囤BTC的長线投資者,而是美元本位、希望天天賺美刀的投機交易者。

他們對現貨BTC市場的分流,雖然抑制了BTC在牛市期間大幅偏離中值回歸线的幅度,抹平了暴漲,但是,他們的投機交易也爲這個市場帶來了更充沛的流動性。

總而言之,就是市場更加成熟了。更加成熟,就會以相對更小的幅度暴漲暴跌。這讓期待趁暴漲時狠狠收割一波的人不太爽,但是對於長期持有者而言,則恰恰相反。暴漲只會令加倉成本被大幅擡高,反倒不如穩步上漲,穩穩的幸福。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。