文|讀懂財經

文|讀懂財經

飛天茅台從年初到現在,跌幅近600元。價格跳水害苦了白酒板塊。

以前大家都指望茅台提價給行業高端化留下空間,現在茅台都不堅挺了,白酒高端化邏輯面臨崩塌。中證白酒不到一個月跌了15%,如果和2021年的高點算起,中證白酒跌了近50%。

近乎腰斬的白酒板塊估值已經掉到21倍PE。而20倍對行業有分水嶺的意義,畢竟中證白酒2019年這一波的起飛,正是始於20 倍市盈率。如今白酒重回20倍,投資人可以入手了嗎?

本文持有以下觀點:

1、白酒的實際基本面要比業績表現弱。2019年上市酒企平均經營現金流是淨利潤的1.03倍,但到了2023年經營現金流只有淨利潤的91%。說明有些酒企开始給下遊寬松的賒銷政策,業績並沒有完全轉化爲真金白銀。

2、支撐白酒消費的土壤不在了。白酒風行與特定時期特定人物的偏好相關,現在無論是人口結構的變化還是經濟轉型,都使白酒的需求基本盤出了問題。

3、省級龍頭相對強勢,但長期難逃下行周期。省級龍頭靠省內基本盤以及省外市場擴張保持了成長性。但部分省級龍頭的省外高增長源於放寬了經銷商信用政策,導致庫存酒佔比高企,業績被透支。

/ 01 / 基金經理還在跑

重回20倍的白酒可以抄底了嗎?不妨抄抄作業,看看基金經理怎么做的。

在今年大多數時候,重倉白酒的主動型基金的淨值波動和白酒指數的日收益率之間的相關系數穩定在 92%左右,但到了5月下旬白酒板塊相關系數明顯下降到74%,說明重倉白酒的基金出現了調倉跡象。

基金經理出逃也不難理解,雖然白酒估值回到了2019年的低位,但白酒的基本面也不是那個基本面了。

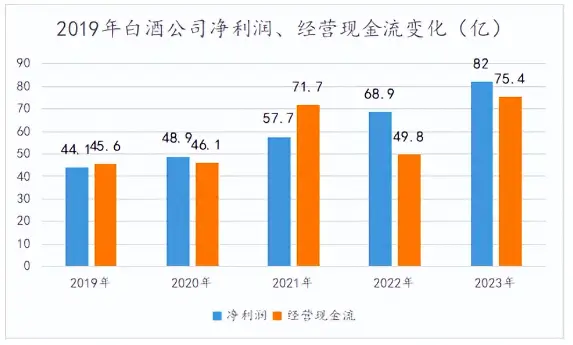

如果只從業績上看,2023年白酒板塊營收同比增速15.9%,淨利潤同比增速19%,和2019年的白酒板塊增速相差不大。但紙面的業績增長並沒有完全轉化爲企業的現金白銀。2019年上市酒企平均經營現金流是淨利潤的1.03倍,但到了2023年經營現金流只有淨利潤的91%。

考慮到白酒企業靠強勢的產業地位,一般都是先款後貨的結算方式,經營現金流應該高於淨利潤才對,但最新的經營現金流只有淨利潤的9成,說明酒企开始給下遊更寬松的賒銷政策。

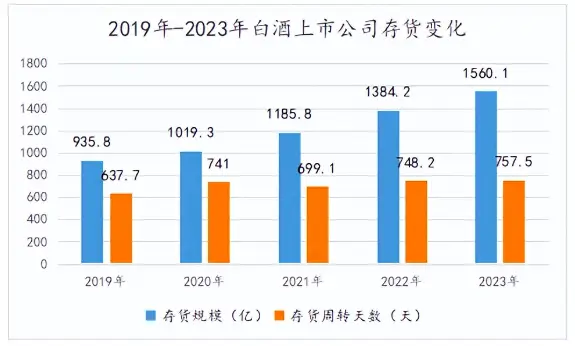

开始給下遊寬松的賒銷政策,是因爲白酒已經形成了堰塞湖,大量庫存積壓在渠道中。2019年-2023年,白酒上市公司存貨規模從935億大幅攀升到1560億。存貨周轉天數也從2019年的637.7天增加到2023年的757.5天。

兩者結合只能說明酒企的貨越來越不好賣了,很多產品沒有留到終端用戶手中,而是留在了經銷商倉庫裏。

渠道壓貨一時爽,一直壓貨火葬場,把貨壓給經銷商雖然還能實現明面的業績增長,但渠道總有撐不住的那天,今年飛天茅台跌幅近600元/瓶,經銷商紛紛踩踏式降價銷售,很多酒商暫停收貨,就是行業庫存破滅的信號。

顯然此時的酒企在渠道埋的雷正在引爆,實在不適合抄底。那爲什么白酒庫存現在开始引爆了?

/ 02 / 支撐白酒消費的土壤不在了

很多投資人喜歡將白酒和可樂對比,認爲兩者成癮性強,用戶粘性高。

可樂是基於基因中對於糖分的渴求,這種需求是一種基因層面上癮性行爲,可口可樂已經用全球用戶和百年增長證明了這一邏輯。

酒精雖然也有成癮性,但並不是所有人的偏好,白酒也還沒證明自己能穿越歷史周期。白酒號稱千年歷史,但它成爲主流也就是這幾十年的事。要知道,直到上世紀50年代前,黃酒的全國產量也是白酒產量的1.5倍。

白酒風行,與特定時期特定人物的偏好相關。基建曾經是拉動我國經濟增長的引擎,而基建競爭同質化,產業利益錯綜復雜,白酒就是拿單工具,被嵌入到了基建產業鏈中。

基建的商用場景也構成了高端白酒的需求大盤,比如茅台商務接待佔比 50%,禮品佔比30%,宴會佔10%,剩余才是自飲等需求。可以說正是基建大潮拉起了白酒的黃金時代。

但現在無論是經濟轉型還是人口結構變化,都使白酒的需求基本盤出了問題。經濟已經從基建拉動轉型到新質生產力。新質市場化程度更高,更少依賴潛規則,更多依賴硬技術,白酒的硬通貨屬性也就減弱了。

說個數據,基建行業用於接待、商務宴請環節的費用通常不低於項目預算的1%。而新質生產力中的計算機行業,業務招待費僅佔營收的0.14%。意味着高端白酒的絕大部分商用場景沒有了。

商用場景少了,自飲需求也很難頂上來。人口結構變化後,年輕人對白酒認可度越來越低。無論那些認爲“年輕人不喝茅台酒,那是他們還沒長大”的人嘴在硬,也無法改變原價幾十元的茅台冰激凌現在9塊9甩賣的現實。

白酒能成爲上一代人的消費偏好,離不开酒桌文化中,白酒作爲一種服從性測試工具帶來的優越感,以及攀比之風帶來的消費品炒作土壤。

但如今經濟降速,中產不再炫名牌,打工人不再炫工資。越來越多人從消費主義幻境中清醒,低欲望的路上的人們越走越多,炒作高檔白酒的土壤也沒有了。

當時代因素褪去後,酒作爲飲品,主要原材料乙醇卻是喝一滴都傷腦的致癌物,也實在不符合現在年輕人的健康追求。

說到底,是人的需求創造市場,然後商家去迎合市場。而不是綁架民族文化,讓人去適應一個老舊的市場。

/ 03 / 白酒資金流向了哪裏?

在今年白酒的頹勢中,板塊分化很嚴重。

A股市值前列的白酒公司大體可分爲三類,全國化名酒如茅五瀘、泛全國化高端酒(有時候也稱二线名酒),如水井坊、酒鬼酒等、強勢的省級龍頭如山西汾酒、古井貢酒等。

其中,茅五瀘股價走勢大體上稍稍領先白酒大盤,省級龍頭表現相對強勢,2月至今,古井貢酒、山西汾酒、迎駕貢酒等股價漲幅依然在10%以上,是同期A股漲幅最靠前的三家酒企。泛全國化高端酒表現最拉胯,水井坊、酒鬼酒跌幅在20%上下。

出現這種差異也不難理解,茅五瀘作爲全國化龍頭,有品牌加持,業績依然能跑贏大盤。而泛全國化高端酒既沒有穩固的省內市場基本盤,在全國化中又競爭不過茅五瀘,業績下滑最嚴重,2023年酒鬼酒營收下滑了30%。

反觀強勢的省級龍頭,本身就牢牢佔據着省內市場基本盤,在這個基礎上又能靠省外市場的逐漸擴張,獲得高於行業的增長,2023年古井貢酒、山西汾酒、迎駕貢酒營收同比增速都在20%以上,跑贏茅台。

雖然增速領先大盤,但在白酒庫存高企的逆周期下省外擴張,省級龍頭的擴張之路也並不如表面業績看的那么順暢。

以山西汾酒爲例,從2017年到2022年,汾酒省外營收增速是省內營收增速的三倍多,省外營收佔比也從39%提高到61%。但汾酒業績有透支之嫌。

2023年山西汾酒庫存商品規模佔存貨比例高達44%。同期貴州茅台只佔4.7%,洋河也只佔到15.8%。庫存商品是待銷售的成品酒,事關產品動銷,庫存積壓越多,公司之後的業績增長也更乏力。

汾酒庫存高於行業是省外擴張太激進,一來,汾酒給省外經銷商放寬了信用政策,並沒有維持白酒業內普遍的“先款後貨”結算模式,而是以賒銷方式給貨。二來,汾酒還允許經銷商用銀行承兌匯票充當貨款支付,減輕了經銷商的現金支付壓力。

由此看來,雖然省級龍頭的業績現在看起來表現尚可,但長期不容樂觀。一個企業可能因爲種種因素階段性的擺脫周期影響,但長期看,它們的命運終究逃脫不了產業周期的地心引力。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。