作者:YASH AGARWAL;來源:DefiLlama 24

推薦寄語:

「2023 年大家在 Solana DeFi 的墳墓上跳舞,2024 年 Solana 攜 meme and 空投的狂熱強勢回歸,一切的一切都向前邁進了一大步。本文深度探究了當前 Solana DeFi 的所有類別現狀及趨勢,涉及 100+ 值得關注的項目。enjoy。」

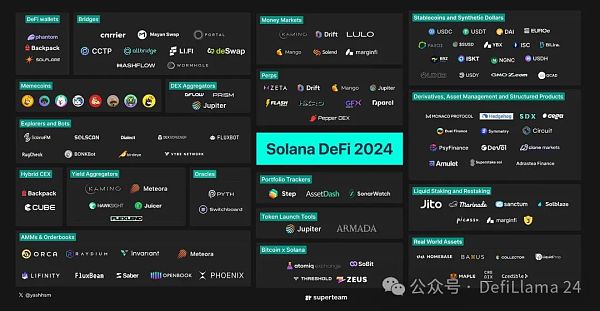

38 億美元 +TVL。25 億美元+每日交易量。在 memecoin 狂熱和空投狂潮的推動下,Solana DeFi 強勢回歸!

雖然 2023 年對 Solana DeFi 來說似乎是平靜的一年,但這一年卻至關重要。今年伊始,許多人在它的墳墓上跳舞,宣布 Solana DeFi 死亡。然而,最終 Solana DEX 的周交易量超過了以太坊 DEX!

這是由大約 50 個頂尖團隊實現的,這些團隊由藍籌協議領導,如Marinade、Phoenix、Jito、MarginFi、Kamino、BlazeStake、Solend、Jupiter、Meteora、Orca、Raydia、Lifinity 和 Drift,他們在熊市期間進行建設。現在,Solana DeFi 擁有 100 多個優質項目。

去年,在最低點之一(SOL 是 20 美元),我們寫了一篇題爲“2023 年 Solana DeFi”的文章,我們在那篇文章中提出的許多論點取得了成果,並得到了社區的高度贊賞。受前一篇文章的啓發,爲 2024 年寫了同樣的文章——將其分爲兩部分:

1.Solana DeFi 的現狀。

2. 爲 Solana DeFi 構建什么?

在本文的第 1 部分,我們將簡單介紹 Solana DeFi 的概述,了解各種 DeFi 類別,並簡要討論各種 Solana 項目,最後對後續內容進行總結。閱讀完本文後,您將獲得有關 Solana DeFi 的所有必要見解。

如果有人詢問 Solana 發生了什么或頂級 Solana DeFi 項目,請向他們轉發這篇文章。只有見解,沒有泡沫。

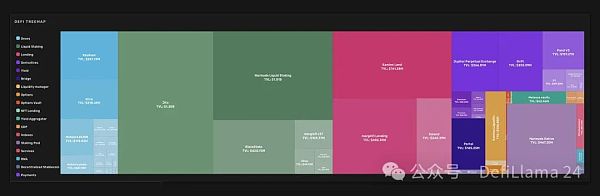

雖然整個 DeFi 生態系統因 FTX 崩潰而遭受重創,但 Solana DeFi 在 2023 年初暴跌至區區 2 億美元 TVL 時尤其被宣布“死亡”。直到 SOL 價格开始再次上漲至 2 億美元之前,其 TVL 一直保持在 3 億美元左右。十月底。在過去四個月中,TVL 已飆升至令人印象深刻的 33 億美元,這主要是由 SOL 價格推動的。約 25 億美元的健康穩定幣市值也很好地表明了生態系統中可用的流動資金。

Solana DeFi 概覽(截止 2024 年 3 月 14 日)

Solana DeFi 概覽(截止 2024 年 3 月 14 日)

資本效率最高的連鎖店:

從去年开始流行,而 TVL 可能是一個虛榮指標;DeFi 速度(每日 DEX 交易量/鏈的 TVL)是 Solana DEX 真正佔據主導地位的一個指標。

在熊市中,“Only possible on Solana”(OPOS)這句話成爲社區內廣泛的战鬥口號,但究竟是什么讓 Solana 當之無愧這個稱號呢?簡單的答案在於其低費用和高吞吐量。

低費用和高吞吐量使 OPOS 成爲可能,例如:

1. 鏈上訂單簿:兩個訂單簿持續處理超過 1.5 億美元的交易量,由於下達和取消訂單的頻率很高,這一壯舉在以太坊甚至第 2 層上都不可行。此外,像 Zeta 這樣的永續訂單簿就是 OPOS 的例證。

2. Jupiter 等 DEX 聚合器:Jupiter 上的 100 美元訂單被拆分,通過 4-5 個 DEX,然後重新組合。在像 Arbitrum 這樣的 Layer 2 平台上,這個過程會產生超過 20 美元的費用,這使得它不切實際。

3. 任何高頻的事情:比如重新平衡、更快的清算等等。

雖然像 Aptos 和 Sui 這樣的 Move 鏈也提供高吞吐量和低費用,但隨着第 2 層解決方案變得更加經濟實惠以及 Monad 等並行 EVM 的出現,這些優勢可能不再是排他性的。然而,Solana 充滿活力的社區及其高素質的建設者,確實使其與衆不同。

memecoin 現象完美地展現了社區/文化與高吞吐量/低費用的綜合能力。考慮一下:如果你購买 1000 美元的貓幣,你愿意爲每次交易支付 100 美元的費用嗎?Solana 使用戶能夠以低至 1 美元的價格進行,並得到快速交易速度、Jupiter 等無縫橋接前端、高效 DEX 和充足流動性的支持。

爲什么 Solana 空投如此被大肆宣傳?這是因爲 Solana 是一群才華橫溢的建設者家園,誰不想抓住機會種植他們潛在的高 FDV 代幣呢?

就像其他任何 DeFi 生態系統一樣,Solana 擁有廣泛的分支,大部分 TVL 貢獻來自 LST、DEX、借貸平台和 Perps。

Vybe 上 Solana DeFi TVL 的圖表

Vybe 上 Solana DeFi TVL 的圖表

就像其他任何 DeFi 生態系統一樣,Solana 擁有廣泛的分支,大部分 TVL 貢獻來自 LST、DEX、借貸平台和 Perps。

讓我們深入研究每個 DeFi 類別,分析它們的優勢、局限性和存在的機會。我們將嘗試按時間順序進行,遵循典型的 DeFi 用戶旅程——從初級到高級;還提供了一些 alpha 提示。

錢包和橋梁:

從錢包开始,錢包之战現已集中到三個對 DeFi 最友好的錢包,每個錢包都配備了 DeFi 所需的所有功能:Backpack、Phantom 和 Solflare。Phantom 的瀏覽器功能是 DeFi 應用和代幣的優秀發現工具。

在互操作性領域,Wormhole 作爲主導消息傳遞層脫穎而出,支持在 Solana 和超過 25 個其他鏈之間發送消息。Wormhole 支持幾個主要的橋梁:

Portal Bridge(由 Wormhole 團隊开發)——最古老的橋梁之一,歷史價值超過 400 億美元,但用戶體驗非常差。

Mayan Finance — 增長最快的橋梁之一,具有基於 Solana 構建的跨鏈交換協議,允許在 Arbitrum、Polygon、Optimism、Avalanche 和 BSC 等鏈之間進行本機資產交換。

Allbridge — 另一個基於流動性池的橋梁,促進 Solana 和以太坊、以太坊 L2、BNB Chain 和 Tron 之間的連接。

橋接聚合器 LiFi 也已進入 Solana,爲 Phantom 的跨鏈交換器提供支持,同時將 Solana 集成到其橋接聚合器前端 - Jumper 中。目前,該系統由 Allbridge 提供支持,並計劃納入更多橋梁。

deBridge 是最快的橋梁之一,具有基於意圖的架構,由自己的消息傳遞層提供支持。Hashflow 和 Carrier 是另外兩個橋,盡管它們使用頻率較低。

Circle 的 CCTP 也定於 2024 年 3 月下旬推出,上述一些橋梁作爲啓動合作夥伴。這將使任何人能夠以非常低的固定費用橋接任意金額的 USDC,從而顯着提高橋接流動性。LayerZero 在第二季度的推出也備受期待;這可能會改變 Solana 上的跨鏈應用程序,因爲 LayerZero 擁有比 Wormhole 更大的生態系統和社區。

Jupiter 還开發了電橋比較器來幫助用戶選擇最佳的電橋。但是,它僅促進從以太坊到 Solana 的傳輸,並不包括所有橋梁。

用戶提示 — 與 Solana 之間的橋接:對於以太坊、Sui 和 Aptos,請使用 Portal 橋。對於以太坊 L2,比較 Jumper、deBridge 和 Mayan。

現貨 DEX:

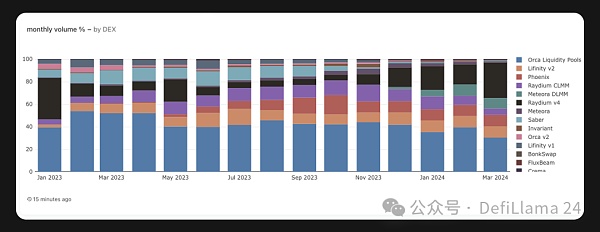

Solana 的 DEX 日交易量達到了 2-30 億美元的峰值,周交易量達到了 120 億美元,月交易量達到了 280 億美元——在良好的日子和幾周裏,對以太坊發生了翻天覆地的變化。約 60% 的 DEX 總交易量由 Jupiter 提供,Jupiter 是 Solana 上領先的 DEX 聚合器,也是該平台上最大的 DeFi 項目。使用 Jupiter 作爲案例來透析 2 月份 DEX 交易活動:

1. 交易量排名前 10 的代幣主要是:

a. 約 82% 的藍籌代幣 – SOL、USDC 和 USDT。

b. ~10% 的 meme 幣——WIF、MYRO、SILLY 和 BONK。

c. ~6% LST — JitoSOL、mSOL 和 bSOL。

2. 獨特的錢包:超過840K | 總交易量:超過 2900 萬筆。

與 Uniswap 佔據主導地位的 EVM 生態系統不同,Solana 的現貨 DEX 仍然具有高度競爭力,頂級 DEX 激烈爭奪市場份額。Orca 在年初佔據了超過 50% 的市場份額,盡管市場份額略有下降,但仍然是領先的 DEX。Raydium 和 Openbook 的銷量非常可觀,尤其是在 meme 幣流行期間。

Solana DEX 之間爭奪市場份額的激烈競爭

Solana DEX 之間爭奪市場份額的激烈競爭

DEX 聚合器:

Jupiter 不僅在 Solana 內部,而且在整個加密貨幣領域都是無可爭議的領導者,超過了 1inch 和 Matcha 等 EVM 同行。Jupiter 是首要的 Solana 聚合商,管理着大約 80% 的貿易流量(排除機器人活動後)。這與以太坊主網形成鮮明對比,以太坊主網的很大一部分交易仍然通過 DEX 前端進行,並且多個聚合器共享約 40-50% 的訂單流。

Jupiter 利用其復雜的路由算法 (Metis),在 30 多個集成 DEX 中確定最佳價格,它還提供以下功能:

1. 限價訂單——通過使用填充機器人以預定價格購买/出售。

2. 平均成本 — 促進在設定期限內定期購买或出售代幣。

對於开發人員,Jupiter 提供了支付 API(允許商家接受任何代幣付款,同時接收 USDC 的最終金額)和終端功能(使任何 dApp 能夠在其界面中合並交換功能)。迄今爲止,Jupiter 已促成超過 1000 億美元的交易量。

Prism 是該領域的一個 OG 協議,還具有 DEX 聚合器(與 Jupiter 相比,其交易量微不足道)以及 Prism Pro(Openbook 交易的前端)。它計劃將其聚合器开源。

Dflow 成爲 Jupiter 的潛在競爭者,它是由一支強大的團隊創建的(去年獲得了 550 萬美元的資金,此後可能還會有更多資金)。Dflow 开發了一種類似於 Jupiter 的路由算法,名爲 Segmenter,具有顯着的產品區別:

1. 移動優先的方法和集成的非托管錢包。

2. AMM 等流動性場所的機制,用於識別有毒訂單流(例如機器人活動和高頻交易公司)並對其應用更高的費率。

盡管尚未完全投入運營,Dflow 已激活存款並正在運行積分計劃,暗示可能很快就會推出代幣。如果他們能夠從木星手中奪走任何重要份額,那將會令人興奮不已。

CLOB(中央限價訂單簿):

CLOB 代表鏈上訂單定位系統 (OPOS) 的第一次迭代。Solana 上首批主要 DeFi 項目之一是由 FTX 發起的 Project Serum,該項目推出了第一個完全鏈上的訂單簿,在整個生態系統中擁有統一的流動性。Project Serum(以及 FTX)在激發 Solana DeFi 領域的最初勢頭方面發揮了關鍵作用,吸引了衆多項目加入該平台,這些項目現在被認爲是 Solana 生態系統中的藍籌股。重要的是要在應有的時候給予承認和贊揚。

FTX 崩潰後,DeFi 社區分叉了 Serum 代碼,將其轉變爲公共資產,並將其重新命名爲 OpenBook。OpenBook 很可能是 Solana 最被低估的公共資源,每天維持 50-1 億美元的交易量,不收取交易費用,並允許在無需許可的情況下創建市場。有關 Openbook 的更多信息,請閱讀我之前寫的一篇文章。

傳送門:https://tinyurl.com/24paeccr

然而,目前 Solana 上最著名的訂單是由強大團隊打造的 Phoenix,每日交易量在 100-1.5 億美元之間。目前,它運營有許可的市場(計劃過渡到無需許可的模式),其大部分交易量來自 SOL/USDC(約 70%)、SOL/USDT(約 10%)和 BONK/USDC 等交易對 (~10%)。

與 OpenBook 相比,Phoenix 提供:

1. 即時結算(即無需曲柄)。

2. 更精簡的鏈上數據,例如市場事件(例如限價訂單的下達和取消、訂單成交)以及更緊湊的鏈上账戶規模。

Root Exchange 是構建在 Phoenix 之上的另一個用戶界面,爲限價訂單提供增強的功能。

AMM:

盡管訂單簿不斷創新,但排名前四的 Solana AMM 仍然主導着大部分交易量。

Orca — Orca 受到 Uni v3 的啓發,已成爲集中流動性自動做市商 (CLAMM),目前是 Solana 上最主要的 DEX,專注於开發生態系統的基礎流動性。截至 2024 年迄今,Orca 已促成超過 260 億美元的交易量,產生超過 4000 萬美元的有限合夥人費用。它致力於成爲最用戶友好的流動性集成平台,具有开源和經過驗證的智能合約部署。

Raydium——與其他 CLAMM 不同,Raydium 還利用了 CLOB(即 Openbook),採用混合模型。此外,它支持無需許可的農場,允許任何人創建一個池並引導代幣的流動性。這一功能使得 Solana 上推出了數千個 meme 幣,使 Raydium 成爲 meme 幣發行的首選 DEX。

Meteora — Meteora 的 DLMM(動態流動性做市商)系統以 Trader Joe 的流動性手冊爲模型,將資產對的流動性安排到不同的價格區間。每個箱都由特定的價格和流動性金額定義,消除了該箱內發生的掉期滑點。

Meteora 的 DLMM 可以被視爲訂單簿和 AMM 之間的混合體,因此需要主動提供流動性,並允許基於現貨(均勻分布)、曲线(低波動性的集中方法)和买賣等策略進行不同的流動性分配 (高波動性的逆曲线分布)。這對於有限合夥人的動態費用獲取特別有幫助。即有限合夥人在高波動時期賺取更多費用。

除了 DLMM 之外,Meteora 還提供 AMM 礦池(以前稱爲 Mercurial 礦池),其中包括動態礦池、多代幣礦池以及 FX 和 LST 礦池。

Lifinity — 該平台作爲基於 Oracle 的 AMM 運行。與其他依賴套利者進行價格調整並使用礦池資產余額進行定價的 DEX 不同,Lifinity 聘請了自己的做市商。此外,它不依賴於 LP 的流動性,而是利用協議擁有的流動性(PoL),將產生的收入分配給其代幣持有者。例如,在上一個月度周期中,它產生了大約 55 萬美元的收入。在所有 AMM 中,Lifinity 作爲 OPOS 和資本效率最高的 DEX 脫穎而出,日交易量達到 100-2 億美元,TVL 僅爲約 80 萬美元(總 TVL 約爲 750 萬美元,包括做市商)。

Fluxbeam 是唯一一家專門從事代幣擴展的 AMM,即將推出其啓動板。其他 AMM,如 Invariant 和 Saber(現在的 SaberDAO)可能沒有那么積極地开發,但仍然佔有很大的數量。

混合交易所:

Backpack Exchange —— 由 Backpack 和 Mad Lads 背後的團隊开發的中心化交易所。它受迪拜 VARA 監管,即將獲得更多許可證。該交易所目前提供現貨交易,並計劃很快推出保證金交易、衍生品和交叉抵押品期權。在對潛在快照的預期刺激下,它已成功吸引了超過 7000 萬美元的存款。

Cube Exchange — 另一個中心化交易所,由 Solana Labs 團隊前成員創建。它的延遲僅爲 0.2 毫秒,低於幣安(5 毫秒)。該交易所維護着一個鏈下訂單簿,而結算則在 CubeNet 上執行,這是一個元 L2 區塊鏈,據報道是 SVM 的一個分支。

我的預測:

1. 訂單簿將繼續獲得市場份額,尤其是藍籌資產對。

2. 隨着交易前端變得更加社交化(例如 Bonkbot、Fluxbot 或 Dialect),DEX 的專業化將會增強。

鑑於代幣發行熱潮,Solana 生態系統有兩種代幣發行工具:

1. Armada——該平台提供了一套开源協議,涵蓋代幣發行的三個關鍵方面:代幣發行(可定制的拍賣和基於池的發行)、流動性供應(通過 CLMM 金庫)和 Tokenomics(自動協議獎勵分配和 代幣質押)。Flowmatic 和 Pepper 等項目是首批通過 Armada 推出的項目之一。

Jupiter 的 LFG Launchpad — Solana 上的頂級 DeFi 項目也利用其現有的生態系統和社區建立了一個 Launchpad:

1. 具有由 MeteoraAG DLMM 提供支持的可定制啓動池。

2. 提供完整的交易功能,重點關注預購流程和價格發現。

3. 包括對通過 JUP DAO 啓動的項目進行投票的機制。

Zeus 和 Sharky 等項目是首批通過 Jupiter 啓動的項目之一。

Solana 資產:

Solana 上的資產(或代幣)可大致分爲:

1. SOL 和 LST

2. JUP、RNDR 等項目代幣

3. memecoin

4. 穩定幣和 RWA

MemeCoins:

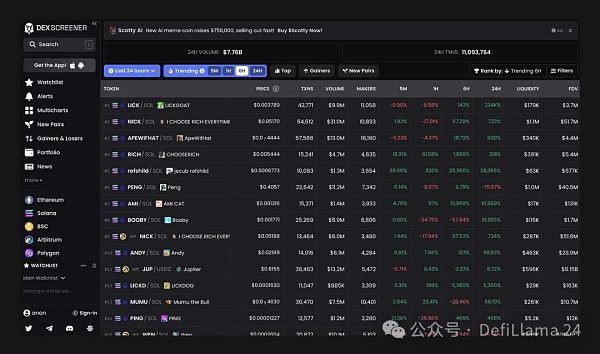

memecoin 是金融類固醇的文化。它們是 Solana 上 DEX 的命脈,並引起了廣泛關注。許多人猜測,我們可能正在經歷 Memecoin 超級周期,而 Solana 將引領這一潮流。

Solana 已成爲 memecoin 的代名詞,因爲:

1. 一個有趣的社區,擁護統一的 meme 文化,由 Ansem 等影響者領導。

2. 低成本和快速的交易促進了包容性,無需在交易前在心理上考慮天然氣費。

3. 通過 Jupiter 等聚合器進行 memecoin 交易的無縫用戶體驗,並得到 DEX 強大流動性的支持。

這是 memecoin 愛好者的典型旅程:

1. 發現 Orca 或 Raydium 上新上市的礦池,從朋友或 Twitter 上了解 memecoin,或者從 Ansem 團隊獲取見解。

2. 使用 DEXScreener 和 Birdeye 查看 memecoin 的圖表和統計數據 - 最好的部分是兩個平台都將 Jupiter 集成到其界面中,允許用戶直接投資 memecoin。人們還可以使用 Rugcheck 對代幣的風險參數進行快速檢查。

3. 持續監控您的投資組合並與朋友分享您的發現!

“把賭注押在零售業”這句諺語是正確的——而零售業的代表就在 Solana 上。 所有趨勢代幣都是 DEXSCREENER 上的 Solana memecoin

所有趨勢代幣都是 DEXSCREENER 上的 Solana memecoin

我的預測:

1. 文化將變得更加可替代——我相信 memecoin 作爲“代幣化文化”,比 NFT 提供更大的流動性和包容性,爲它們提供了顯着的優勢。

2. 垂直 memecoin 平台將會出現;例如,一個政治平台,包含所有與政治相關的模因幣,如 Tremp 和 Boden。Memecoin 將帶領我們進入所承諾的“元宇宙”。

用戶提示 - 投資組合跟蹤器:

Solana 支持三種主要的投資組合跟蹤器(或地址跟蹤器):Step Finance、Sonar Watch 和 Asset Dash。雖然 Sonar Watch 在 DeFi 集成方面表現出色,但對於那些尋求移動友好選項和更好的 NFT 支持的人來說,Asset Dash 和 Step Finance 更受歡迎。對於分析或監控任何錢包,這些投資組合跟蹤器以及 Phantom 的手表錢包功能非常有用。與兩個主要瀏覽器 Solscan 和 SolanaFM 相比,SolanaFM 在事務分析方面要先進得多。

穩定幣:

Solana 現在擁有多種由法定貨幣支持的穩定幣。

美元 – USDC、USDT、USDP、USDY、ZUSD

歐元 – EURC、EUROe、VEUR

GYEN、QCAD、 VCHF、TRYB、 ISKT、BRZ、Etherfuse CETES、NGNC

目前,Solana 的穩定幣市值約爲 25 億美元,其中 USDC(67.5%)和 USDT(31.5%)佔據大部分市場份額,其次是其他市值均低於 1000 萬美元的長尾穩定幣 。盡管最近推出了許多法幣支持的穩定幣,但除了 USDT 和 USDC 之外,大多數其他穩定幣都面臨着流動性低和 DeFi 集成有限的挑战。爲了解決這個問題,Meteora 推出了外匯池(目前僅適用於 TVL 爲 2 萬美元的 EURC - USDC 池),該池仍處於初期階段,但代表了朝着正確方向邁出的一步。

UXD(由超額抵押貸款頭寸、現實世界資產和 Delta 中性頭寸支持)和 USDH(由 CDP 支持)是 Solana 上的兩種去中心化穩定幣。

外匯市場規模巨大,每日交易量超過 6 萬億美元。具有充足流動性的法定支持的穩定幣的可用性可以爲通過訂單簿和 AMM 建立鏈上現貨外匯市場鋪平道路。設想這樣一個場景:商家可以接受 USDX 付款並立即將其轉換爲 YENX,而 Jupiter 通過多個流動性場所路由交易。遲早有人會在 Solana 上建立現貨外匯交易平台。

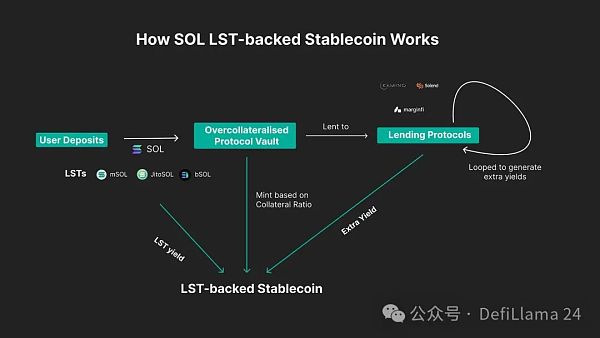

Solana 上還將推出兩種由 LST 支持的穩定幣——MarginFi 的 YBX 和 Jupiter 的 SUSD。這些本質上是 CDP 穩定幣,但利用 LST 作爲抵押品(相當於 Lybra 的以太坊 eUSD 和 Prisma 的 mkUSD)。

我的預測:

1. 受到 Ethena 的啓發,有人會开發 UXD v2(鏡像 UXD 之前的模型,類似於 Ethena)。

2. DeFi 穩定幣機制將變得越來越創新,以尋求爲持有者提供收益並增強借貸頭寸的流動性。

用戶提示——並非所有穩定幣都是一樣的。法幣支持的穩定幣通常是最安全的,而其他 DeFi 穩定幣(通常被稱爲“合成美元”)帶有固有的 DeFi 風險,最適合 DeFi 應用。在持有任何大量穩定幣之前,請務必驗證流動性和可贖回性。

在最近擴展比特幣的努力中,多個項目已开始創建比特幣 <> Solana 互操作性解決方案,以通過 Solana 實現比特幣的無縫使用:

1. Atomiq — 一種跨鏈 DEX,促進 Solana 資產(SOL 和 USDC)與比特幣(鏈上和閃電網絡上)的交換。他們的支付演示非常具有創新性,展示了在接受 BTC 的商店中進行 Solana 到比特幣的交易。

2. Zeus Network — 連接 Solana 和比特幣的开放通信層。它引入了 zBTC(BTC 的打包版本),允許用戶在 Solana 上質押或出借以賺取收益。該項目有雄心勃勃的計劃,包括將 BTC 深度整合到 Solana 的 DeFi 生態系統中,提供 BTC 支持的穩定幣、Solana 和比特幣之間的跨鏈借貸、Stacks 等第 2 層集成等。

3. Sobit Bridge — SoBit 充當代幣橋,用戶可以通過將 BRC20 代幣存入 SoBit 特定地址來啓動橋接過程。該平台驗證這些存款,然後在 Solana 上鑄造等值的代幣。

這些舉措仍處於起步階段,尚未全面啓動。Threshold Network 的 tBTC 還在 Solana 上提供了比特幣的代幣化版本,由 Wormhole Crypto 提供支持。

如需更多見解和預測,請查看我關於比特幣 x Solana 論文的帖子!

傳送門:https://twitter.com/yashhsm/status/1739658770941129094?s=20

現實世界資產(RWA):

通證化 RWA(真實世界資產)將鏈下金融資產帶入鏈上。例如,房地產、私人信貸、國庫券、綠色債券、黃金和其他商品。

除了穩定幣之外,Solana 還擁有廣泛的 RWA,包括:

1. 代幣化國庫券(Ondo 和 Maple Finance)

2. 房地產(Homebase 和 Liquidprop)

3. 實物商品(BAXUS 和 CollectorCrypt)

4. 私人信貸(Credix 和 Credible)

我的預測:

1. DeFi 可組合性:例如,持有者可以通過將美國國債代幣化、將其用作 DeFi 借貸市場的抵押品、借入穩定幣、購买更多國債並重復這個循環來獲得更高的收益率。這種場景只是一個例證:將真實世界資產 (RWA) 集成到 Solana DeFi 生態系統中爲創建有價值的新產品打开了大門,其中一些產品只能通過加密原生機制才能實現。

2. 拓展更多的資產和市場,將爲 DeFi 引入更多優質的代幣化資產。

我撰寫了一篇關於真實世界資產的綜合文章,其中概括了 Solana 上的所有 RWA 以及我的論文。

傳送門:https://tinyurl.com/2dae28ts

LST(流動質押代幣)

在 Solana 上,約有 40 萬錢包抵押了他們的 SOL。作爲一種資產類別,流動質押代幣(LST)對協議總鎖定價值(TVL)的貢獻最大。採用任何借貸協議,您都會看到 LST 在 TVL 中佔主導地位。然而,與以太坊相比,Solana 的 LST 採用率仍然較低,佔 SOL 總供應量的 4-5%,而以太坊的質押率高達 24%,令人印象深刻。雖然大多數 LST 提供相似的收益率,但正是二級市場流動性較高和 DeFi 中更廣泛的實用性使它們脫穎而出。在 DeFi 整合方面,貨幣市場佔據主導地位,Solend、Kamino 和 Marginfi 等平台成爲 LST 活動的中心樞紐,部分原因是對空投的預期。

在 Solana 上,所有 LST 都會產生收益,這意味着它們的價值隨着收益的增加而增加。相比之下,像 Lido 的 stETH 這樣流行的以太坊 LST 每天都會進行變基(這意味着您錢包中的 stETH 數量不斷增加,而價格與 ETH 大致相同)。

1. Marinade [mSOL]:Marinade 是 Solana LST 協議的先驅,成立於 2021 年,由 Solana 黑客馬拉松上的兩個團隊合並而成。該項目於 2021 年 11 月推出了 MNDE 代幣,並於 2022 年 4 月過渡爲鏈上 DAO。其 TVL 分布在:

a. 原生質押(3.5 SOL 時爲 35%)

b. 流動質押(6.72 SOL 時爲 75%)

Marinade Native 脫穎而出,因爲它爲機構提供了直接向去中心化精選的表現最好的驗證者進行質押的選擇,而無需暴露智能合約,這吸引了那些對參與 DeFi 猶豫不決的人。

2. BlazeStake (bSOL):由一位名爲 solblaze 的匿名开發者發起,在代幣激勵獎勵和廣泛的 DeFi 集成的推動下,BlazeStake 迅速獲得了關注,在不到一年的時間裏積累了 270 萬 SOL(約 4 億美元)的 TVL。這種方法爲 bSOL 持有者提供了額外的收益機會。

3. Jito (JitoSOL):雖然 Marinade 最初處於領先地位,但到 2023 年底,Jito 已成爲一個強大的競爭對手,部分原因是它有效地利用積分和空投來提高知名度。JitoSOL 因專注於 MEV 而脫穎而出,將 SOL 委托給支持 MEV 的高質量驗證器。這些驗證者配備了 Jito Labs 的軟件,通過拍賣區塊空間來獲得額外的 MEV 獎勵,而 Jito 將其作爲額外的 APY 重新分配給用戶。

Jito 提升收益 = 標准質押收益 + MEV 獎勵

Jito 的 Stakenet:當我們使用任何 LST 解決方案質押 SOL 時,質押程序由熱錢包操作,該熱錢包由鏈外機器人管理,該機器人決定:

- 添加或刪除驗證器

- 委托或取消委托權益

這引入了中心化風險。Stakenet 通過將所有委托邏輯轉移到鏈上來解決這個問題,將以前可信且不透明的系統轉變爲透明的系統。

最近,由於三明治攻擊的增加,Jito Labs 暫停了 Jito Block Engine 提供的 mempool 服務。這一決定在社區內引發了不同的反應,一些人贊賞 Jito 的積極立場,而批評者則認爲這可能會導致私人交易,並可能會开發一個新的私人內存池作爲回應。

雖然 LST 代表一種用例,但 StakeNet 對於重新抵押網絡、液體重新抵押協議、預言機網絡等場景尤其有趣。在這些情況下,StakeNet 可以在主動驗證服務 (AVS) 和高性能節點運營商的去中心化網絡中自主分配資產。它結合了兩個領域的優點:自動化(通過將流程轉移到鏈上)和治理(允許通過治理設置配置參數)。

存在許多其他 LST,由單獨的驗證者操作,其中一些試圖使自己與衆不同。例如,LaineSOL 和 CompassSOL 一直在 MEV 的幫助下提供更高的質押獎勵。如需比較 APY 和活躍權益,請查看此列表。

傳送門:https://solanacompass.com/stake-pools

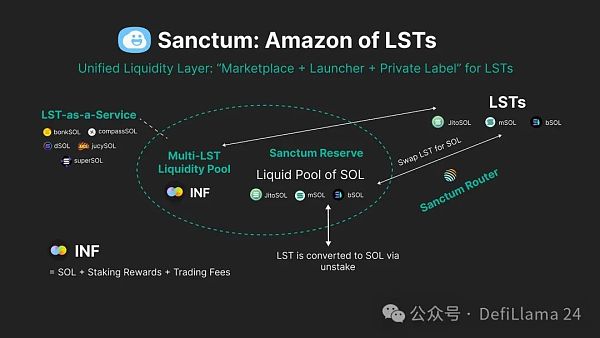

Solana 上的 LST 面臨流動性挑战,這就是爲什么只有三種主要的 LST(JitoSOL、mSOL 和 bSOL)。規模較小的 LST 面臨着流動性分散的問題,而 sainttum 則解決了這個問題。

Sanctum - 統一 LST 流動性:

OG 團隊之一的一個有趣項目幫助 Solana Labs 構建了 SPL 權益池計劃,並推出了第一個 SPL 權益池 Socean。

爲了解決流動性,Sanctum 打造了兩大產品:

1. Sanctum Reserve – 作爲儲備的液體 SOL 池。這使得所有 LST 都可以立即取消質押,無論大小。到目前爲止,已經從 Sanctum Reserve 中提取了 60k SOL 用於即時取消質押或 LST-SOL 互換!

2. Sanctum Route — 與 Jupiter 一起構建,即使兩個 LST 之間通常沒有路线,它也允許從一個 LST 轉換到另一個 LST。這通過允許小型 LST 使用 Sanctum 儲備池獲取更大 LST 的流動性來統一 LST 流動性。它促成了歷史交易量超過 3.8 億美元。

但它如何交換 LST 呢?它簡單地假設所有 LST 都可以在下一個 epoch 中兌換爲 SOL,並且 LST 的價格源自區塊鏈本身(基於其累積的收益率)。

Sanctum還推出了另外兩款產品:

a. Sanctum LST — 驗證者現在可以啓動自己的 LST,事實上,已經有 6 個新的驗證者加入:bonkSOL、compassSOL、dSOL、jucySOL、pwrSOL 和 superSOL。

爲什么驗證者會選擇 LST 而不是普通的質押?

‧ 通過 Sanctum,這些 LST 的存款、提現和管理費爲零。

‧ 更多 DeFi 整合,可能會提高利益相關者的收益,並有可能推出代幣並啓動整個生態系統。

對 Solana 生態系統的好處:

‧ 當 LST 集成到 DeFi 中時,可以顯着提高 TVL。

‧ 這也降低了 Solana 的傳染風險,因爲沒有任何一個 LST 會壟斷市場。

b. Sanctum Infinity — 一個多 LST 流動性池(自動做市商或 AMM),允許池中所有 LST 之間進行互換。其運作方式如下:

‧ 用戶將任何(列入白名單的)LST 存入 Infinity。

‧ 他們收到 INF 代幣(代表 LST 本身),從礦池中獲得質押獎勵和交易費用。

‧ 所有 LST 都可以共享 INF-USDC 和 INF-SOL 的流動性,或者通過 INF 從任何其他 LST 對獲取流動性。

例如,JitoSOL 可以先通過鏈上收益率計算兌換爲 INF,然後再兌換爲 USD 或 SOL。這樣,INF 可能成爲 Solana 上流動性最強的 LST 之一。將 INF 視爲 LST,但會從池中增加交易費用。

將 Sanctum 視爲 LST 的亞馬遜,就像:

1) 您可以在亞馬遜上購买/銷售產品 - 您可以購买/出售 SOL(Sanctum Reserve 和 Router)的 LST

2) 在亞馬遜上推出您自己的產品,而亞馬遜負責端到端交付——您可以推出自己的 LST,而 Sanctum 負責流動性(Sanctum LST)

3)亞馬遜自有品牌——Sanctum 推出了自己的 LST(Sanctum Infinity)

我的預測:

1. 更多 LST:在 Sanctum 等解決方案或獨立解決方案的幫助下,未來幾個月將出現許多 LST;具有差異化,如雙代幣模型(如 Frax)或更好的 MEV/提示共享。

2. DeFi 中更深入的 LST 集成:我特別熱衷於在 Solana 上开發 LST 收益率代幣化。

會有 SOL Restaking ?

以太坊上的 Restaking 是巨大的,主要是由於 AVS(rollups/appchains/bridges)需要經濟安全,而這同樣不適用於 Solana——因爲它還沒有模塊化的論文。

但是,Solana 仍然可以擁有 AVS(主動驗證服務),因爲任何需要分布式驗證的東西都可以使用它:

‧ Clockwork-type Keeper networks

‧ Pythnet-style appchains

一個名爲 Cambrian 的早期團隊也在探索這個方向。Picaso 是另一個探索 SOL LST 重新抵押以確保跨鏈意圖結算協議 Mantis 安全的解決方案。除此之外,Jito 是另一個團隊,非常適合通過權益網圍繞 Restake 構建任何東西。

借貸:

Solana 利用點對點模型托管三個主要貨幣市場,遵循浮動(可變)利率和類似的利率機制。它們基於利用率的利率模型進行運作,其中收益率取決於利用率(貸出的供應資本比例),公式爲:供給率 = 借款利率*利用率*(1 – 准備金 因素)。“准備金系數”代表貸方提供的不賺取利息的資本的百分比;相反,這種機制有利於協議。利用率很大程度上取決於系統對槓杆的需求。

所有三個市場都有活躍積分計劃,MarginFi 和 Kamino 計劃很快推出代幣:

1. Kamino Lend:目前最大的 Solana 借貸平台,在短短 5 個月內從 0 升級到 7 億美元。與 Aave v3 類似,Kamino 還引入了 E-Mode,使用戶能夠以更高的資本效率 LTV 比率借入高度相關的資產(如 LST 或穩定幣)。此外,它還允許一些 LP 代幣作爲抵押品。

Kamino 开發了 Multiply 和 Long/Short 等產品,這些產品是一鍵式金庫產品,旨在通過循環槓杆收益。Kamino 具有全面的風險儀表板,用於檢查所有類型的風險以及各種場景分析。獨特的是,Kamino 實施了自動去槓杆化,即借款人根據市場狀況進行去槓杆化(即部分平倉),以防止壞账。

2. MarginFi:Solana 上最早啓動積分計劃的 DeFi 協議之一,不到一年的時間就從 300 萬美元飆升至超過 6 億美元。除了借貸協議之外,它還推出了自己的 LST 支持的穩定幣——YBX。

3. Solend:Solana 上的原始協議,Solend 目前擁有約 2 億美元的 TVL。SOL 方面,過去 1.5 年(FTX 危機和 Solend 鯨魚清算事件之後)在 1-200 萬 SOL 之間波動。它基於 spl-token-lending 計劃(Solana Lab 的參考實現),並且還爲每筆存款提供有收益的存款收據,稱爲“cTokens”。

雖然所有協議都採用類似的借貸機制,但它們各自採用不同的風險管理參數方法,例如價格預言機、清算、風險引擎等。鑑於對槓杆的高需求,利率大幅飆升,USDC 目前的收益率爲 30-40%!

在交易方面,有兩個 Perps——Drift 和 Mango——具有借貸功能,也可以作爲交易保證金。

Solana 上的借貸平台(來源:Flexlend)

Solana 上的借貸平台(來源:Flexlend)

收益聚合器:

收益聚合器通常聚合兩種類型的收益:

1. 借/貸,例如:

‧ 自動:Meteora 提供動態金庫,可在頂級貸款協議之間每分鐘自動重新平衡,以優化收益。

‧ 機槍:Flexlend 與 Jupiter類似,但用於借貸,匯總了五個借貸平台上 USDC 等資產的最佳利率——Mango、Drift、Mango(列出兩次,假設強調其重要性或應更正的拼寫錯誤)、MarginFi 、Solend 和 Kamino。它會自動將存款重新平衡到在任何給定時間提供最高 APY 的協議。Flexlend 具有獨特的 Homebase,用戶可以在其中設置最低期望利率,如果未達到要求,資金將恢復到錢包或指定協議。

‧ JuicerFi 通過聚合不同的借貸協議以及最大化積分的策略,充當另一個收益最大化者。

2. DEX 中的 LP,例如:

‧ Kamino 使用戶能夠通過向 Meteora、Orca 和 Raydium 等 CLMM 提供流動性來賺取加密貨幣收益。它發行 kToken 作爲收據代幣,代表存入 Kamino 金庫的價值,並允許用戶創建自己的 DIY 自動策略金庫。

‧ Hawksight 是 Solana 上活躍有限合夥人的集中流動性收益優化器,提供自我托管和自動化做市策略。它類似於 Kamino 流動性,但已經推出了其代幣,實現了 10-1200 萬美元的 TVL。

我的預測:

1. 在槓杆需求和高交易量的推動下,收益率將會走高,吸引大量資本。

2. 將進行收益率衍生品的實驗,例如收益率剝離、固定利率貸款、利率掉期等(更多內容將在第 2 部分中介紹)。

關於預言機的注意事項:

預言機不僅將鏈下數據帶到鏈上,而且對於 DeFi 基礎設施也非常關鍵,因爲所有計算都依賴於預言機價格供給。Pyth(許可 - 只有經過驗證的發布商才能發布)是大多數玩家集成的首選,而 Switchboard(無需許可 - 可以自定義價格源)是另一個玩家,爲大多數 DeFi 玩家充當備用或備份預言機 。

Perp DEX:

Perps 是加密貨幣中最高的 PMF 衍生產品,與每條鏈一樣,Solana 擁有廣泛的 Perp 協議:

1. 點對池 Perp DEX:Jupiter、Flash Trade、Parcl

2. 基於訂單簿的 Perp DEX:Drift、GooseFX、Zeta、HXRO、Pepper、Mango

Solana 上的大多數 Perp DEX 都有活躍積分計劃,這導致交易量大幅飆升。

點對點池:

Solana 從 GMX 中汲取了重要靈感,擁有兩個可運行的永久性 DEX:Jupiter 和 Flash。兩者都基於新穎的 LP 到交易者模型,提供高達 100 倍的槓杆。他們利用 LP 池流動性(Flash 的 FLP 和 Jupiter 的 JLP)和預言機,確保零價格影響、零滑點和深度流動性。用戶只需一個簡單的步驟即可开倉和平倉,無需額外开設账戶或存款。然而,也存在顯着差異:

1. Jupiter 僅支持 3 種資產,而 Flash 提供更廣泛的資產,包括黃金和白銀等大宗商品。

2. Flash 引入了具有內置遊戲化功能的獨特 NFT x DeFi 玩法。

3. Jupiter 將所有費用(交易、互換和流動性)匯總到 LP 池中,而 Flash 則分離交易費用,將其分配到 USDC 質押的 FLP 池中。

盡管如此,網絡效應是強大的,因爲 Jupiter 犯罪分子被集成到訪問量最大的 DeFi 網站 Jupiter 前端中,這給 Jupiter 犯罪分子帶來了顯着的優勢——數字不言而喻。Jupiter 實現的交易量比 Solana 上所有其他 Perps 的總和還要多,這證明加密前端可以交叉銷售任何東西(甚至可能不是最好的產品)——產生費用,從而產生價值!

Parcl – 一種有趣的永久性去中心化交易所,可以讓人們做多或做空拉斯維加斯和巴黎等城市的房地產指數。這個永久去中心化交易所的喂價預言機是 Parcl Labs,它是 Parcl 平台背後的公司。盡管吸引了大量的 TVL,但其自然銷量卻很少。

訂單簿 Perp DEX:

作爲 OPOS 的其他功能之一,Solana 是唯一一個完全在鏈上運行訂單簿的鏈,而大多數其他鏈都有鏈下訂單簿(作爲側鏈/應用鏈/rollup)。

Drift Protocol — Drift v2 最初建立在由 Perp Protocol 首創的虛擬自動化做市商 (vAMM) 模型之上,現在遵循獨特的機制“Liquidity Trifecta”,由 3 個機制組成:

‧ 即時 (JIT) 拍賣(5 秒荷蘭式拍賣,供做市商填補)

‧ 訂單簿(管理員機器人在鏈下訂單簿中跟蹤未結訂單)

‧ 如果市價訂單未成交,AMM 礦池將充當流動性後盾提供者。

Drift 推出預發行代幣可能是一種有趣的營銷策略,但是,正如我們從 Hyperliquid 和 Aevo 上市前市場看到的那樣,交易量仍然很低。

完全鏈上的訂單簿,例如:

1. Zeta Markets – Zeta v2 採用完全鏈上的訂單簿和匹配引擎,其操作與 Solana 上的 Open Book DEX 類似。由於即將推出的代幣,它成功推動了近期交易量的激增。

2. Mango Markets – 曾經是 Solana 上最大的 DeFi 協議,但在黑客事件發生後,它甚至很難躋身前 5 名。

3. GooseFX – 另一個基於 CLOB 的 DEX,圍繞其原生代幣進行激勵。

4. HXRO — Hxro 網絡是衍生品的共享流動性層,任何 Perp DEX 都可以利用。它有兩個核心協議 Dexterity(幫助連接和構建基於 CLOB 的衍生品)和 SPANDEX(風險引擎)。任何人都可以構建自己的 UI/UX 並使用 Hxro 網絡協議進行組合 - Pepper DEX 就是這樣一個即將推出的項目,它構建了一個時尚的 UI,同時利用 Dexterity(共享流動性的全球訂單簿)。

Solana Perp DEX 仍然大幅落後於以太坊同類產品,尤其是混合 DEX(鏈下訂單簿與鏈上結算匹配),如 Aevo、Hyperliquid、Vertex 和 dYdX,它們始終是排名前 4 的 Perp DEX。然而,Jupiter 最近的交易量很高,在好日子裏躋身前 5 名。

我的預測:

1. Perps 作爲 Solana 應用鏈:在 EVM 世界中,大多數 Perp DEX,尤其是那些基於 Aevo 和 Hyperliquid 等訂單簿的 DEX,正在過渡到自己的應用鏈。未來,Solana perp DEX 還可以建立自己的鏈,這可以帶來以下好處:

‧ 免受任何主網擁塞的影響。

‧ 增強用戶的交易體驗(對於交易者來說交易可以是免費的)。

‧ 事實上,Zeta 已經开始朝這個方向邁進。

2. Perp 聚合器:正如我們擁有借貸和現貨 DEX 聚合器一樣,我們可能很快也會看到 Perp 聚合器,盡管不同的設計機制帶來了挑战。隨着 Rage Trade 和 MUX 等 Perp 聚合器的出現,Solana 上可能會出現類似的趨勢 - 特別是對於類似於 Flash 和 Jupiter 的設計。

3. 在鏈下訂單簿和代幣發行帶來的興奮感的推動下,Backpack 和 Cube 开始獲得市場份額並超過鏈上交易量。

結構性產品和期權:

結構性產品和鏈上衍生品(Perps 除外)在上一次牛市期間風靡一時,許多創新產品如 DeFi Option Vault(Katana 和 Friktion)在 Solana 上推出。當我們正處於牛市的風口浪尖時,我們可以預期類似的狂熱將會卷土重來。

期權:

鏈上期權具有挑战性;然而,它們正在強勢卷土重來,像 Aevo 這樣的項目最近保費交易量激增約 50 萬美元,而名義交易量達到 1-20 億美元。緊隨其後的是 Lyra、Typus 和 Premia 等項目。

在 Solana 上,有兩個非常強大的團隊在構建鏈上期權:

1. SDX Market – 由 OG 團隊开發 - PsyFi,一種期權 AMM,支持完全抵押、現金結算的歐式期權,包括看漲期權、看跌期權和垂直價差策略。它利用 AMM 而非訂單簿(大多數 2021 年期權平台主要使用訂單簿),提供:

‧ 由於期權溢價出售,被動有限合夥人和更好的風險調整收益率。

‧ SDX 提供各種價格水平和期權期限的報價,提供更廣泛的期權。

‧ 平台自動調整买賣價差,以激勵保持最佳流動性池構成的交易。

它仍處於早期階段,但歷史交易量已超過 800 萬美元,每日峰值交易量爲 45 萬美元,可用資產包括 SOL、ETH、BTC 和 mSOL。

PsyFi 還提供具有標准策略的金庫產品,例如 whETH 覆蓋的看漲期權、BTC 擔保的 PUT 和 SOL 覆蓋的看漲期權。

2. DeVol – 與 SDX Market 類似,它也是完全抵押歐洲期權的 AMM。然而,它由一種獨特的定價方法提供支持,該定價方法基於稱爲“標准風險塊”(SRB) 的基本單位。SRB 用於綜合定價和結算任何衍生品收益,包括傳統期權的收益。

關於結構性金庫,Cega 是另一款 OG 產品,提供多種類型的金庫,如純期權策略、債券+期權策略、槓杆期權策略和雙幣金庫。它支持 Solana 的存款和取款,TVL 約爲 1300 萬美元,交易額超過 3.8 億美元。

基於 Perp 的 Vault:

1. Circuit Trade——在 Perp DEX 上存入做市策略的金庫(目前只有 Drift)。它們有助於增加被動流動性並利用高收益MM策略。例如,Supercharger Vault 是一種完全鏈上 Delta 中性的做市策略。

2. Adrastea Finance — 讓您賺取槓杆收益或高固定年利率。受 GMX/GLP 生態系統的啓發,其初始策略可讓您在 JLP 上賺取槓杆收益,或在 USDC 上獲得穩定的 APY。

Superstake SOL 等收益增強器 — 通過由 Drift 提供支持的 SOL 遞歸借/貸,幫助賺取 LST 的槓杆收益。

Dual Finance —— 提供期權基礎設施,但不適用於投機用例;相反,它充當 Web3 社區的激勵流動性基礎設施。通過使用 Stake Options,使項目能夠以期權的形式提供鎖倉獎勵。Dual Finance 允許項目通過授予用戶對其原生代幣的選擇權來獎勵對其生態系統的參與(例如,使用其協議或提供流動性)。例如,BONK 有質押期權(以期權形式的鎖倉獎勵)來激勵長期持有代幣和社區參與。

Amulet — 是一種支持 Solana 的收益/保險協議,具有 AmuVaults、AmuShield 和 AmuVerse 等各種產品。

Symmetry 是另一個用於創建、自動化、管理和跟蹤鏈上資金的平台。

我的預測:

1. 結構性產品和衍生品,尤其是基於訂單的產品和衍生品,將在 Solana 上卷土重來。

2. 期權將迎來復蘇——牛市需要額外的投機產品。如果使用得當,期權可以提供槓杆作用而沒有清算風險。

用戶提示 - 期權是有風險的,只有在完全理解它們後才應進行探索。盡管如此,由於大多數項目仍處於早期階段且無代幣,因此如果您是期權交易者,那么它們值得考慮。

結束語:TVL 和每日交易量均達到 100 億美元之路

總體而言,我預計 DeFi 將會出現以下趨勢:

1. 對槓杆的需求將顯着增加,從而導致更高的年化收益率,進而帶來更廣泛的收益產品。

2. 投機和貨幣流通速度將達到前所未有的水平——我們將見證前所未有的投機產品浪潮(例如,Power Perps 和 Everternity Options)。

3. 無需許可的現實世界資產(RWA)、AI 和 DePIN 代幣將开始在 DeFi 中佔據大量份額。

隨着 Solana DeFi 槓鈴兩端的發展,我們將看到更多的創新發生在中間!大規模的解鎖即將發生,主要滿足生態系統內收益資產的利用和收益交易。

Solana DeFi 生態系統正在快速發展;藍籌股在將 Solana DeFi 帶到當前狀態方面做出了巨大的努力 - 現在是新的 DeFi 協議出現的時候了。Solana 的最大優勢在於其可組合性。雖然從風險角度來看,可組合性是一把雙刃劍,但它爲早期的 DeFi 協議提供了巨大的槓杆作用,讓其能夠站在巨人的肩膀上成長。

專注於 “只有 Solana 才有可能” 的創新和設計機制!基礎設施終於達到了可以維持大規模活動的水平——許多之前因太早而失敗的 DeFi 創新現在又變得可行了。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。