來源:財主家的余糧

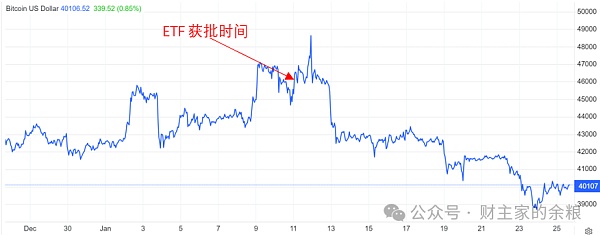

2024年1月11日,11支比特幣ETF獲得美國證券交易委員會(SEC)的批准,這意味着,普通投資者可以通過金融市場很方便的买到比特幣了。

比特幣接下來會大漲了?

是的,獲知ETF獲批,比特幣隨後的確大漲——

但,這種漲勢,僅僅維持了1天。

是的,就1天。

1月11日,比特幣暴漲至49000美元,然後,在1月12日即开啓暴跌,然後一直調整到了現在,目前維持在40000美元附近波動。

你要是問,關於未來的訊息,我有必要講幾個關於過去的故事。

1934年,在美國經濟大蕭條之中,新上任的總統羅斯福,頒布了6102號聯邦行政令:

禁止美國的私人儲存黃金,所有人的黃金,必須按照當時的20.67美元/盎司的官方價格,兌換成美聯儲券(也就是今天的美元),如果個人膽敢持有黃金,一經發現,十年牢獄伺候。

從大蕭條一直到第二次世界大战,再到战後布雷頓森林體系運行期間,該禁令一直有效,也就是說,從1934年到第二次世界大战結束,美國政府是不允許私人擁有黃金的,除了極少數首飾、藝術品之外,所有的黃金,必須交給美國政府和美聯儲管理。

第二次世界大战結束之後,這個禁令依然維持,基於布雷頓森林體系的規則,只有外國政府和央行,才有資格用美元找到美國財政部兌換黃金。

由於存在着“特裏芬難題”,再加上战後美國花錢大手大腳、印鈔太多,布雷頓森林體系堅持26年之後撐不下去了。

1971年8月15日,尼克松總統宣布,關閉美國財政部的對外黃金兌換窗口。

1973年3月16日,歐洲共同市場舉行巴黎會議,聯邦德國、法國等國家對美元實行“聯合浮動”,這意味着,各國貨幣按照固定匯率兌換美元、美元按照固定價格兌換黃金的布雷頓森林體系,徹底垮台。

從那時起到現在,全世界一起進入到信用貨幣時代,黃金不再被視爲美元發行的基礎,這就是所謂的“黃金的非貨幣化”。

既然,黃金已經不再是貨幣而是一種商品,那么從法理上來講,聯邦政府維持私人持有黃金的禁令,就毫無道理了。

從1973年3月开始,無數人在預期,美國會在未來一兩年內,廢除私人持有黃金的禁令,要知道,美國人不僅是世界上最有錢的人,還是世界最大的經濟體,禁令解除,美國私人對黃金的需求將出現井噴,黃金必將供不應求……

預期之下,從1973年底开始,黃金的價格就不斷上漲,一直漲到1974年12月,從不足100美元/盎司,一路上漲到超過190美元/盎司。

市場的預期被驗證了。

1974年12月,爲了向世人展示,黃金只不過是一種普通的金屬,美國福特總統宣布,將從1975年1月1日起,解除對美國私人持有黃金的禁令,同時,批准市場开展黃金期貨業務——大名鼎鼎的Comex黃金期貨市場就此开啓。

但是,市場的預期也出錯了。

因爲黃金價格已經暴漲一倍有余(圖中陰影爲預期發酵期),市場想象大量美國私人投資者(新韭菜)湧入黃金市場購买的現象並沒有出現,國際黃金價格反而因爲禁令的解除,开啓了“見光死”的下跌進程……

黃金價格見頂190美元/盎司之後就進入了陰跌期,一直到1976年8月底,跌至最低的105美元/盎司,才算基本見底。

現在,我們再來看比特幣ETF獲得SEC批准的事兒。

加密貨幣信托基金公司灰度(GrayScale),曾在2021年10月向SEC申請將自身的“比特幣信托基金GBTC(Grayscale Bitcoin Trust)”轉換爲“比特幣現貨ETF”,結果,SEC以不符合1934年證券交易法(Exchange Act)爲由駁回該申請;2022年6月,SEC 再次拒絕灰度將其GBTC轉換爲比特幣現貨ETF的申請,原因是該申請未能回答SEC有關防止欺詐和市場操縱等問題。

2022年6月,灰度公司對SEC提出控告,爲何會對比特幣期貨ETF和現貨比特幣ETF批准存在截然不同的處理方式,這違反了美國《行政程序法》中最基本的公平要求。

2023年8月29日,華盛頓特區巡回上訴法院,推翻SEC阻止灰度轉爲ETF的決定,法院認爲,“拒絕灰度的提議是武斷和反復無常的,因爲SEC未能解釋對類似產品的不同處理。”這意味着,灰度獲得了勝訴。

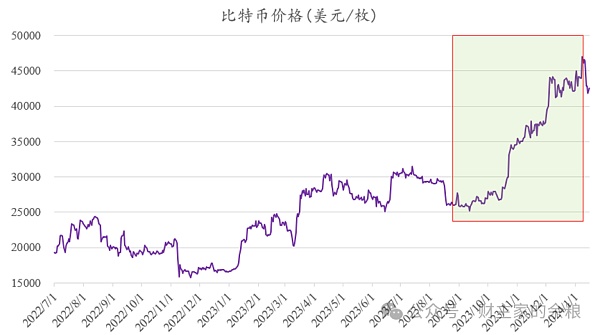

換句話說,從2022年灰度對SEC提出訴訟到現在,市場一直都在預期比特幣ETF的獲批,特別是2023年8月份灰度獲勝以來,市場已經預期,1年之內SEC將批准比特幣ETF上市交易,這正是自2022年年底以來,比特幣一路上漲的原因(陰影區爲預期發酵期)。

你是不是發現,這個市場預期的發酵過程,與市場預期1973-1974年美國私人黃金需求將發生井噴一模一樣?

如果你認爲,這個還不夠典型,那么,我們再來看看黃金ETF獲批前後,黃金價格的變化。

2004年11月,世界黃金信托服務公司(World Gold Trust Services)聯合道富銀行(State Street Corp)環球投資管理,在紐約證券交易所獲准黃金信托ETF SPDR上市,而2003年初到2004年11月份,算是黃金ETF獲批預期的發酵期間,黃金價格同樣也是上漲的——從大約330美元/盎司上漲至約440美元/盎司。

SPDR Gold Trust黃金ETF正式獲得發行之後,黃金價格維持在高位時間僅有2周,最高價超過450美元/盎司,但接下來,就是長達9個月的下跌和調整,倫敦市場的黃金現貨價格一度下跌到400美元/盎司附近……

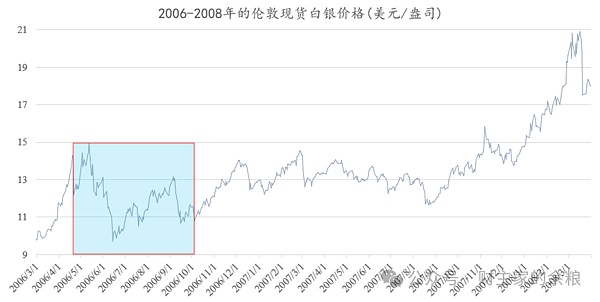

不僅黃金ETF獲批是這樣的效果,黃金的小弟——白銀ETF獲批,也是類似的結果。

隨着一系列黃金信托ETF的獲批,白銀信托ETF也被提上日程,市場开始發酵預期白銀ETF所能帶來的白銀現貨需求,頂着當時黃金價格的調整,白銀價格仍然是一路飛漲——從不足7美元/盎司一路上漲到超過14美元/盎司。

2006年4月下旬,市場確認巴克萊銀行(Barclays Bank)申請的iShares白銀信托基金(iShares Silver Trust)ETF獲批之後,白銀價格开始下跌,但隨後再度上漲超過前高,但很快,就又再次進入下跌和調整階段。

消息傳播中买入,信息證實後賣出——

見光死,是資產價格的大概率事件。

現在,我估計,更多人想知道的:

見光死,死了之後呢?

答案:

涅槃之後,是更加牛逼閃閃的比特幣。

不那么多廢話了,以黃金禁令的解除、或黃金(白銀)ETF明確獲批時間开始,我直接把接下來金銀變化的圖表發給大家(陰影區域即爲“見光死階段”)。

“解除黃金禁令”見光死之後,經過超過一年半的調整,黃金價格於1976年觸底,然後在1977-1980年迎來其歷史性大牛市,暴漲至最高超過800美元/盎司。

黃金ETF獲批見光死之後,黃金價格經過半年左右的調整到達底部,此後一路從400美元/盎司上漲到超過1000美元/盎司。

白銀ETF獲批見光死之後,白銀價格經過快速下跌之後,又再度快速上漲,然後又再度快速下跌,價格經過2個多月的調整到達底部,然後,就伴隨着黃金的牛市一路從不足10美元/盎司上漲到超過20美元/盎司。

歷史的結論,正如Bitwise首席投資官Matt Hougan所說:

人們往往高估了比特幣現貨ETF的短期影響,卻低估了比特幣ETF的長期影響。

不過,即便調整後的比特幣真的再次迎來大漲,我斷定,絕大多數人還是只能當看客。

因爲到目前爲止,總有人還是自以爲聰明,聲稱看透了這個“別人”所制造的數字騙局,哪怕在全世界的關注之下,比特幣在過去14年裏漲了14萬倍,他們卻依然喋喋不休的重復着什么鬱金香泡沫、龐氏騙局……

因爲,他們的腦殼裏,只能裝這點兒東西。

也許,最適合他們的,還是15年如一日保衛3000點的A股。

雖然說,如果你真的想深度認知比特幣的世界,可能需要了解區塊鏈、去中心化以及密鑰、錢包的一大堆知識,但,擁有一個感受加密貨幣世界波動的账戶,可能才是真正去認知加密世界的第一步。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。