連虧兩年,又要賣地

位於安徽阜陽的金種子酒,是安徽四家上市白酒企業即“徽酒四傑”之一。但是,不像其他三個同省兄弟那樣賺錢,金種子酒在連年虧損中掙扎,業績遲遲不見好轉,2023年依然在虧損。

何時才能擺脫虧損?在金種子酒成爲華潤“酒局”中的一員後,這個問題備受行業關注。

近期,金種子酒及其控股股東金種子集團,因爲兩個動態再次受到關注,一個是虧損之下的金種子酒再次賣地,另一個是前任董事長賈光明又回到金種子集團任職。

賈光明自2019年开始掌舵金種子集團及金種子酒,曾是金種子集團董事長、總經理,以及金種子酒的董事長。當然,他也是那幾年金種子酒的關鍵人物。從業績上來說,從2019年开始,金種子酒營收雖有所增長,但扣非後淨利潤一直在虧損。

2022年2月,金種子酒公告稱,公司控股股東金種子集團之唯一股東阜陽投資發展集團有限公司,以非公开協議轉讓方式將所持金種子集團49%的股權轉讓給華潤战投。

華潤战投系華潤集團之全資附屬企業。本次交易完成後,金種子酒的控股股東與實際控制人未發生變更,而華潤集團將間接成爲金種子酒的第二大股東。公告還稱,華潤作爲重要战略股東,雙方會進行長期合資合作。

▲(來源/金種子酒官網)

華潤入局後,金種子酒的战略、組織、產品等方面進行了重新梳理,管理人員也進行了“大換血”。2023年2月,賈光明“告別”金種子集團及金種子酒,卸下了所有職務。

而近期,據行業媒體報道,賈光明又回到金種子集團任職,只是僅擔任總經理。

知情人士告訴「市界」,賈光明從金種子離开後去了華潤酒業,在華潤酒業卓越運營擔任副總監,此次回歸,代表的是華潤方,只是兼任金種子集團總經理,與上市公司金種子酒無關。

不過,華潤入局已近兩年,雖然對金種子酒進行了多方面梳理,嘗試着重塑品牌,但並未扭轉其虧損的局面。如何幫助金種子酒扭虧,依然是擺在華潤面前的一大難題。

也因此,“賣地”一事被猜測與扭虧有關。

2023年12月,金種子酒公告稱,擬將其所持有的部分國有建設用地使用權轉讓給控股股東金種子集團。這些土地“長期以來處於闲置或出租狀態,不能有效利用產生經濟效益,同時,土地地面建築物產權爲金種子集團所有,但房屋產權證及土地權證均爲金種子酒,導致資產與產權證不一致”。

資產評估報告顯示,位於阜陽市的上述三宗土地,面積合計約9.4萬平方米,評估價值爲4250.1萬元。

這4250萬元對於頭部的幾家巨頭酒企來說,可以忽略不計。但是,對於處於尾部的金種子酒來說,就不一樣了。

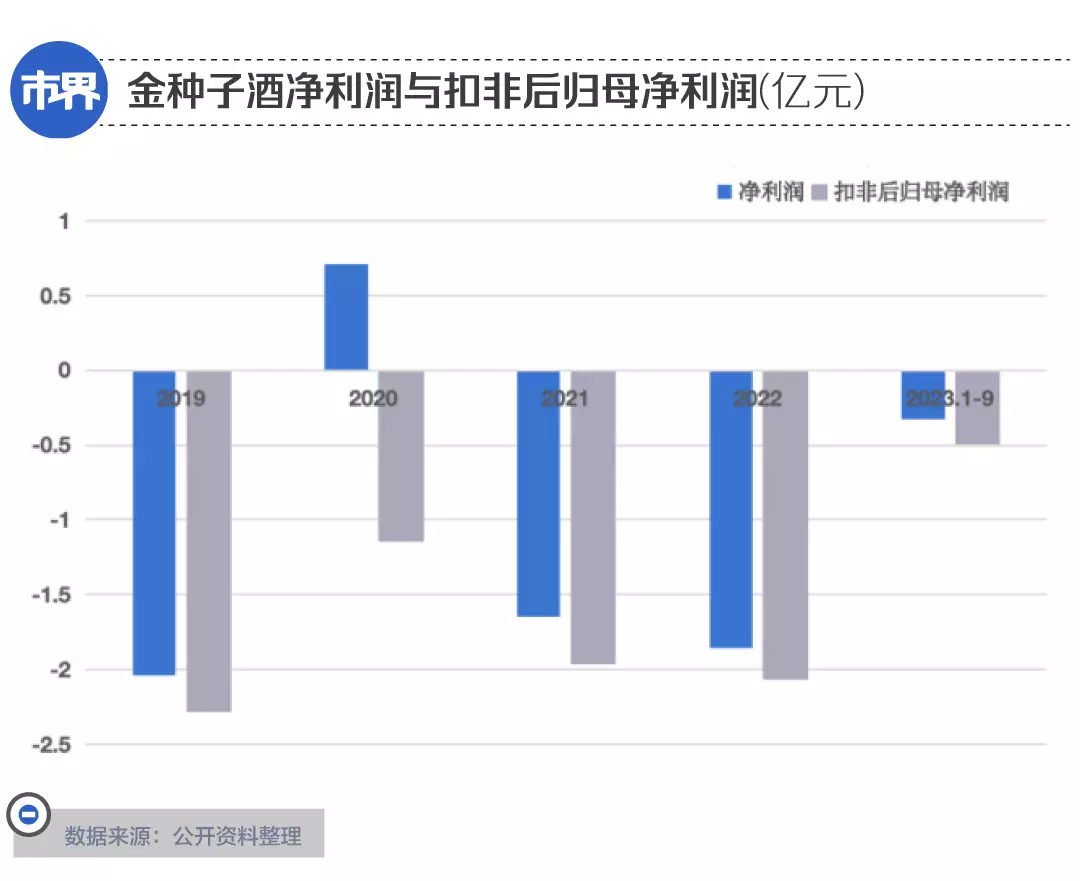

2023年前三季度,金種子酒淨利潤爲-0.33億元。如此來看,這4250萬元極有可能是幫助金種子酒在2023年實現扭虧的“救命稻草”。

雖然公告中說賣地是爲了解決歷史遺留問題,但是,對於2021年與2022年淨利潤已經在連續虧損的金種子酒來說,扭虧心切,而此時賣地,也不得不讓外界產生遐想。

而在4月份,金種子酒也發過要將部分闲置房產進行處置的公告。

事實上,金種子酒的扣非後淨利潤從2019年一直虧到了現在,四年虧了7.44億元,如果算上2023年前三季度,這四年九個月裏,虧了近8億元。而在這幾年間,2020年是其淨利潤唯一扭虧的年度。扭虧的原因,也是“賣地”。

2020年,金種子酒的歸母淨利潤爲0.69億元。不過,這次扭虧並非因爲主營業務經營改善,而是因爲,當年12月,阜陽市潁州區文峰街道辦事處金種子酒所屬宗地被徵收,金種子酒從中獲得了2.16億元的補償款。

那一年,金種子酒的非流動資產處置、政府補助等收益達2.43億元,扣除所得稅與少數股東權益後,非經常性損益合計1.83億元,助其實現扭虧,但扣非淨利潤依然虧損。

虧損是如何產生的?

白酒行業向來被冠以高毛利的稱號,事實上也的確如此。最知名的白酒品牌如貴州茅台,毛利率常年保持在90%以上,淨利率常年也在50%以上;曾經的“酒王”、如今的白酒老二五糧液,毛利率也在75%以上,淨利率在37%以上。

這是很多行業即使同樣是行業龍頭,都難以企及的。

不過,不是所有酒企都混的像茅台、五糧液那般賺錢。再加上這幾年大環境的變化與行業的分化,處在上市白酒企業尾部位置的金種子酒,就混得有點差。

在多年的虧損中,金種子酒給出的解釋常常是,“中高端新產品尚在推廣培育中,低端產品銷售佔比較大,利潤率較低”。

金種子酒將其白酒產品按照廠家名義零售價,分爲三個檔次:高端產品,價格大於500元/瓶,如馥合香馥20、馫(xīn)20、醉三秋1507;中端產品,價格大於100元且不高於500元/瓶,如馥合香馫15、馥合香馥9、馥合香馥7、柔和大師;低端產品,售價不高於100元/瓶,如頭號種子、特貢、柔和、祥和等。

▲(來源/金種子酒天貓旗艦店)

2023年前三季度,金種子酒的白酒產品中,高端產品收入不到0.32億元,佔比不到4.6%;中端產品收入1.45億元,佔比20.8%;低端產品收入5.21億元,佔比超74.7%。

一個酒企,不高於100元的低端產品在酒類產品收入中,佔比高達75%,這在上市酒企中是比較少見的。這說明,這家酒企非常依賴於低端市場,品牌調性也偏低端,而中高端市場做得並不好。而且,這裏的價格指的是售價,還不是出廠價,出廠價比售價要低不少。

在這樣的情況下,金種子酒的毛利率很低,在20家上市公司排行榜中甚至墊底。

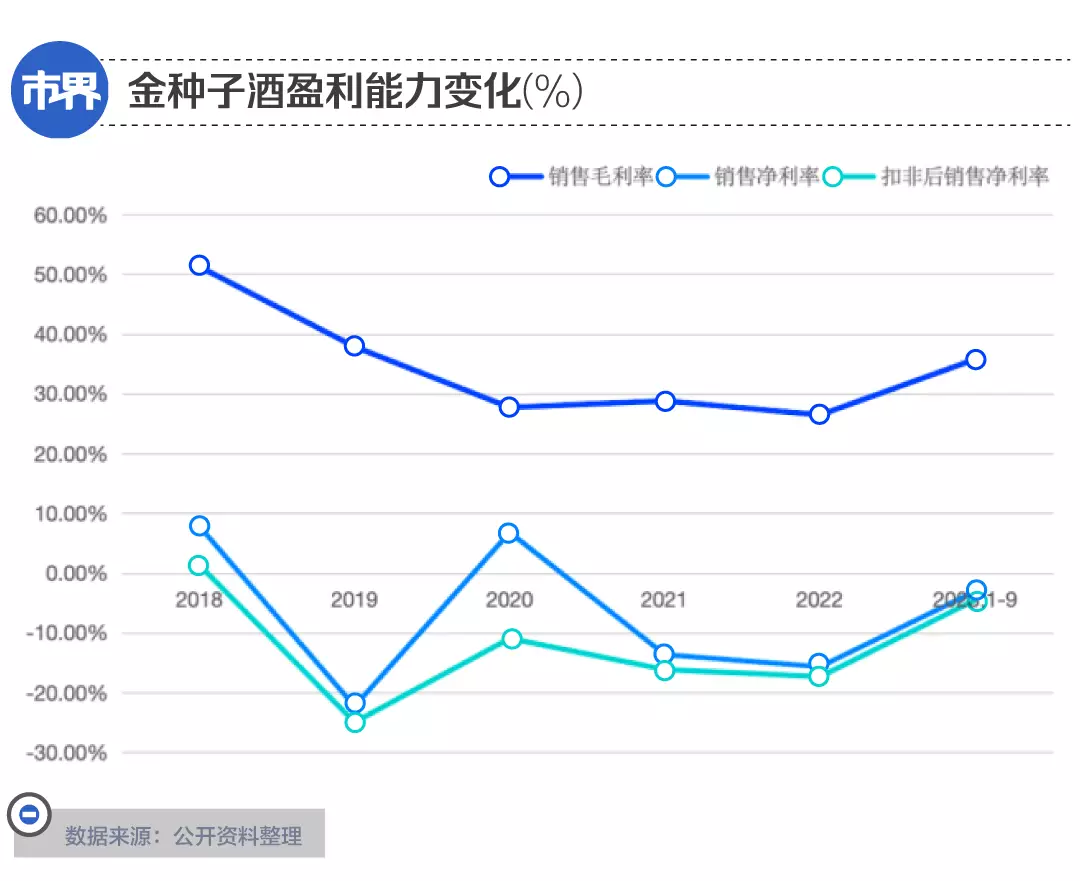

從2020年到2022年這三年,金種子酒的毛利率只有27%左右。其中,2022年爲26.45%,在白酒上市公司中墊底,別說跟茅台與五糧液比了,與同省其他三兄弟——古井貢酒(77.17%)、迎駕貢酒(68.02%)、口子窖(74.16%)比,都無法相提並論。如果去掉金種子酒的藥品業務,只看酒業務的話,毛利率也僅爲38.81%,同樣遠遠低於上述幾家。

這樣的毛利率水平,放在白酒行業上市公司中,只能說是微利。

產品賣得不好,面對競爭,金種子酒既要不斷开拓市場,培育推廣新產品,還要投入廣告費、促銷費、電商費用等。2022年,金種子酒的銷售費用爲2.44億元,銷售費用率達20.56%,在行業中屬於較高水平。

相比之下,同期,茅五瀘洋的銷售費用率都在14%以下,同省的迎駕貢酒不到10%,口子窖也不到14%。

市場基礎薄弱,品牌越弱,就越要在銷售上投入。但是,投入越大,如果帶不來相應的業績,那喫掉的利潤就越多。

而且,金種子酒2022的銷售費用率已經是近幾年較低水平了,從2019年到2021年,依次爲34.17%、26.03%、22.57%。

這樣的銷售費用率,再加上在行業內同樣處於較高水平的管理費用率(2022年爲10%)等等,導致本就不富裕的毛利率雪上加霜,淨利率就變成了負值。虧損由此而來。

如果看更能反映公司主營業務實際經營情況的扣非後銷售淨利率,從2019年至今,金種子酒就一直爲負。

徽酒也在加速分化

作爲白酒產銷大省,安徽的白酒企業衆多。除了亳州的古井貢酒、六安的迎駕貢酒、淮北的口子窖、阜陽的金種子酒這四家上市了的“徽酒四傑”外,還有高爐家酒、文王貢酒、皖酒、明光酒、宣酒、九華山酒等衆多小有名氣的酒企。

在安徽市場,白酒品牌的競爭向來非常激烈。“西不入川,東不入皖”這句話在業內已經流傳了多年。有人曾調侃道,在安徽,麻雀都能喝三兩,尤其是在酒風濃厚的皖北地區。

身處皖北的金種子酒,也有過風光的時候。

早在2012年,金種子酒的營收就突破了20億元,淨利潤也超5億元。但這成了金種子酒的巔峰時期。自此之後,幾乎一路向下。到2019年,營收只有9億元,2022年也只有不到12億元,淨利潤更是持續虧損。

在2012年之前的很長一段時期內,金種子酒在當地也是廣受歡迎的存在。“那時候推出的產品迎合了大衆的口味,品質也不錯,很受歡迎。”阜陽人張巖告訴「市界」。

張巖身邊不少親戚朋友在金種子酒工作或工作過,自己也在白酒行業工作,對金種子酒深有了解。“金種子最初定位於中低端的大衆酒,後來消費水平整體上移的時候,金種子沒有把握好機遇,沒有良好的發展定位和規劃,以至於逐漸掉了隊。”他表示。

金種子酒在2017年的公告中也提到過,安徽省內白酒市場呈現出消費快速升級的態勢,白酒主流價格帶已從2012年的50-100元/瓶上漲到百元以上,並有持續上漲趨勢,而百元以下價位產品市場份額大幅萎縮,但公司銷售佔比較大的產品幾乎都在百元以下。

多年過去了,到2023年前三季度,金種子酒的低端產品依然是營收的重頭。

金種子酒的銷售市場主要是在安徽省內。2023年上半年,省內市場收入佔比超85%。從2018年到2022年,金種子酒省內市場的收入一直起起伏伏徘徊在10億元左右,依次爲 10.58億元、8.1億元、9.35億元、11.07億元、10.76億元,並沒有實現穩步增長。

此外,其省內市場的毛利率更低,而且還在下行,從2018年的45.87%降至2022年的24.49%。可見,省內市場的競爭是非常激烈的,金種子酒的優勢比較有限。

東北證券研報稱,安徽省白酒市場規模約350億元,現在的主流價格帶在100-300元。而根據國信證券的分析,安徽受益於新能源等战略性新興產業的快速發展,驅動了白酒消費升級。安徽大部分地區白酒消費升級到了200元,合肥市場躍至300元。

安徽白酒350億的消費市場不算小,畢竟全國市場也就3600億,安徽貢獻了十分之一,因此,省內品牌在使勁拼搶。

徽酒品牌目前呈現“一超兩強”的格局,一超就是處於行業頭部的古井貢酒,兩強便是迎駕貢酒、口子窖。這三家越來越強,銷售額在徽酒品牌中佔了八成左右的份額,其他份額被金種子酒、文王貢、高爐家、宣酒等地產酒瓜分。

省外的大小巨頭們,對安徽市場更是垂涎欲滴。

在安徽市場,省外強勢品牌已滲透到各個價格帶。五糧液、茅台、洋河、劍南春、瀘州老窖等,都已在安徽擁有一定市場,尤其是在高端與次高端市場,這些名酒競爭優勢很明顯。即使在低端光瓶酒市場,五糧液、瀘州老窖等巨頭也不放過,還有老村長、牛欄山、玻汾等。

數據顯示,2021年,在安徽市場,徽酒品牌佔了66%的市場份額,其余已被外省品牌搶佔。

省外市場對金種子酒來說,更難。

在2023三季度業績說明會上,金種子酒總經理何秀俠稱,金種子酒的省內重點市場在阜陽、合肥,省外成立了河南大區、蘇滬大區、江西大區和省外大區。不過,從2023年第三季度來看,省外市場雖有201個經銷商,但是僅貢獻了0.46億元的收入。

從競爭趨勢來看,白酒行業越來越分化,強者恆強,弱者愈弱。投射到白酒重鎮安徽,同樣在分化,而且徽酒本身也在加速分化,還得抵御外地強勢酒企入侵,導致內卷進一步加劇。

逐漸地,金種子酒的主要市場已經收縮在了安徽的部分地區。在省內,金種子酒也被古井貢酒、迎駕貢酒、口子窖等越甩越遠。

截至12月29日收盤,古井貢酒的總市值爲1231億元,迎駕貢酒總市值530億元,口子窖272億元,而金種子酒的總市值爲122億元。

華潤入局後,金種子酒的主營業務扭虧之路,依然道阻且長。

(文中張巖爲化名)

作者 | 雷彥鵬

編輯 | 陳 芳

運營 | 劉 珊

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。