文|市值觀察

文|市值觀察

白酒業有了大動作。

近期,瀘州老窖公告稱52度國窖1573經典裝每瓶的經銷商結算價格由960元提升至980元。這直接超過了飛天茅台969元/瓶的出廠價。

飛天茅台的定價一直是行業風向標的存在,老窖此番舉動意欲何爲?

01 敢挑战“大哥”?

定價超過飛天茅台,或許不是老窖“拍腦袋”的舉動。

在茅五瀘中,國窖1573的產品力最弱,在終端實際成交價和出廠價均低於飛天茅台和五糧液,在價格上也一直採用跟隨策略。

老窖的上次提價是在2022年5月,將出廠價提升至960元,而彼時五糧液出廠價已經與飛天茅台持平,爲969元。

而選擇在此時把結算價提高,瀘州老窖是走了一步“險棋”。在刺激產品銷售的同時,也是在試探市場,試圖打破飛天茅台的價格“阻礙”,從而打开提價空間。嚴格來說老窖是在做“第一個喫螃蟹的人”。

衆所周知,貴州茅台作爲白酒行業龍頭,產品價格有風向標意義,但出廠價和市場價倒掛的現象十分嚴重。而此前包括瀘州老窖在內的諸多一线白酒品牌,對於茅台出廠價一直是採取對標策略。

且從行業發展情況看,2023年市場並沒有迎來想象中的復蘇,行情低迷疊加渠道庫存較高也降低了企業的增長預期。

據《2022年度酒商現狀及報告》顯示,有33.6%的酒商庫存爲3-5個月,近40%的酒商庫存超5個月。甚至有媒體報道,當前行業庫存金額至少在3000億以上,相當於2021年零售額的一半。

因此,今年中秋國慶“雙節”旺季就成了各大酒企提業績的重要窗口,老窖的提價提前打響了行業旺季攻勢的發令槍,也是對市場的一次壓力測試,目的就是要搶佔經銷商資源,提前搶佔市場。

至於市場擔心提價後老窖終端動銷問題,目前並不會有太大影響。提價只是在結算價層面,並不是終端指導價。這在弱勢行情中也是一種保價盤、保利潤的做法。當前國窖1573的實際成交價和終端指導價仍然存在倒掛,提價對終端價格也起到穩定作用。

不過老窖的這步棋再次證明了他的激進打法。多年來憑借較強的品牌力、較高費用和股權激勵來吸引實力經銷商,利用停貨提價手段也是司空見慣。

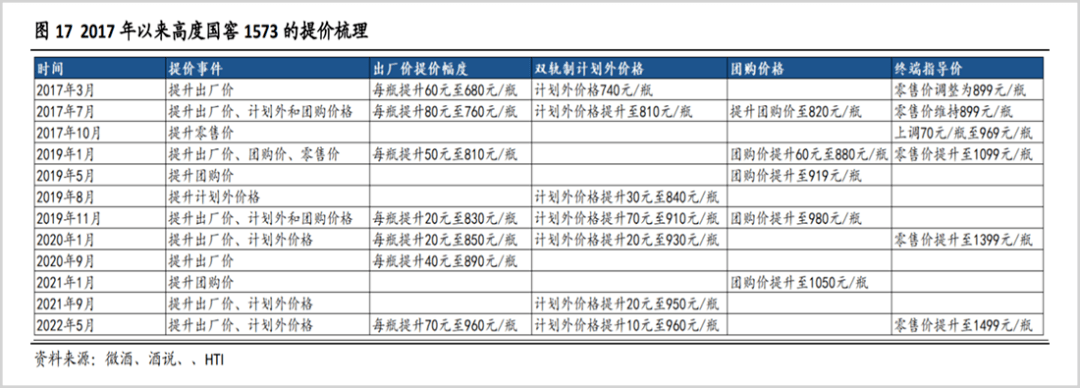

在衆多一线白酒品牌中,老窖的漲價最爲頻繁,自2017年以來就有13次之多,而茅台只在2018年初漲了一次。提高結算價意味着有更多費用激勵空間,也更有利於搶佔經銷商資源。

據券商研究,上半年瀘州老窖爲加速回款,在完成渠道費用兌付的同時,依據2021-2022年的經銷商表現,以每瓶30-40元標准,又給經銷商額外支付了一筆獎金,利潤豐厚自然更有動力去推廣產品。

另外,結算價超越茅台也說明了在存量博弈時代下,行業內卷正在加劇,若下半年市場恢復良好,不排除下一步超越指導價的可能。

02 動銷壓力

老窖的提價除了與市場環境相關外,也有自身經營壓力的考量。

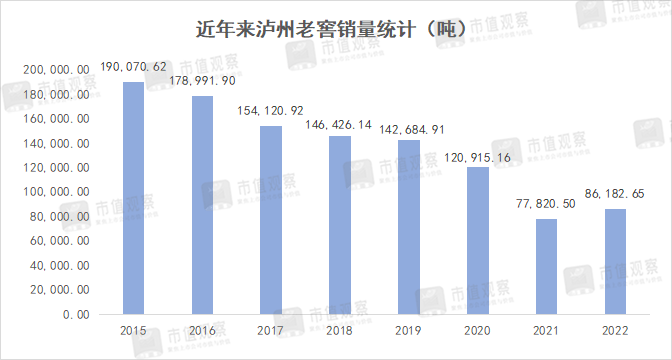

近年來老窖的業績增長離不开頻繁提價,但這背後卻是銷量的不斷下降。整體銷量由2015年的19.01萬噸下降到了2022年的8.62萬噸。

與此同時,瀘州老窖另一大指標合同負債表現也不佳。合同負債作爲白酒行業關鍵指標,是經銷商提前給廠商的預付款,能直觀反映酒企的銷售狀況。

2022年瀘州老窖合同負債爲25.66億,相比2021年的35.1億下降了26.89%,反映出渠道提前打款的意愿並不高,也印證了積累的渠道庫存問題。此前據行業資深分析師肖竹青表示,老窖有部分渠道今年半年來並沒有新進貨,仍在銷售去年12月的存貨。

與業績增長相對應的,還有瀘州老窖居高不下的期間費用。近年來包括銷售和管理費用等在內的期間費用率均在20%左右,即使2022年有所下降,也仍然有18.04%,高於貴州茅台的的8.91%和五糧液的10.98%。

此外,不斷下降的經銷商數量也一定程度上限制了老窖的動銷水平。2020年國內經銷商爲2047家,到2022年就降到了1703家,降幅達16.81%。經銷商數量的下降有廠商精簡經銷商、挑選實力大商的因素,但並不利於擴張,營銷體系整體處於收縮狀態。

從產品結構上看,瀘州老窖以中高端產品爲主,其中高端有國窖1573,中端以窖齡酒、瀘州特曲、瀘州老窖1952爲代表,低端則主要是頭曲、黑蓋等。據海通證券研究,瀘州老窖2021年高端酒佔比68%,是絕對的主力,中端產品佔比21%,低端產品佔比則不足10%。

2022年瀘州老窖中高檔酒市場動銷並沒有想象的那般好。2022年5月老窖對國窖1573進行了提價,力度明顯高於這次。結算價從890元提升到了960元,增幅達78.65%,終端零售價也從1399元提升到了1499元。

2022年全年瀘州老窖中高端產品實現收入221.32億,同比僅增長了20.3%,遠不及提價幅度。

所以也可以看出老窖將提價當做了渠道激勵工具,終端收入未必會有太高預期。這次提價後其股價反應也較爲平淡,在8月14日消息傳出後,次日股價還下跌了0.25%。

對於提價超越飛天茅台,老窖自然是心知肚明,邁出這一步也與2021年發布的股權激勵計劃有關。

激勵計劃設定的增長目標較高,要求相較於2019年,2021-2023年年淨利潤增長率不低於對標企業75分位值,即高於75%的對標企業,對標企業爲21家主要的白酒上市公司,也就意味着每年增速要進入行業前五位。

2021年和2022年瀘州老窖完成了淨利潤增長要求,但2023年面臨目標壓力。統計顯示,一季度淨利潤增速在對比企業中排名第5,若接下來三個季度增速放緩,則排名有掉入後5位的風險。

03 行業前三夢

業績壓力還來源於瀘州老窖“重回前三”的企業“夙愿”。

瀘州老窖在上世紀80年代末還曾是行業一哥,產量一度位居全國首位,是川酒“四朵金花”的總和。但隨後由於沒有走高端路线而逐漸跌落。2010年瀘州老窖“老三”的市場地位更是被洋河所取代。

2015年在劉淼上任董事長之際,便提出了“重回前三”的口號。而至今已時過8年,目標仍未完成。擺在他面前的,是山西汾酒和洋河股份兩大勁敵。

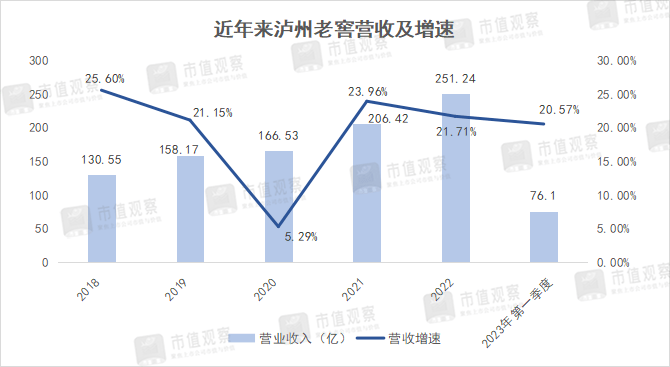

在營收規模上,2021年瀘州老窖還處在行業第4名,到了2022年又被山西汾酒超越,滑落至第5位。

近年來山西汾酒發展勢頭十分迅猛,2019-2022年,汾酒營收從118.93億增長至262.14億,規模增長了120.42%,而瀘州老窖收入則從158.17億增長到251.24億,規模僅增長了58.84%。

洋河業績自2021年以來也是明顯復蘇,2021年和2022年營收增幅均在20%左右,2022年營收還突破了300億大關。

反觀瀘州老窖,近年來營收增速談不上快,除了2020年外,均維持在20%出頭。要想實現排名躍遷必須要有超常規的舉措才行。

從行業競爭格局看,主力的國窖1573主要在千元價格帶賽道,賽道在經過2017-2019年大擴容後,增速趨於穩定。據華創證券研究,預計2024-2025年增速爲15%-20%。

另外千元賽道的競爭也逐漸白熱化。存量時代下,老窖不僅要面對五糧液的壓力,茅台1935也是個強力攪局者。

當前五糧液在千元賽道具有絕對話語權,據券商研究,2021年佔據67%的市場份額,隨後是瀘州老窖,市佔率爲12%。茅台1935在2022年推出之後黑馬範兒十足,僅當年收入就突破了50億,2023年更是劍指百億目標。

據券商測算,2022年國窖1573營收規模爲200億,預計2025年完成300億目標。而茅台1573僅一年多時間便有衝擊國窖1573規模的可能。

綜合來看,近年來不論從老窖產品體系、新品發布還是價格管控,一系列動作說明其還在努力向上卷。但想要進入行業前三,心思除了花在國窖1573的營銷上外,還要想辦法提升產品的品牌調性,再打造出類似的超級單品勝算才會更大。

此外,由於年代窖池的稀缺和基酒產能限制,老窖還要面臨成品酒產能天花板問題,需要在技改上再加強力度。

再加上汾酒洋河這樣強敵,未來老窖的前進道路注定不平坦。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。